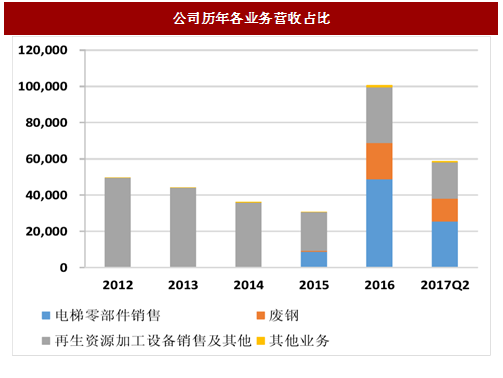

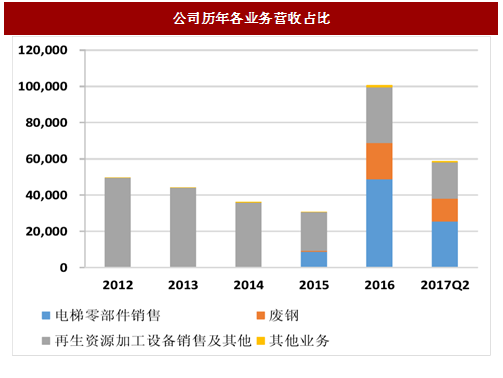

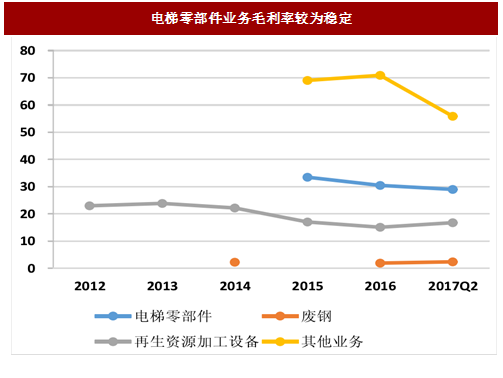

废钢拆解设备领军企业,收购威尔曼实现双轮驱动。公司传统主业以及再生资源加工、回收利用业务,主要产品包括金属打包设备、金属剪切设备、废钢破碎生产线等各类金属再生资源加工设备,以及部分非金属打包、压缩设备。再生资源加工、回收业务主要以废钢贸易为主,目前公司已经通过30万吨废钢加工示范基地资质的现场验收。2015年公司通过收购威尔曼进军电梯零部件业务,为客户提供电梯信号系统、门系统和其他电梯零部件等系列产品。2016年公司实现营收10.06亿元,归母净利润6302.61万元,今年中报实现营收5.86亿元,归母净利润3954.21万元,电梯业务占比较高,毛利率稳定,主要为电梯零部件业务贡献利润。依靠再生资源加工装备和电梯零部件业务,公司不断推进双轮发展战略。

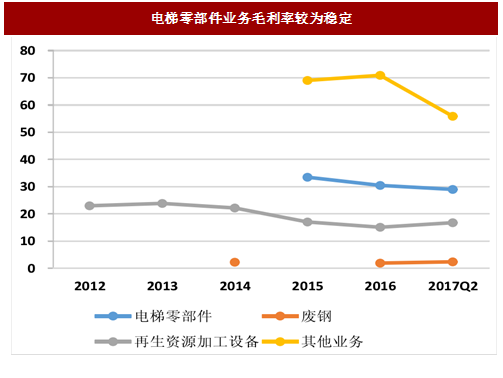

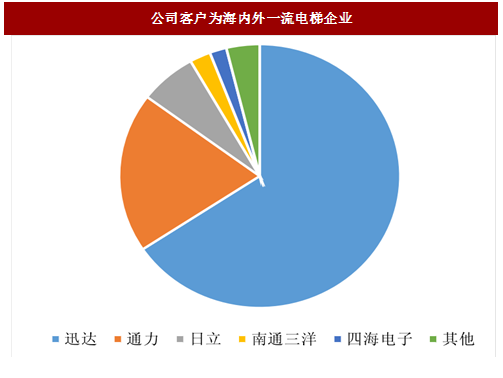

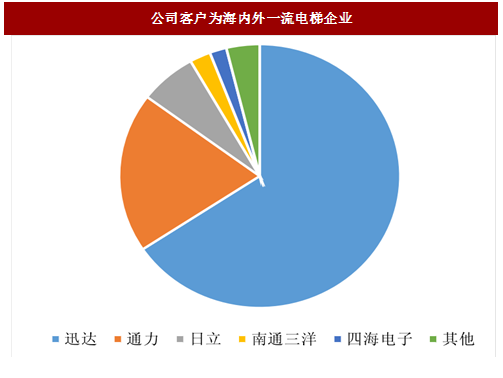

电梯零部件业务绑定大客户,为公司提供业绩保障。威尔曼凭借多年深耕电梯信号系统、门系统和其他电梯精密零部件积累的市场口碑、模块化技术及平台化产品、行业定制化经验等综合优势,迅速成为迅达、通力等国际电梯巨头的信号系统的主要供应商之一,除此之外,威尔曼也与日立、富士达、蒂森克虏伯、三菱等国际领先整机厂商和江南嘉捷、上海永大等国内知名整机企业建立良好客户合作关系。与知名电梯厂商的长期合作为威尔曼未来的发展奠定了基础。威尔曼不仅是迅达在国内业务的供应商,还是迅达的全球合作伙伴。威尔曼为迅达瑞士、迅达巴西、迅达印度等迅达海外厂家提供电梯精密配件。威尔曼已经融入电梯厂商的全球供应链体系,这为威尔曼的长期稳定发展打下了坚实的基础。电梯市场进入平稳发展的存量市场,但公司核心客户均为主流电梯厂商,市占率有望提升,按规定跟国内一线电梯企业,打入国际电梯巨头供应链,公司将受益电梯行业集中度提升带来的发展机会,为公司业绩提供保障。

参考中国报告网发布《2017-2022年中国废钢市场需求调研及十三五发展定位研究报告》

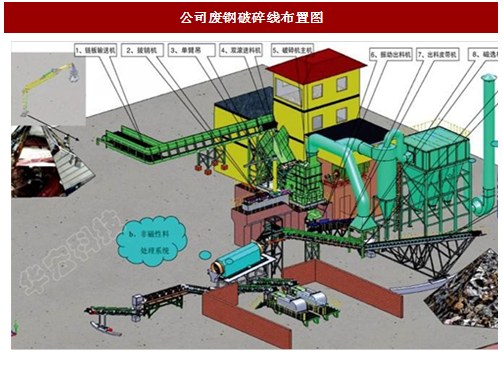

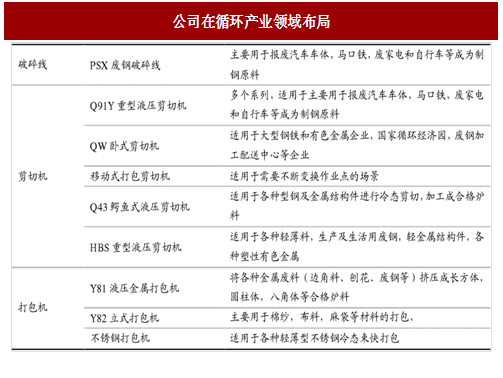

废钢拆解设备国内领先,行业地位显著。公司是专业生产再生资源加工设备的火炬计划重点高新技术企业,是行业内仅有的2家上市公司之一。目前有三家子公司,是中国废钢应用协会,中国物资再生协会,中国再生资源回收利用协会等单位的成员企业的副会长单位。公司是国内唯一拥有院士工作站、博士后科研工作站、江苏省企业研究生工作站、液压机械工程机械钢材技术研究中心和江苏省认定企业技术中心等“三站两中心”的企业,行业地位显著。公司产品线丰富,产品质量和性能国内领先。产品包括破碎线,打包机,剪切机,压缩机和粉碎机等。具体包括PSX废钢破碎线,YSJ预随机,Q91Y重型液压剪切机和QW卧式剪切机等。

目前废钢拆解设备订单饱满,有望为业绩带来巨大弹性。公司在再生资源领域的业务主要包括废钢销售和加工设备销售。由于废钢价格走低,废钢毛利率几乎为0,加工设备毛利率也处于在较低水平,废钢市场持续萎靡,公司业务一度出现亏损。今年以来,一方面受益废钢价格回暖,废钢毛利率有望回升,公司废钢业务有望好转。同时,废钢需求结构发生变化,从中频炉到转炉和电炉,使废钢拆解破碎业务需求大增。公司目前拆解设备订单有较大增长,设备毛利率有望提升。在公司电梯零部件业务较为稳定的状态下,今年废钢拆解设备有望超预期,为公司业绩带来较大弹性。

图:公司历年各业务营收占比

图:中报利润较好

电梯零部件业务绑定大客户,为公司提供业绩保障。威尔曼凭借多年深耕电梯信号系统、门系统和其他电梯精密零部件积累的市场口碑、模块化技术及平台化产品、行业定制化经验等综合优势,迅速成为迅达、通力等国际电梯巨头的信号系统的主要供应商之一,除此之外,威尔曼也与日立、富士达、蒂森克虏伯、三菱等国际领先整机厂商和江南嘉捷、上海永大等国内知名整机企业建立良好客户合作关系。与知名电梯厂商的长期合作为威尔曼未来的发展奠定了基础。威尔曼不仅是迅达在国内业务的供应商,还是迅达的全球合作伙伴。威尔曼为迅达瑞士、迅达巴西、迅达印度等迅达海外厂家提供电梯精密配件。威尔曼已经融入电梯厂商的全球供应链体系,这为威尔曼的长期稳定发展打下了坚实的基础。电梯市场进入平稳发展的存量市场,但公司核心客户均为主流电梯厂商,市占率有望提升,按规定跟国内一线电梯企业,打入国际电梯巨头供应链,公司将受益电梯行业集中度提升带来的发展机会,为公司业绩提供保障。

参考中国报告网发布《2017-2022年中国废钢市场需求调研及十三五发展定位研究报告》

图:电梯零部件业务毛利率较为稳定

图:公司客户为海内外一流电梯企业

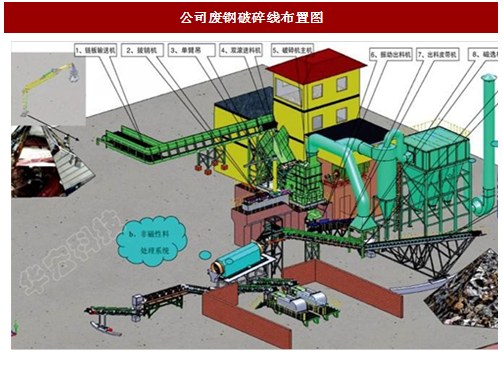

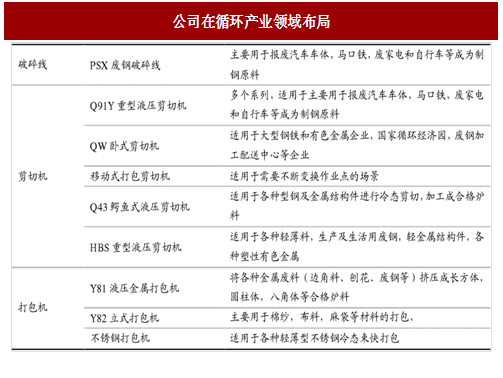

废钢拆解设备国内领先,行业地位显著。公司是专业生产再生资源加工设备的火炬计划重点高新技术企业,是行业内仅有的2家上市公司之一。目前有三家子公司,是中国废钢应用协会,中国物资再生协会,中国再生资源回收利用协会等单位的成员企业的副会长单位。公司是国内唯一拥有院士工作站、博士后科研工作站、江苏省企业研究生工作站、液压机械工程机械钢材技术研究中心和江苏省认定企业技术中心等“三站两中心”的企业,行业地位显著。公司产品线丰富,产品质量和性能国内领先。产品包括破碎线,打包机,剪切机,压缩机和粉碎机等。具体包括PSX废钢破碎线,YSJ预随机,Q91Y重型液压剪切机和QW卧式剪切机等。

图:公司废钢破碎线布置图

图:公司YSJ200预碎机

图:公司在循环产业领域布局

目前废钢拆解设备订单饱满,有望为业绩带来巨大弹性。公司在再生资源领域的业务主要包括废钢销售和加工设备销售。由于废钢价格走低,废钢毛利率几乎为0,加工设备毛利率也处于在较低水平,废钢市场持续萎靡,公司业务一度出现亏损。今年以来,一方面受益废钢价格回暖,废钢毛利率有望回升,公司废钢业务有望好转。同时,废钢需求结构发生变化,从中频炉到转炉和电炉,使废钢拆解破碎业务需求大增。公司目前拆解设备订单有较大增长,设备毛利率有望提升。在公司电梯零部件业务较为稳定的状态下,今年废钢拆解设备有望超预期,为公司业绩带来较大弹性。

资料来源:中国报告网整理,转载请注明出处(ZQ)

更多好文每日分享,欢迎关注公众号

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。