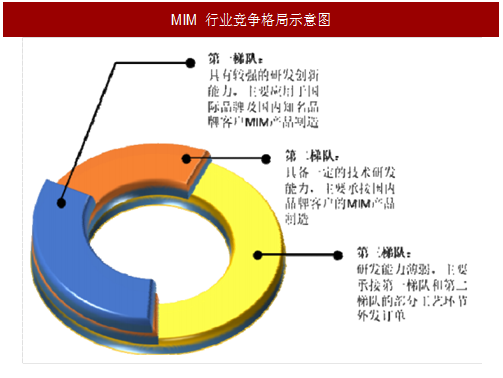

1、行业竞争格局与市场化程度

我国 MIM 行业起步晚,发展快,产品以消费电子领域的应用为主,部分企业较早意识到 MIM 产品的广阔应用前景,纷纷参与到行业的竞争中来。按照业务规模可将行业内企业分为三个竞争梯队:

第一梯队的 MIM 企业收入规模为 20,000 万元以上,企业数量不超过 10 家,根据其业务结构可进一步分为综合性企业和专注于 MIM 产品的企业,前者主要包括富士康集团、台湾晟铭电子、中南集团等,其在我国内陆地区设立 MIM 生产基地;后者包括精研科技、上海富驰高科技有限公司等,专注于 MIM 产品的生产制造。

第一梯队的 MIM 企业通常具有较强的技术研发能力,并拥有丰富的MIM 产品规模化生产经验,形成较强的市场竞争力,主要服务的客户群体为国际品牌或国内知名品牌企业。

参考中国报告网发布《2017-2022年中国金属注射成型行业市场发展现状及十三五发展前景分析报告》

第二梯队的 MIM 企业收入规模在 5,000 万元以上 20,000 万元以下,企业具备一定的技术研发能力,并初步形成规模化生产能力,通常企业客户数量较少,主要为国内品牌企业配套 MIM 零部件产品,竞争实力明显弱于第一梯队企业。第二梯队企业通常收入集中于少量客户,具有一定的经营风险。

第三梯队的 MIM 企业收入规模在 5,000 万元以下,企业通常整体技术研发能力较弱,仅通过设备的购置和人员的铺设进行中小批量的 MIM 产品生产。由于在喂料研发、生产自动化等技术方面较为不足,开发客户的能力薄弱,主要承接第一、二梯队的外发订单或部分小规模客户订单,因此在行业竞争中处于弱势地位。

2、行业内主要企业情况

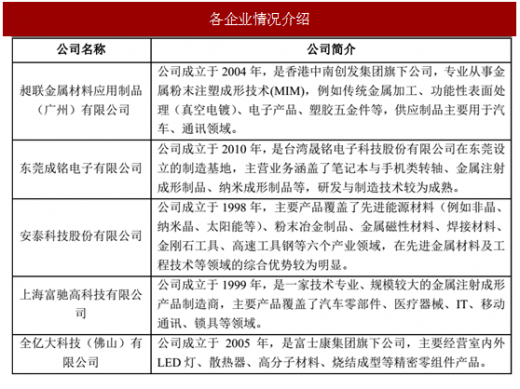

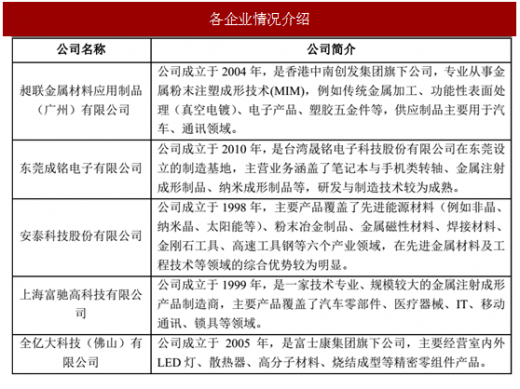

MIM 产品主要的应用领域为智能手机、可穿戴设备、笔记本及平板电脑等消费电子领域,竞争企业主要包括昶联金属材料应用制品(广州)有限公司、东莞成铭电子有限公司、安泰科技股份有限公司、上海富驰高科技有限公司、全亿大科技(佛山)有限公司等。上述各企业情况介绍如下:

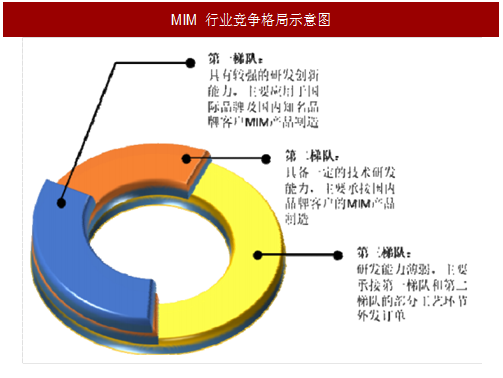

我国 MIM 行业起步晚,发展快,产品以消费电子领域的应用为主,部分企业较早意识到 MIM 产品的广阔应用前景,纷纷参与到行业的竞争中来。按照业务规模可将行业内企业分为三个竞争梯队:

图:MIM 行业竞争格局示意图

第一梯队的 MIM 企业收入规模为 20,000 万元以上,企业数量不超过 10 家,根据其业务结构可进一步分为综合性企业和专注于 MIM 产品的企业,前者主要包括富士康集团、台湾晟铭电子、中南集团等,其在我国内陆地区设立 MIM 生产基地;后者包括精研科技、上海富驰高科技有限公司等,专注于 MIM 产品的生产制造。

第一梯队的 MIM 企业通常具有较强的技术研发能力,并拥有丰富的MIM 产品规模化生产经验,形成较强的市场竞争力,主要服务的客户群体为国际品牌或国内知名品牌企业。

参考中国报告网发布《2017-2022年中国金属注射成型行业市场发展现状及十三五发展前景分析报告》

第二梯队的 MIM 企业收入规模在 5,000 万元以上 20,000 万元以下,企业具备一定的技术研发能力,并初步形成规模化生产能力,通常企业客户数量较少,主要为国内品牌企业配套 MIM 零部件产品,竞争实力明显弱于第一梯队企业。第二梯队企业通常收入集中于少量客户,具有一定的经营风险。

第三梯队的 MIM 企业收入规模在 5,000 万元以下,企业通常整体技术研发能力较弱,仅通过设备的购置和人员的铺设进行中小批量的 MIM 产品生产。由于在喂料研发、生产自动化等技术方面较为不足,开发客户的能力薄弱,主要承接第一、二梯队的外发订单或部分小规模客户订单,因此在行业竞争中处于弱势地位。

2、行业内主要企业情况

MIM 产品主要的应用领域为智能手机、可穿戴设备、笔记本及平板电脑等消费电子领域,竞争企业主要包括昶联金属材料应用制品(广州)有限公司、东莞成铭电子有限公司、安泰科技股份有限公司、上海富驰高科技有限公司、全亿大科技(佛山)有限公司等。上述各企业情况介绍如下:

表:各企业情况介绍

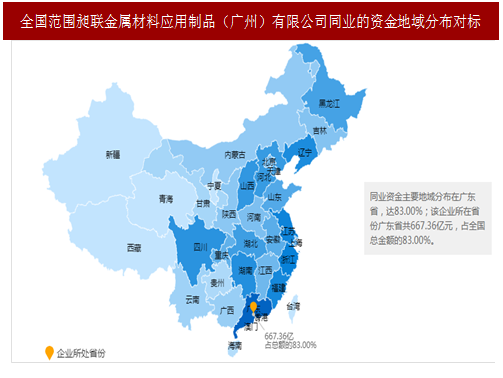

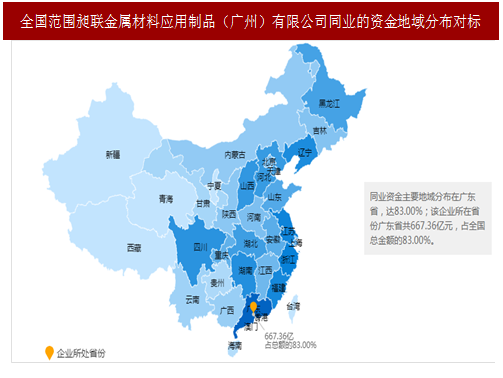

图:全国范围昶联金属材料应用制品(广州)有限公司同业的资金地域分布对标

资料来源:中国报告网整理,转载请注明出处(GQ)

更多好文每日分享,欢迎关注公众号

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。