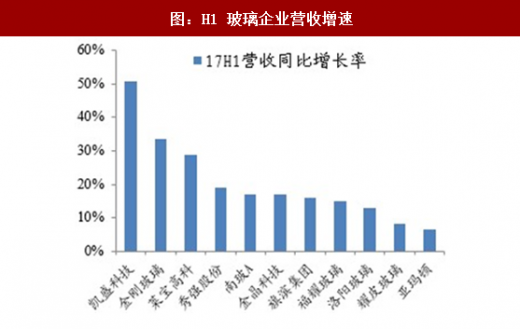

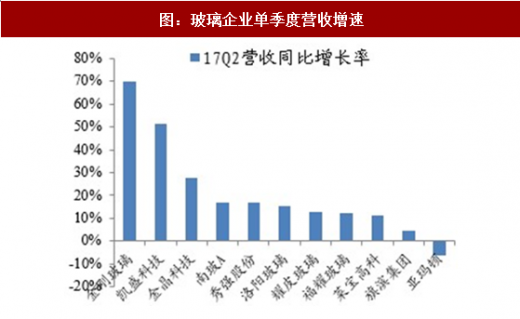

玻璃行业 17 年上半年营收同比增速为 17.61%(16 同期为 20.03%),归母净利同比增速为 17.04%(16 同期为 76.15%),两个增速同比均有所回落,主要是因为 2015H1 的基数较低,整体而言,17 年上半年玻璃行业营收继续保持稳定增长,归母净利润出现分化。

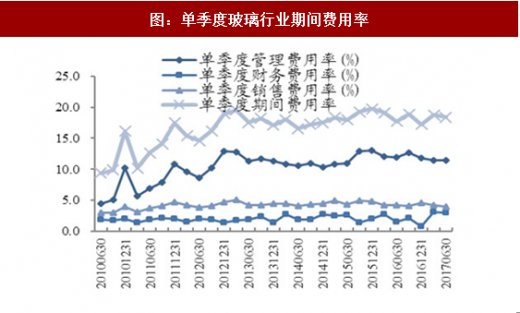

上半年玻璃行业毛利率为 25.93%,较上年同期提升 2.85pct,自 2015 年 Q3 以来基本处于上涨趋势,分季度来看,17Q2 毛利率同比上升 2.87pct,环降 2.17pct(纯碱价格上涨影响有一定滞后),但仍然处于高位;17Q2 期间费用率与去年基本持平; 17H1 净利率约 6.83%,同升 2.93pct,17Q2 净利率同升 3.90pct;上半年企业收现能力有所提升,经营活动产生的现金流量净额/营业收入约为 11.58%,较去年同期的5.17%有大幅提升。

参考中国报告网发布《2018-2023年中国玻璃行业市场现状深度调研与投资商机分析预测报告》

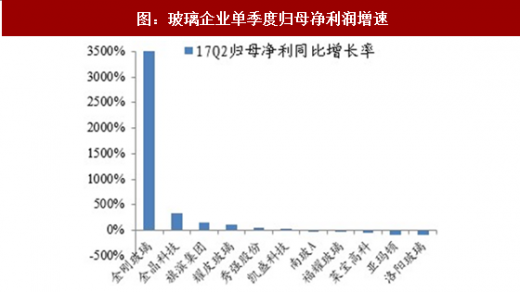

对玻璃企业进行横向比较,样本 11 家玻璃企业上半年营收都取得了正增长,凯盛科技、金刚玻璃、莱宝高科等玻璃深加工类企业营收表现 亮眼,传统玻璃类企业中南玻 A、金晶科技、旗滨集团营收增速居中游水平;从净利水平来看,上半年平板玻璃生产商如金晶科技、旗滨集团受玻璃价格上涨影响,企业生产利润大幅提高,而南玻 A、亚玛顿等因光伏行业竞争激烈、相关玻璃产品利润下降,拖累整体盈利,金刚玻璃控股子公司苏州金刚防火钢型材系统公司实现较大利润,且基数较低,所以净利润增速较高。

我们中期策略已经提到,对于周期建材来说,成本端原材料价格的上涨风险不容忽视,8 月底,纯碱价格大幅上涨,当前华东重质纯碱价格已达 2150 元/吨,较 6 月底上涨约 26%,按照每重箱 0.01 吨的消耗量计算,每重箱毛利减少 4 元左右。整体而言,我们认为下半年玻璃行业的投资逻辑不甚顺畅,还有待密切注意原材料价格的变动。

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。