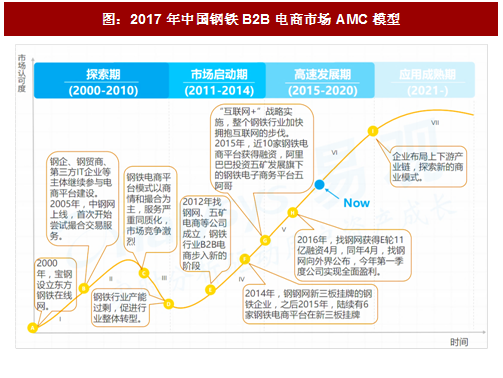

一、市场入高速发展期,部分企业开始盈利

探索期(2000-2010)

钢铁电商平台探索初期,以钢铁资讯、资源供求信息发布为主,基本上都是线上咨询、线下交易。2000年,钢企开始自建电商平台,宝钢旗下的东方钢铁和几大钢厂联合控股的中联钢。2005年钢贸商、第三方IT企业等主体陆续参与电商平台建设,并开始尝试撮合交易服务。由于服务严重同质化,市场竞争激烈,以及整体行情不景气,钢铁B2B企业在缓慢中前行,摸索线上交易等新的商业模式。

市场启动期(2011-2014)

随着电子商务在各行业的深入渗透,整个钢铁行业也加快了拥抱互联网的步伐。2012年找钢网成立,标志着钢铁B2B电商2.0时代到来。在线交易、供应链金融、物流仓储等业务逐渐成为钢铁电商平台新的竞争力。在各路资本开始涌入,多家企业获投并挂牌新三板,市场进入启动期。

高速发展期(2015-2020)

2015年近10家钢铁电商平台获得融资。2016年找钢网宣布获得E轮11亿融资,并向外界公布第一季度实现全面盈利,钢铁B2B电商进入高速发展期。

应用成熟期(2021-)

部分钢铁B2B电商已经跑通了商业模式,但是由于钢铁行业属于资金密集型行业,需要庞大的资金以保证其生产、流通和交易的顺利进行,所以未来钢铁电商要快速发展还需要资金的支撑,除此之外合作、兼并重组上游实体企业也是未来发展的趋势。

二、企业背景决定电商运营模式多样,未来竞争焦点在资源整合能力和附加服务

电商特点:目前钢铁电商目前处于百花齐放的时代,由于企业背景不同,发展出了多种运营模式。但从业务涵盖内容看,主要包括合约与现货交易、信息咨询、物流配送、金融服务、加工仓储。

参考观研天下发布《2017-2022年中国钢铁电商产业运营现状及十三五运行态势预测报告》

融资情况:钢铁电商是国内大宗电商中发展最快的种类。从上市企业个数上看,目前上市钢铁电商企业达到5家,分别是钢之家、钢银电商、中钢电商、宝钢股份、报春电商;从融资情况看,钢铁行业整体融资金额较高,仅2016年就融资22.6亿,且融资轮次多在C轮以上。

竞争环境:钢铁销售有区域性、终端用户相对明确,不能带来流量效益,这些特点意味着不会产生行业垄断,而是有几家参与竞争的格局。未来钢铁电商竞争焦点会集中在资源整合能力和附加服务。

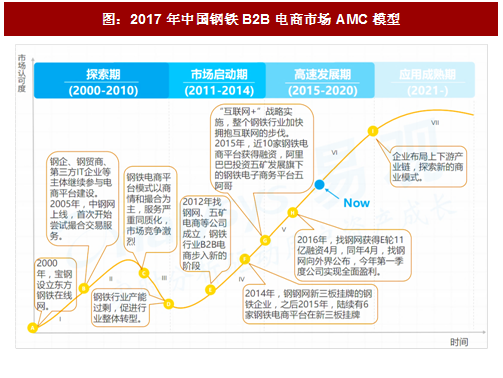

探索期(2000-2010)

钢铁电商平台探索初期,以钢铁资讯、资源供求信息发布为主,基本上都是线上咨询、线下交易。2000年,钢企开始自建电商平台,宝钢旗下的东方钢铁和几大钢厂联合控股的中联钢。2005年钢贸商、第三方IT企业等主体陆续参与电商平台建设,并开始尝试撮合交易服务。由于服务严重同质化,市场竞争激烈,以及整体行情不景气,钢铁B2B企业在缓慢中前行,摸索线上交易等新的商业模式。

市场启动期(2011-2014)

随着电子商务在各行业的深入渗透,整个钢铁行业也加快了拥抱互联网的步伐。2012年找钢网成立,标志着钢铁B2B电商2.0时代到来。在线交易、供应链金融、物流仓储等业务逐渐成为钢铁电商平台新的竞争力。在各路资本开始涌入,多家企业获投并挂牌新三板,市场进入启动期。

高速发展期(2015-2020)

2015年近10家钢铁电商平台获得融资。2016年找钢网宣布获得E轮11亿融资,并向外界公布第一季度实现全面盈利,钢铁B2B电商进入高速发展期。

应用成熟期(2021-)

部分钢铁B2B电商已经跑通了商业模式,但是由于钢铁行业属于资金密集型行业,需要庞大的资金以保证其生产、流通和交易的顺利进行,所以未来钢铁电商要快速发展还需要资金的支撑,除此之外合作、兼并重组上游实体企业也是未来发展的趋势。

图:2017年中国钢铁B2B电商市场AMC模型

二、企业背景决定电商运营模式多样,未来竞争焦点在资源整合能力和附加服务

电商特点:目前钢铁电商目前处于百花齐放的时代,由于企业背景不同,发展出了多种运营模式。但从业务涵盖内容看,主要包括合约与现货交易、信息咨询、物流配送、金融服务、加工仓储。

参考观研天下发布《2017-2022年中国钢铁电商产业运营现状及十三五运行态势预测报告》

融资情况:钢铁电商是国内大宗电商中发展最快的种类。从上市企业个数上看,目前上市钢铁电商企业达到5家,分别是钢之家、钢银电商、中钢电商、宝钢股份、报春电商;从融资情况看,钢铁行业整体融资金额较高,仅2016年就融资22.6亿,且融资轮次多在C轮以上。

竞争环境:钢铁销售有区域性、终端用户相对明确,不能带来流量效益,这些特点意味着不会产生行业垄断,而是有几家参与竞争的格局。未来钢铁电商竞争焦点会集中在资源整合能力和附加服务。

图:融资情况

表:2016年-2017年6月TOP5融资

图:钢铁B2B电商运营模式

资料来源:观研天下整理,转载请注明出处(ZQ)

更多好文每日分享,欢迎关注公众号

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。