质量可控:日本政府上世纪 80 年代颁布《汉方药 GMP》,质量标准除了常规检测外还监控重金属与农药残留量,并从原药材到成品进行全程检测与监控,以确保安全;

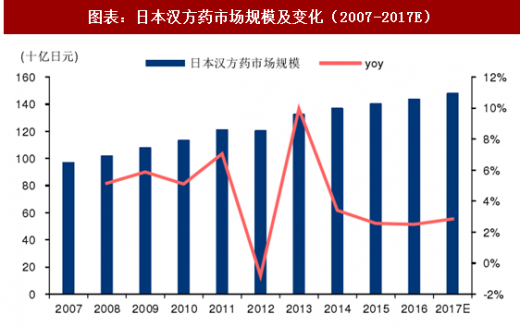

规模不大:日本现代医学发达,汉方药仅是补充治疗手段。津村制药预计 2017 年日本汉方药市场规模近 150 亿日元(折合人民币约 9 亿元),仅占日本医药工业 2%;

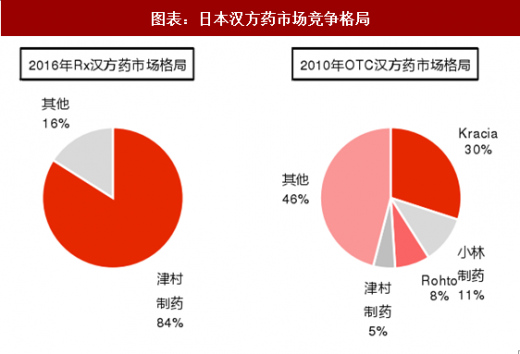

格局清晰:日本汉方药生产企业不足 20 家,处方药领域一家独大,津村制药占比超八成,OTC 领域相对分散,前三占比近五成,但竞争格局均较为清晰。

参考观研天下发布《2017-2022年中国中成药行业发展趋势分析及投资前景评估报告》

三个推断。目前政策的不确定性在于病种潜力、竞争格局以及配套措施,我们做出三个推断,并认为经典名方可能颠覆中成药的现有竞争格局:

病种市场潜力大:我们推断首批 100 首方剂中 20-30 个品种市场潜力较大,且集中在慢病用药,涵盖肿瘤辅助治疗、胃肠道疾病等领域;

实际销售企业少:绝大部分中药企业在质量标准上有历史欠账,而经典名方大概率会将质量标准定得足够高,以致于进入的企业足够少;

配套措施逐步落地:不必过分担忧医保、招标等配套政策,经典名方自上而下,且符合药监总局对中成药的引导思路,配套政策可能会像一致性评价一样超预期。

我们建议密切关注、谨慎选择,建议关注康美药业、同仁堂。

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。