一、临床前期阶段:科研人员工资成本相差接近一倍

创新药的临床前期试验包括文献研究、药学研究和药物毒理研究。主要工作内容为药物靶点发现、药物分子筛选、原料药工艺开发、制剂处方及工艺开发、药品质量试验等。该部分的研发成本主要由材料费用、人工费用和其他制造费用构成。对比中美两国,人力成本差异突出,是导致临床前研究费用差异的主要原因。目前,创新药临床前试验多外包给专门的 CRO 机构负责。国内专注于该领域的有无锡药明康德新药开发股份有限公司、北京康龙化成新药技术股份有限公司等。药明康德公司服务内容包括实验室合成化学、生物检测、毒理学、临床前医药开发、分析服务、生物制药和医疗器械测试、及其它相关合同研发服务。康龙化成公司主要为国际制药公司及新药研发机构提供化学技术相关的服务,包括药用小分子化合物及其中间体的设计合成、工艺研究和开发等。根据公开披露的数据,两家公司 2016 年用于研发的直接人工费用分别为 13.4 亿元和 5.9 亿元,同期两家公司共有研发人员 9144 人和 3138 人,算得其研发人员平均年收入约为 14.6 万元和 15.7 万元。

与中国临床前 CRO 相比,美国最大的临床前 CRO 公司查尔斯河实验室(Charles River Laboratories International Inc.)人力成本则要高出许多。查尔斯河实验室公司主要为创新药早期发展提供解决和加速方案,体外药物试验为公司业务重点。该公司设立研究模型服务部门和临床前服务部门。前者主要为药物研发企业提供专业的药物模型,包括特殊基因型的小鼠及其他实验动物;后者为药物研发企业提供高标准的、符合监管要求的临床前研究数据及产品。

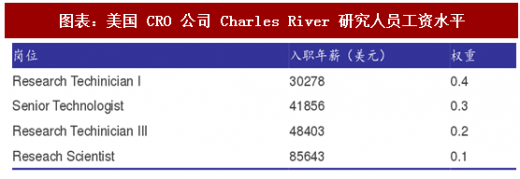

GlassDoor 是一家独立的第三方网站,会根据雇员调研数据公布相关职位的平均年薪情况。根据 GlassDoor.com 公布的职位薪资情况,按照基础职位人员占比较高的原则,对不同岗位赋予相应的权重,估算查尔斯河公司研发人员的平均薪资,得出年薪约为 42913 美元,按照 2016 年同期平均汇率计算,约合人民币 30 万元,大约是药明康德、

康龙化成研发人员年薪的两倍。

由于临床前试验具有劳动密集型特点,以药物分子筛选为代表的岗位需要大量的重复工作,药物开发往往以工时计算临床前开发成本。研发人员劳动报酬的差别直接影响最终临床前试验的总体成本。

参考观研天下发布《2018-2024年中国医药市场竞争现状分析与投资价值前景评估报告》

二、临床研究阶段:CFDA临床要求较FDA要求宽松

创新药获得开展临床试验许可后,即可进入临床试验期,标准的临床试验分为三期。 Ⅰ期临床试验包括初步的临床药理学、人体安全性评价试验及药代动力学试验,为制定给药方案提供依据。Ⅱ期临床试验目的是初步评价药物对目标适应症患者的治疗作用和安全性,也包括为 III 期临床试验研究设计和给药剂量方案的确定提供依据。Ⅲ期临床试验目的是进一步验证药物对目标适应症患者的治疗作用和安全性,评价利益与风险关系,最终为药物注册申请的审查提供充分的依据,该阶段试验应为具有足够样本量的随机盲法对照试验。

创新药临床期研究成本主要来自试验材料费、受试者补贴、研究组织费用、数据分析费用以及行政审批费用等。在该阶段,中美两国监管部门对于临床试验的管理标准有所不同,直接影响临床实验阶段的研发费用。另外,在临床试验组织流程及受试者费用方面两国也存在差别。

CFDA 对临床试验入组人数要求较低

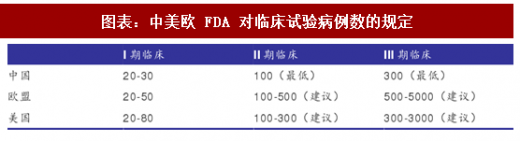

在我国,国家食品药品监督管理总局 1999年发布的《药品临床试验管理规范》和 2002 年发布的《药品注册管理办法》均对临床试验所需的最低病例数作了相同规定:

临床试验的病例数应当符合统计学要求和最低病例数要求;

临床试验的最低病例数要求为:I 期为 20 至 30 例,II 期为 100 例,III 期为 300 例。

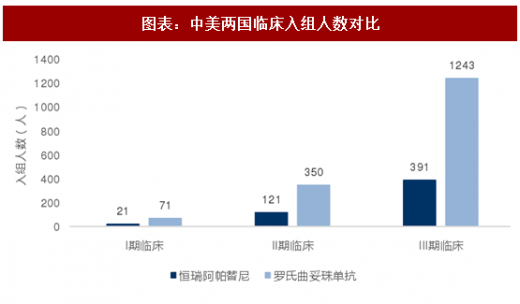

我们选取江苏恒瑞1.1类新药阿帕替尼为例对国内临床试验病例数实际情况作了分析,我们发现其不同时期的临床试验平均入组人数分别为 21 人、121 人和 391 人,分别为CFDA 规定最低入组人数标准的 105%、121%和 130%。

而在美国和欧盟,对于临床试验所需病例数没有做硬性规定,只有建议入组人数建议,主要以试验结果符合统计学要求为准。欧盟药品质量管理局建议 I 期临床病例数为 20-50 人、II 期临床病例数为 100-500 人、III 期临床病例数为 500-5000 人。美国 FDA 建议 I 期临床病例数为 20-80 人、II 期临床病例数为 100-300 人、III 期临床病例数为 300-3000人

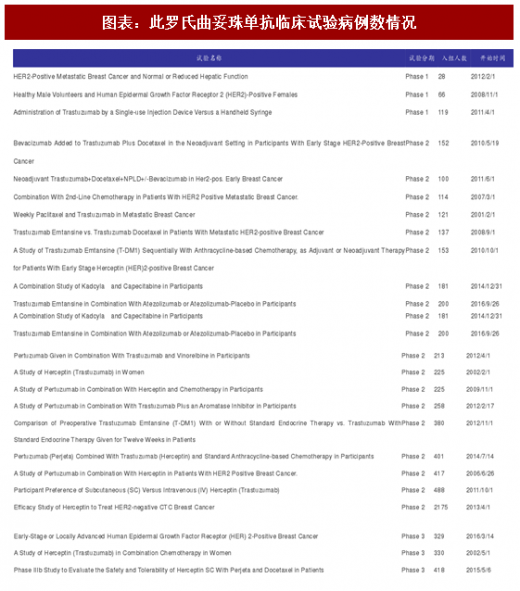

我们选取罗氏制药的重磅产品曲妥珠单抗为例分析其临床试验的入组病例数情况,我们发现其不同时期的临床试验平均入组人数分别为 71 人、350 人和 1243 人,分别为美国规定最低入组人数标准的 355%、350%和 414%。

以恒瑞和罗氏为例,对比中美两国数据可以发现,美国各期临床试验的入组病例数分别为国内的 3.38、2.89、3.18 倍,由于各期临床试验实施费用与入组人数和单个患者花费成正比,故美国相比国内的临床研发费用必然较高。

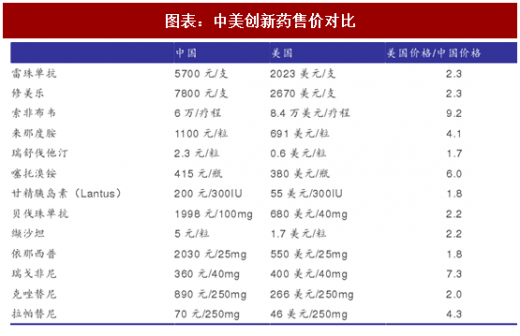

市场规模对比:中国人口是美国 4 倍,中国城镇人口大约是美国的两倍。药价美国大约是中国的 2 倍-3 倍左右,综合考虑人数与价格,则两国市场规模相近。

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。