朗姿股份成立于 1999 年,2011 年 8 月在深交所中小板上市,主营业务为品牌女装的设计、生产与销售,是一家集研发设计、生产、销售、物流于一体的现代化企业。公司注意到时尚产业变化的趋势,在巩固原有女装主业的基础上,制定了“泛时尚产业互联生态圈”的长期发展战略,2015 年起将医疗美容板块纳入产业版图。目前,非手术类医疗美容占到了主营的 4.34%,手术类医疗美容占到了主营的 1.91%。

2016 年 4 月,战略投资韩国梦想医疗整形集团的 30%股份,迅速切入医美板块,依靠韩国先进的技术和管理经验,挖掘国内外发展的良机。2016 年 6 月,以自有资金 32720 万元收购四川米兰 63.49%的股权和其它目标公司 70%的股权,控制了六家医美公司和两大医美品牌,实现国内高端医美行业在 A 股首航。据 Wind 预测,2017 年的营业总收入较 2016 年增长了 67.06%。其中,四川米兰柏羽医学美容医院和四川晶肤医学美容医院的净利润达到了 859.09 万元和 307.93 万元,分别占到了朗姿股份总净利润的 1.06%和 0.38%。未来,公司将加快对医美产业资源的整合和布局,使医美产业成为公司新的盈利板块。

2.67 亿收购西安“高一生”医美医院 100%股份

2018 年 1 月,计划通过全资子公司朗姿医疗,出资 2.67 亿收购陕西高一生医疗美容医院有限公司的 100%的股份,加快推进医疗板块业务的拓展,构建了医美多品牌经营策略,在成都、西安两大西部核心城市初步形成了“1+N”的产业布局。

标的公司高一生是中国西北地区整形美容行业的翘楚,今年前三季度,陕西高一生医疗美容医院实现营业收入 7621 万元,净利为 1444.8 万元,资产总额达 7964.66 亿元。据《股权转让协议》,陕西高一生医疗美容医院承诺未来三年为朗姿股份贡献 6250 万元净利润,其中,2017 年度贡献净利润 1800 万元,2018 年贡献净利润 2070 万元,2019 年贡献净利润 2380 万元。自从 2016 年公司开始涉猎医美产业以来,已经对医疗美容医院的经营管理积累了丰富的经验,此次收购高一生是公司“泛时尚产业互联生态圈”战略布局的进一步拓展。

二、华韩整形

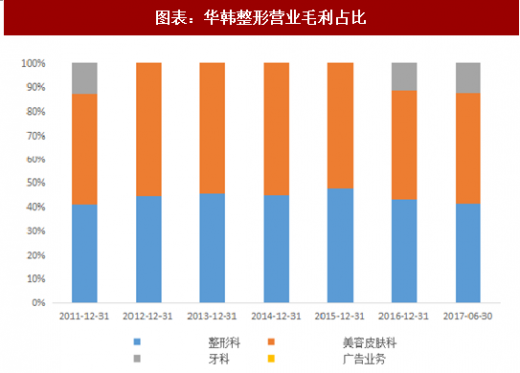

华韩整形美容医院控股股份有限公司成立于 2010 年 4 月,在 2013 年挂牌上市,公司的主营业务构成为:整形科 58.94%,美容皮肤科 39.64%,牙科 1.31%。通过并购整形医院,吸纳先进的创新技术和国际人才,使公司已经成为具有全球影响力的整形美容品牌。2017 年公司的营业总收入为 2.93 亿元,同比增长了 21.65%。参考观研天下发布《2018年中国医疗美容市场分析报告-行业深度调研与投资前景预测》

竞争优势:JCI 认证确保公司规范化经营

JCI 是国际医疗卫生机构认证联合委员会,用于对美国以外的医疗机构进行认证的附属机构。目前,华韩旗下的公司中,已经有南京友谊整形外科医院、北京华韩医疗美容医院和四川悦好医学美容医院通过了认证。截止现在,中国只有四家整形美容医院通过认证,三家都属于华韩整形,如今,华韩整形其他几家医院正在严格执行JCI 标准,努力获得认证。

增发提升运营能力

据 2017 年 12 月公司发布的公告,确认发行不超过 522.4660 万股(含 522.4660 万股),发行价格为 19.14 元/股,募集资金总额不超过人民币 10,000.00 万元(含 10,000.00 万元)。通过本次增发,公司筹集资金,满足生产建设的资金需要,有利于广企业的运营和扩大再生产。

建设高质量人才队伍

以旗下利润最高的南京友谊整形外科医院为例,它是南京医科大学的附属医院,是研究生博士生优质的培养站,具有很强的教学和科研能力。此外还引进了外籍专家,不断与国际的新科技接轨,定期开展学术交流会,为医院未来的连锁扩张和专业化提供了保障。

公司利润持续稳固增长

从营业总收入来看,收入来源主要来自南京友谊整形外科医院和南京华韩奇致美容医院,分别占到了净利润的 61.1%和 30.0%;从收入的构成来看,整形科和美容皮肤科占到了所有收入的 97.6%;从毛利率来看,整形科和美容皮肤科的占比变化不大,但牙科的毛利率从 2015 年的 0%上升到 2016 的 15%,未来可能还会增长。

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。