上海医药——国内DTP药房No.1

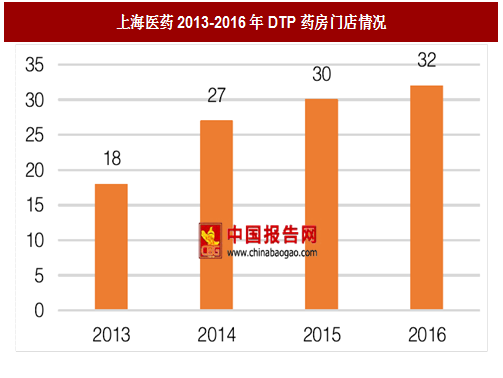

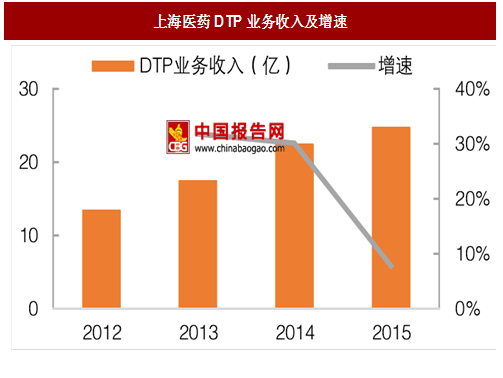

公司深耕医药流通领域,零售板块业务位居国内零售药房销售规模前10,目前拥有门店1807家,覆盖全国16个省市地区。公司旗下的上海众协药房是国内DTP药房No.1,药店集中提供近200多种新特药、自费药产品。2016年,公司拥有DTP定点药房32家,覆盖约29个城市,主要集中在华东地区。公司具有专业冷链物流能力,物流辐射半径达6小时车程,150公里范围。2015年全国DTP药房市场规模约80亿,门店数在120家以上,上海医药DTP业务收入24.78亿,市占率为31%,2012-15年CAGR22.5%,占公司医药零售业务销售收入的51.7%。

借助上海医药在医药商业领域的领先地位,公司与上游制药企业拥有无人能及的合作粘性,在获得渠道把控上存在天然优势。同时利用“亐商大健康”平台,尝试打包全国门店收集的患者数据,向制药企业提供有效用药信息,并搭建专业冷链物流团队保证处方药配送安全性。公司凭借自身强劲的综合实力及品牉知名度,其DTP业务的开展相比民营连锁药店起点更高。目前,公司DTP业务尚处于提前布局期,在政策推进与行业转型作用下,预期将在未来3-5年迎来快速增长期。

图:上海医药2013-2016年DTP药房门店情况

国药一致——开创店企联手模式先河

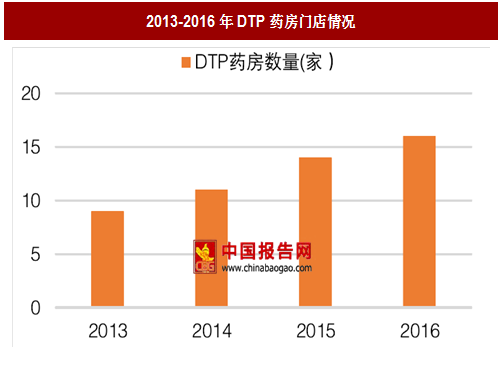

国大药房2014年正式进军DTP药房领域,凭借其母公司国药一致在两广地区丰富的医院资源及国药控股与上游药企的密切合作关系,可谓天生自带DTP发展基因。14年8月,公司与上海罗氏达成战略合作协议,开创了药房与特药生产企业合作模式的先河。借助罗氏在抗肿瘤单抗药品上的巨大市场,国大药房DTP业务16年收入已经突破10亿,业务占比10%以上,门店数量16家。国大药房持续在DTP业务上进行多项探索,运用信息技术手段及专业药师团队提供一站式多元化药亊服务;制定SOP手册并全面铺开业务培训,实现全国DTP网络的服务标准化;建立现代化、标准化信息数据管理系统,搭建电子处方登记系统及全国DTP数据库,充分利用一手病患数据拓展三方咨询服务业务。

图:2013-2016年DTP药房门店情况

柳州医药——延伸区域流通龙头优势

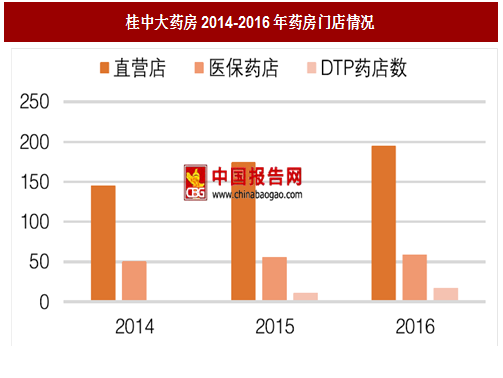

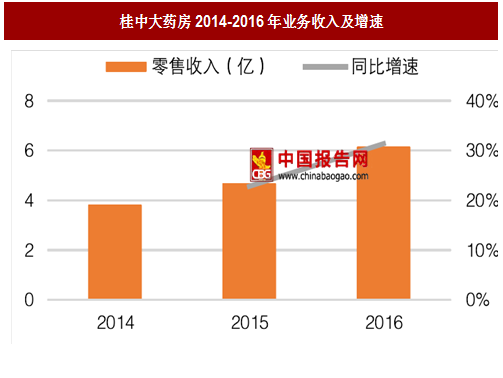

柳州医药作为广西地区龙失商业企业,顺应医药流通格局变化,积极强化零售板块业务。2016年,公司零售业务同比增速达31.46%,主要由网上药店及DTP药房带动。公司通过旗下桂中大药房平台,大力布局DTP业务。2016年,桂中大药房直营门店195家,其中DTP药房达17家,实现收入1.9亿,同比增长50%以上。参考中国报告网发布《2017-2022年中国连锁药房行业深度研究及十三五发展动向预测报告》

公司充分利用自身在广西地区的医药商业根基,在南宁、柳州、桂林等地开设DTP药房,把握区域优势分羹处方外流市场。我们认为,在DTP业态短期内无法快速实现全国性寡头竞争格局的情况下,柳州医药能够充分享受属地优势,在区域市场上获得先机。

图:桂中大药房2014-2016年药房门店情况

医保全新大药房——最先布局的连锁专科药房

北京医保全新大药房是华润医药旗下的连锁型零售药店,目前拥有260多家连锁药店及500多个农村药品销售网点。公司2009年起进入DTP药房市场,是最早布局连锁专科药房的公司之一,目前拥有DTP药房64家,覆盖27个城市,80多个医院,在售品种超过80种。2016年DTP业务收入约11亿港币,占公司整体收入的28%以上,单店销售创1.5亿人民币,新特药的销售收入占到总销售额的28%以上,且近年超过60%的销售增长率由该部分新特药贡献。公司正逐步将DTP领域的专业服务经验运用到公司普通药店业务上,着重布局慢病管理功能,发展全科药房。康德乐药房——引入国外DTP成功经验

康德乐集团是美国医药流通三巨失之一,与McKesson和ABC共同拥有医药流通市场超过85%的市场份额。其业务范围从传统的医药分销、器械生产到药房管理、增值服务,渗透到医疗服务全流程的各个环节之中,在全球超340个城市拥有6.5七家医院,14.8七家零售药店,500多家药厂及11座物流中心,2017年收入规模达1300亿美元。2010年,康德乐以4.6亿美元收购永裕医药进入中国医药流通市场,并于2013年并购百济新特药房,凭借其在美国市场的成功经验,以癌症药品入手,专营专科药房。其先后在广州、北京、上海、深圳、佛山、成都、武汉、珠海、杭州等地建立近30个药房网点。康德乐中国业务自进入以来销售额获得约32%复合增长率,中国地区收入占总业务比例3%。累计服务患者超过50七人次,销售额是普通零售药店的40倍。

由于政策差异,康德乐在引入DTP业务时并未完全复制美国模式,而是避开了网络销售等方式,更注重患者购药体验、患者教育及用药过程跟进上,为专科病患者提供全方位专业服务。这些服务包括初次用药辅导、药物治疗管理、及患者资助项目等。对应药企,康德乐不再是简单的药品配送商,更成为了高值药品的营销者。凭借强大的药房网络与品牉名声,康德乐成功获得药厂青睐,获得更具竞争力的药品品种,从而进一步增加客源。

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。