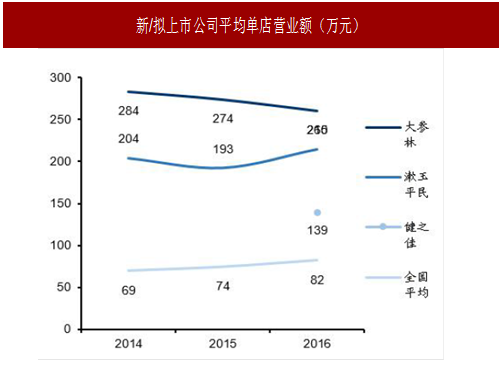

单店零售额远超行业平均。

2016 年全国零售药店平均单店营收82 万,上市公司平均营收均远超行业平均。其中老百姓347 万最高,主要由于老百姓采取商超模式,单店规模较大, 且店铺数集中在人均GDP 较高的华东华中;一心堂154 万最低,原因有二:着力于渠道下沉,店铺分布到乡镇级别,单店规模较小;业务集中在云南地区,该地区人均GDP 较低。

新/拟上市三家公司中,大参林260 万最高,健之佳139 万较低。

各公司各有千秋,益丰质地最优。

从下表可见,国大药房营收规模最大,但毛利率最低,即使费用控制能力远高于其他公司,净利率仍最低。一心堂毛利率最高,主要受益于厂商共建品牌。净利率大参林和益丰药房分列前二,体现了两者较强的精益化管理能力,第三为拟上市公司漱玉平民。

益丰药房成长能力最佳,无论是过往三年营收和净利润复合增长,还是未来三年营收和净利润预测复合增长。资产负债率益丰药房远低于其他上市公司,上市公司远低于其他三家拟上市及新上市公司。速动比率上市公司优于其他三家拟上市及新上市公司。

此外大参林、漱玉平民大药房、一心堂实控人持股比例高。

注:数据截止2017-08-14;国大药房和未上市公司数据不全;*一心堂阮鸿献、刘琼分别拥有33.75%、18.37%股权。

2.WACC、ROIC、ROIC-WACC

一心堂ROIC 最高,老百姓ROIC-WACC 最高。

我们将医药零售行业代表公司一心堂、老百姓、益丰药房与零售行业代表公司永辉超市作比较,对比这几家公司WACC 、ROIC 和ROIC-WACC 发现: 一心堂ROIC 最高, 老百姓ROIC-WACC 最高。

益丰药房由于股权融资比例高,WACC 最高,ROIC-WACC表现不佳,这一点与永辉超市类似。

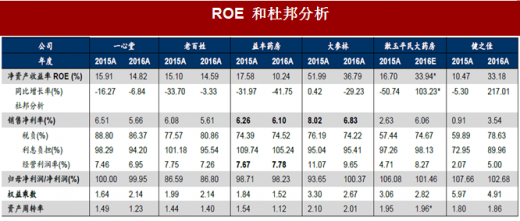

3.ROE、杜邦分析

上市公司ROE:一心堂和老百姓相差不大,益丰较低。

益丰是三家上市公司中唯一2016 年增发的公司,导致当年资产周转率、权益乘数都下降,因此2016年ROE 下降较多。

新/拟上市公司ROE:均高于上市公司,大参林遥遥领先。大参林16 年ROE下降较多与销售费用率提高,经营利润率下降有关;漱玉平民只公布了16 年半年报,因此我们比较时将资产周转率*2 作估计(可能不准确),分解看各项的话,其经营利润率16 年同比大幅提升,但权益乘数较15 年下降。

参考中国报告网发布《2017-2022年中国医药行业市场发展现状及未来前景分析报告》ROE 和杜邦分析

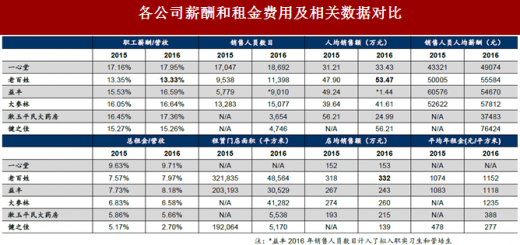

4.费用管理能力

从表3 可见,三家上市公司中,老百姓销售费用率最低,益丰管理费用率最低,一心堂两项费用率都最高,可能与并购整合有关。

销售费用中,销售人员薪酬占比50%左右,门店租金占比30%左右。管理费用率中管理人员薪酬占比60%-80%。针对销售人员薪酬、管理人员薪酬和门店租金这几项管理、销售费用主要构成,我们对三家上市公司费用进行详细分析。

职工薪酬:2016 年一心堂、老百姓、益丰、大参林销售人员均有增加,职工薪酬占营收比例除老百姓外均有提升,一心堂最高。老百姓人均销售额提升明显,因此虽然销售人员增加,营收增加比例大于销售人员薪酬增加。一心堂2016年纳入部分拟入职实习生/管培生,造成销售人员数量虚高,实际人均薪酬、人均销售与2015 年持平。门店租金:一心堂租金营收占比最高,新/拟上市公司租金营收占比远低于三家上市公司(健之佳租金营收占比低,可能与租赁面积统计口径不一致,2016 年关店有关)。老百姓和益丰2016 年平均年租金均有上涨,但实体店(餐饮除外)受电商冲击,空置率提高,店铺租金下降,未来行业租金上涨情况有望好转。

5.资产质量及偿债能力

短期偿债能力均较佳。从现金比率来看,一心堂、老百姓较高,现金及现金等价物充沛,益丰药房虽现金比率略低,但有大量理财,计入其他流动资产,三家上市公司短期偿债能力均较强。此外,三家上市公司2017 年Q1 货币资金分别为11 亿、8.4 亿、4 亿,可用于并购的资金较充裕。目前一心堂的非公开发行方案正在审核过程中,老百姓非公开发行方案已获批。

长期偿债能力益丰药房大幅领先。从长期债务与营运资金比率以及现金流量利息保障倍数看,益丰大幅领先,究其原因是经营性现金流充足,借贷低,利息少。商誉占比老百姓最高。三家上市公司里,老百姓的商誉远超其他两家,商誉/净资产比率高达63%,商誉/净利润高达411%,相比其他公司更可能面临减值风险。

资料来源:中国报告网整理,转载请注明出处(GQ)

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。