1、行业竞争格局

相较于国外医药工业发达国家,我国药用辅料行业起步较晚,质量标准不完善,市场还处于逐步规范化的阶段。

目前我国药用辅料市场整体呈现“小、散、乱”的阶段性特征。我国药用辅料市场的参与者可分为三类:一,国际大型药用辅料生产企业,如德国默克集团、德国美剂乐集团、法国罗盖特公司、美国卡乐康等,凭借高品牌知名度、雄厚的资金实力和研发实力、稳定的产品质量、先进的技术水平,该类企业在药用辅料尤其是新型和复杂药用辅料市场占据优势,价格也较高;二,经过多年的发展,我国已形成一批具有一定规模、规范运作的专业药用辅料企业,如山河药辅、黄山胶囊、威尔药业,该类企业技术水平、产品质量较高,具备一定的研发能力,在市场上具备较强的竞争能力;三,数量众多的非专业化企业,该类企业普遍规模小、产品单一、规范化程度差,只能生产工艺简单的药用辅料,随着行业监管的趋严,该类企业将逐渐失去市场竞争力。

受药用辅料生产企业专业化程度低、规模小、技术水平不高的影响,我国药用辅料的供需存在结构化差异。工艺简单、技术要求低的药用辅料产品供给充足,市场竞争激烈;工艺复杂、技术要求高、质量要求高的药用辅料,特别是新型药用辅料的市场供给不足,部分新型药用辅料只能依靠进口。

参考观研天下发布《2018年中国药用辅料行业分析报告-市场运营态势与发展趋势研究》

随着仿制药一致性评价和药用辅料关联审评审批的推进,我国药用辅料行业将进入整合阶段、行业集中度将提高,竞争主要在行业内专业化大型药用辅料生产企业和国际药用辅料企业之间。国内药用辅料生产企业需不断提高产品质量、技术水平、研发能力,丰富产品结构,才能在竞争中取得并保持竞争优势。

2、行业的利润水平,变动趋势及变动原因

药用辅料行业的利润水平受产品供求关系、生产工艺复杂程度、产品质量、产品研发及制造成本等诸多因素影响。我国药用辅料行业的企业数量众多、生产规模差异较大,产品质量参差不齐,导致我国药用辅料企业的毛利率水平差异较大。

数量众多的小规模、专业性不强的药用辅料企业,主要从事低端产品的生产,产品附加值低,利润率水平低,随着行业的规范化,尤其是药用辅料生产及质量的规范化、标准化,这些企业赖以生存的低成本竞争策略将难以维系,行业内产品的低价竞争局面将得以改善,行业整体利润率水平将会提升。

行业内部分生产中高端产品的专业药用辅料企业,凭借规模、产品、质量、技术等方面的优势,可以获得较高的利润。特别是新型药用辅料产品,在市场培育和成长期,市场占有率高,能够获得较高利润。

3、行业的技术水平与特点、经营模式、周期性、区域性和季节性特征

(1)行业的技术水平和技术特点

我国医药产业发展过程中,存在重视原料药物和药物制剂、轻视药用辅料的倾向,这使得我国药用辅料水平低,药用辅料工业技术水平与发达国家相比差距较大,严重阻碍了药物制剂行业的发展。

当前,我国药用辅料行业企业普遍规模偏小,制造工艺和技术水平偏低。国内中低端药用辅料产品供应充足,但是技术含量较高的高端药用辅料则供应短缺﹑国产化率低。为满足需求,国内制药企业所需的高端药用辅料只能通过进口方式向国外辅料企业以昂贵的价格采购使用。

近年来,随着我国医药产业快速发展,药用辅料行业迎来了新的发展机遇,药用辅料的质量及应用安全和中高端药用辅料的研发创新受到了越来越多的关注。目前已逐渐形成了一批专业化药用辅料生产企业,推动着药用辅料产品不断向专﹑精、新方向发展。这些专业化的辅料企业除促进了传统药用辅料的质量得以提高外,还研究开发了新型的药用辅料,包括新型难溶性药物增溶材料、薄膜包衣材料、脂质体载体材料、毫微囊成囊材料、靶向给药材料、固体分散体载体材料等。此外,还有许多新工艺、新药物释放系统的研究成果面市,这些都昭示着药用辅料行业的工艺改善、技术升级和创新发展的时代到来。

在研发途径方面,由于药用辅料企业独立进行新型药用辅料的研究和开发周期较长,在成功审批后还要经历向药物生产企业推销、等待市场接受的过程,研发进程缓慢、投入高、风险大。药用辅料研发的上述特点使得越来越多的药用辅料企业在新辅料研发上寻求与制药企业合作,并将其作为新型药物申报的一部分。

未来随着我国医药行业的技术升级、行业需求的持续增长和监管政策的完善,药用辅料行业将进一步转型升级,行业技术水平有望进一步提升,国产药用辅料将逐渐走出国门,参与国际市场的竞争。

(2)行业经营模式

医药与人民的生命健康息息相关,国家对医药行业实行严格监管。药用辅料作为药品的重要组成部分,在生产资质许可管理和产品质量安全管理里等方面参考药品管理。药用辅料生产企业根据市场情况、经营计划及客户订单情况,自主安排采购、生产和销售。

(3)行业的周期性、区域性和季节性特征

医药行业的需求属于刚性需求,行业不存在明显的周期性、季节性特征。药品的需求与区域经济发展、人口密度、人均收入密切相关,在经济发达地区,人口密度较大、人均收入较高,居民的医疗保健意识较强,因此我国东部沿海省份等经济较发达的地区药品需求更高,医药制造企业和药用辅料企业也较多。

4、行业与上下游行业之间的关联性

(1)与上游行业的关系

药用辅料品种众多、用途差异大,药用辅料行业的原材料种类繁多,包括油酸﹑山梨醇等农林类主要原料及环氧乙烷﹑环氧丙烷﹑丙二醇﹑乙二醇等石油化工类原辅料,因此药用辅料行业的上游主要为化工行业及农林业。我国是全球石油化工、农林类产品加工大国,市场供应齐全、供给充分,为我国药用辅料行业的发展提供了良好的基础。上游产品供给情况、价格的变化情况,会影响药用辅料产品的生产供给和成本,从而影响药用辅料行业的经营情况。

(2)与下游行业的关系

药用辅料的下游行业主要为制药工业。我国是医药制造大国,医药工业迅速发展,随着人口老龄化、新医改政策的深入实施、人民收入的提高,医药产品的需求仍有较大空间并逐渐升级,医药行业对药用辅料的市场需求总量将持续增长、对药用辅料品质要求将持续提高,对药用辅料行业的升级和产品创新要求将逐步提高。

相较于国外医药工业发达国家,我国药用辅料行业起步较晚,质量标准不完善,市场还处于逐步规范化的阶段。

目前我国药用辅料市场整体呈现“小、散、乱”的阶段性特征。我国药用辅料市场的参与者可分为三类:一,国际大型药用辅料生产企业,如德国默克集团、德国美剂乐集团、法国罗盖特公司、美国卡乐康等,凭借高品牌知名度、雄厚的资金实力和研发实力、稳定的产品质量、先进的技术水平,该类企业在药用辅料尤其是新型和复杂药用辅料市场占据优势,价格也较高;二,经过多年的发展,我国已形成一批具有一定规模、规范运作的专业药用辅料企业,如山河药辅、黄山胶囊、威尔药业,该类企业技术水平、产品质量较高,具备一定的研发能力,在市场上具备较强的竞争能力;三,数量众多的非专业化企业,该类企业普遍规模小、产品单一、规范化程度差,只能生产工艺简单的药用辅料,随着行业监管的趋严,该类企业将逐渐失去市场竞争力。

受药用辅料生产企业专业化程度低、规模小、技术水平不高的影响,我国药用辅料的供需存在结构化差异。工艺简单、技术要求低的药用辅料产品供给充足,市场竞争激烈;工艺复杂、技术要求高、质量要求高的药用辅料,特别是新型药用辅料的市场供给不足,部分新型药用辅料只能依靠进口。

参考观研天下发布《2018年中国药用辅料行业分析报告-市场运营态势与发展趋势研究》

随着仿制药一致性评价和药用辅料关联审评审批的推进,我国药用辅料行业将进入整合阶段、行业集中度将提高,竞争主要在行业内专业化大型药用辅料生产企业和国际药用辅料企业之间。国内药用辅料生产企业需不断提高产品质量、技术水平、研发能力,丰富产品结构,才能在竞争中取得并保持竞争优势。

2、行业的利润水平,变动趋势及变动原因

药用辅料行业的利润水平受产品供求关系、生产工艺复杂程度、产品质量、产品研发及制造成本等诸多因素影响。我国药用辅料行业的企业数量众多、生产规模差异较大,产品质量参差不齐,导致我国药用辅料企业的毛利率水平差异较大。

数量众多的小规模、专业性不强的药用辅料企业,主要从事低端产品的生产,产品附加值低,利润率水平低,随着行业的规范化,尤其是药用辅料生产及质量的规范化、标准化,这些企业赖以生存的低成本竞争策略将难以维系,行业内产品的低价竞争局面将得以改善,行业整体利润率水平将会提升。

行业内部分生产中高端产品的专业药用辅料企业,凭借规模、产品、质量、技术等方面的优势,可以获得较高的利润。特别是新型药用辅料产品,在市场培育和成长期,市场占有率高,能够获得较高利润。

3、行业的技术水平与特点、经营模式、周期性、区域性和季节性特征

(1)行业的技术水平和技术特点

我国医药产业发展过程中,存在重视原料药物和药物制剂、轻视药用辅料的倾向,这使得我国药用辅料水平低,药用辅料工业技术水平与发达国家相比差距较大,严重阻碍了药物制剂行业的发展。

当前,我国药用辅料行业企业普遍规模偏小,制造工艺和技术水平偏低。国内中低端药用辅料产品供应充足,但是技术含量较高的高端药用辅料则供应短缺﹑国产化率低。为满足需求,国内制药企业所需的高端药用辅料只能通过进口方式向国外辅料企业以昂贵的价格采购使用。

近年来,随着我国医药产业快速发展,药用辅料行业迎来了新的发展机遇,药用辅料的质量及应用安全和中高端药用辅料的研发创新受到了越来越多的关注。目前已逐渐形成了一批专业化药用辅料生产企业,推动着药用辅料产品不断向专﹑精、新方向发展。这些专业化的辅料企业除促进了传统药用辅料的质量得以提高外,还研究开发了新型的药用辅料,包括新型难溶性药物增溶材料、薄膜包衣材料、脂质体载体材料、毫微囊成囊材料、靶向给药材料、固体分散体载体材料等。此外,还有许多新工艺、新药物释放系统的研究成果面市,这些都昭示着药用辅料行业的工艺改善、技术升级和创新发展的时代到来。

在研发途径方面,由于药用辅料企业独立进行新型药用辅料的研究和开发周期较长,在成功审批后还要经历向药物生产企业推销、等待市场接受的过程,研发进程缓慢、投入高、风险大。药用辅料研发的上述特点使得越来越多的药用辅料企业在新辅料研发上寻求与制药企业合作,并将其作为新型药物申报的一部分。

未来随着我国医药行业的技术升级、行业需求的持续增长和监管政策的完善,药用辅料行业将进一步转型升级,行业技术水平有望进一步提升,国产药用辅料将逐渐走出国门,参与国际市场的竞争。

(2)行业经营模式

医药与人民的生命健康息息相关,国家对医药行业实行严格监管。药用辅料作为药品的重要组成部分,在生产资质许可管理和产品质量安全管理里等方面参考药品管理。药用辅料生产企业根据市场情况、经营计划及客户订单情况,自主安排采购、生产和销售。

(3)行业的周期性、区域性和季节性特征

医药行业的需求属于刚性需求,行业不存在明显的周期性、季节性特征。药品的需求与区域经济发展、人口密度、人均收入密切相关,在经济发达地区,人口密度较大、人均收入较高,居民的医疗保健意识较强,因此我国东部沿海省份等经济较发达的地区药品需求更高,医药制造企业和药用辅料企业也较多。

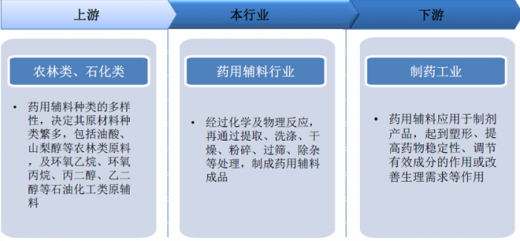

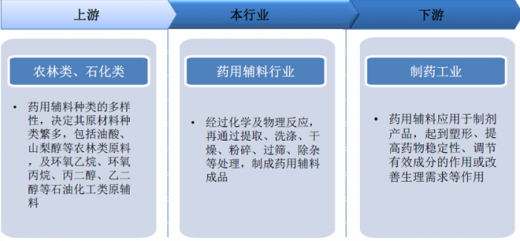

4、行业与上下游行业之间的关联性

药用辅料行业的产业链

图表来源:公开资料整理

(1)与上游行业的关系

药用辅料品种众多、用途差异大,药用辅料行业的原材料种类繁多,包括油酸﹑山梨醇等农林类主要原料及环氧乙烷﹑环氧丙烷﹑丙二醇﹑乙二醇等石油化工类原辅料,因此药用辅料行业的上游主要为化工行业及农林业。我国是全球石油化工、农林类产品加工大国,市场供应齐全、供给充分,为我国药用辅料行业的发展提供了良好的基础。上游产品供给情况、价格的变化情况,会影响药用辅料产品的生产供给和成本,从而影响药用辅料行业的经营情况。

(2)与下游行业的关系

药用辅料的下游行业主要为制药工业。我国是医药制造大国,医药工业迅速发展,随着人口老龄化、新医改政策的深入实施、人民收入的提高,医药产品的需求仍有较大空间并逐渐升级,医药行业对药用辅料的市场需求总量将持续增长、对药用辅料品质要求将持续提高,对药用辅料行业的升级和产品创新要求将逐步提高。

资料来源:公开资料,观研天下整理,转载请注明出处(YZ)

更多好文每日分享,欢迎关注公众号

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。