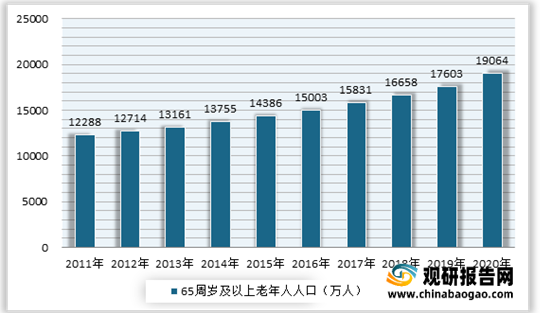

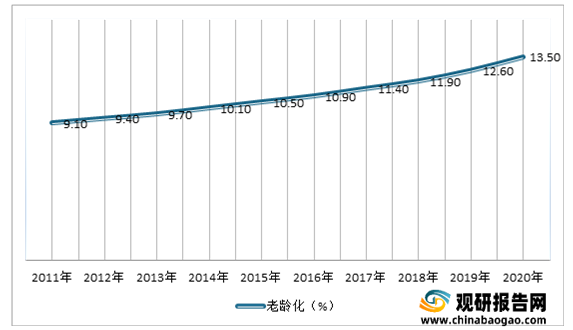

近年来我国人口老龄化不断加速,给口腔种植体带来了市场需求。根据数据显示,2020年我国65岁以上老年人口数量达1.9亿人,老龄化率13.5%。以第四次全国口腔流行病学调查结果(广东省地区)为例,我国中老年人群平均缺牙数为5.7颗,高龄人口人均缺牙数量9颗。而我国中年人群和老年人群的牙齿治疗率分别为11.6%、42.6%。而美国中年人群和老年人群的治疗率分别为73%、81.5%,可见国内市场有着较大的提升空间。

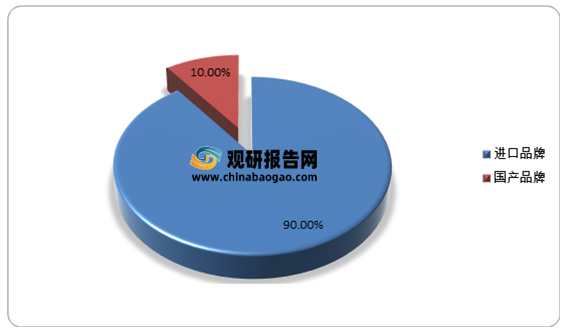

目前由于口腔种植体技术门槛较高,常年由进口品牌垄断,国产化率只有6.8%。我国口腔种植市场中进口品牌占比约90%以上,国产品牌为10%左右。

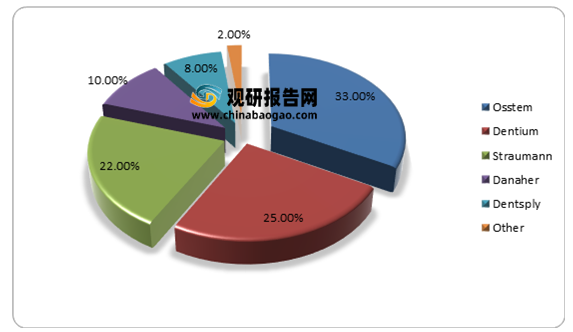

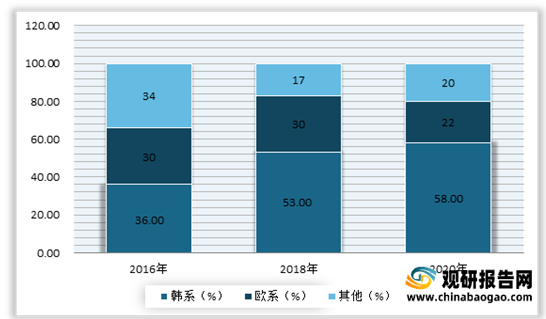

具体来看,我国口腔种植体市场由韩系和欧系主导市场。根据数据显示,2019 年韩国 Osstem 奥齿泰占据我国市场榜首,达到了33%;其次为Dentium 登腾,市场份额为25%;市占率第三的为瑞士品牌 Strauman 士卓曼 22%,第四为美国丹纳赫 Danaher(收购 Nobel)10%。

韩系方面,受益于低价策略释放刚需,市占率不断提升。韩国的种植体采用较为激进的定价策略, 口腔医院的终端整体价格 5000~6000 元(基础款),为许多有刚性需求但无法支付万元以上种植体的消费者提供良好的解决方案例,使得市场份额提升。有数据显示,2020年韩系市占率达到了58%。

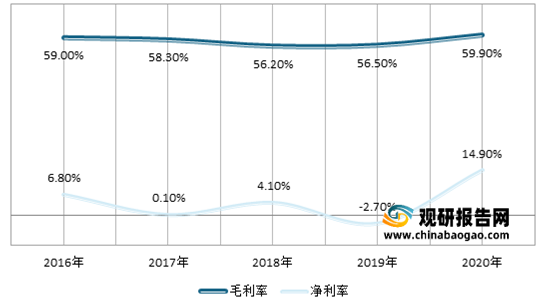

欧系受公立和高端私立医院偏爱,但市场份额有所下滑,下降到了22%。但欧美系定位高端,利润率更高。有资料显示,欧美系种植体凭借良好的设计工艺采用高端定位策略,高档品牌诺贝尔、士卓曼等消费端价格可达 2 万元以上。不同的定价策略下,走高端定位的 Strauman 的毛利率在 70%以上,净利率在 18~25%;而走平价路线的 Osstem 毛利率在 57~59%之间,经营利润率在 5.5~10%,利润率相对更低。可见近年来价格战白热化,种植体均价、利润率有所下滑。

国产方面,临床数据有待补充,韩国种植体的存在造成了较强价格竞争,但近几年来是国产品牌不断进行研发、追赶国际领先技术,获批上市的种植体系数量逐渐增多。预计未来随着国内企业不断取长补短,成本控制能力进一步提升,进口替代将加速进行。目前我国种植体生产企业有数十家,主要包括华西口腔医院、北京莱顿、威高洁丽康、大博百齿泰、江 苏创英(由正海生物代理)、康拓医疗、宁波美格真、常州百康特、深圳安特、柯润玺等。

| 公司 |

产品 |

特点 |

| 威海威高洁丽康 |

WEGO |

威高集团子公司,第一款产品 2014 年上市,目前产品已经有代际的迭代 |

| 华西医科大学卫生部口腔种植科技中心 |

CDIC |

1994 年最早开始做国产种植体,依托华西口腔医院的业内地位推广 |

| 百齿泰(厦门)医疗 |

|

大博医疗子公司,产品 2019 年获证,采用 Nobel 大螺旋设计,对钛硬度要求较高否则易有机械并发症,定价比韩国略高 |

| 江苏创英医疗器械 |

|

2021 年 5 月宣布国内业务由正海生物代理 |

| 西安康拓医疗 |

|

上市公司,2020 年 3 月拿证 |

| 宁波美格真 |

|

原为韩国公司后被收购。最粗的型号直径可达 8.5mm、9mm,螺旋度比以色列产品大,产品与 ITI 接近 |

| 常州百康特医疗 |

百康特 BKT |

与瑞士 ITI 联合开发,产品与 ITI 和奥齿泰部分系列接近 |

| 北京大清西格 |

大清 1 号 |

北京大清生物技术股份有限公司全资子公司 |

| 深圳安特医疗 |

|

与 Ankylos 的主要设计者之一合作 |

| 北京莱顿生物 |

BLB |

中外合资,外方为荷兰莱顿大学 |

| 山东恒泰医疗器械 |

TK-GY,TK-YN,TK-ZY |

原泰安康盛 |

| 江苏柯润玺医疗 |

APEX |

柯润玺(南京)医药投资有限公司全资子公司,口腔手术器械一体化销售 |

《2021年中国口腔医疗服务市场分析报告-市场现状与运营规划研究》

《2021年中国口腔医疗服务市场分析报告-市场调研与盈利前景预测》

行业分析报告是决策者了解行业信息、掌握行业现状、判断行业趋势的重要参考依据。随着国内外经济形势调整,未来我国各行业的发展都将进入新阶段,决策和判断也需要更加谨慎。在信息时代中谁掌握更多的行业信息,谁将在未来竞争和发展中处于更有利的位置。

报告订购咨询请联系:

电话:400-007-6266 010-86223221

客服微信号:guanyankf

客服QQ:1174916573

Email:sales@chinabaogao.com

更多好文每日分享,欢迎关注公众号

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。