| 分类 |

细分 |

应用 |

| 用途 |

硬组织材料 |

骨、牙、关节等 |

| 软组织材料 |

皮肤、乳房、食道、膀胱、呼吸道等 |

|

| 心血管材料 |

人工心脏瓣膜、血管、血管内插管等 |

|

| 医用膜材料 |

血液净化膜、分离膜、气体选择性透过膜、角膜接触镜等 |

|

| 组织粘合剂/缝线材料;药物释放载体材料;临床及生物传感器材料等 |

||

| 材料来源 |

人体自身组织、同种器官与组织、异种同类器官与组织、天然生物材料、合成材料等 |

|

| 材质 |

金属、高分子材料、陶瓷、复合材料、生物衍生材料和新材料等 |

|

生物医用材料应用领域分为体内应用医疗器械和材料、半体内应用医疗器械和材料以及体外应用医疗器械。

| 应用领域 |

代表产品 |

| 作为体内应用医疗器械和材料 |

人工皮肤、人工心瓣、人工血管、人工角膜、人工关节、人工骨骼等人工器官、组织工程支架、齿科修复矫正器材、缝合线等修复重建用材料和器械。 |

| 作为半体内应用医疗器械和材料 |

人工肺、导管、透析器、透析膜、接触眼镜等医疗器械和材料,虽然是在体外,但是在应用时会与体内的呼吸系统、血液循环系统或体液等相接触。 |

| 作为体外应用医疗器械 |

包括一般的医疗器械,酶、抗体、细胞、激素等的载体,分离材料,人工代谢器官,生物传感器等。 |

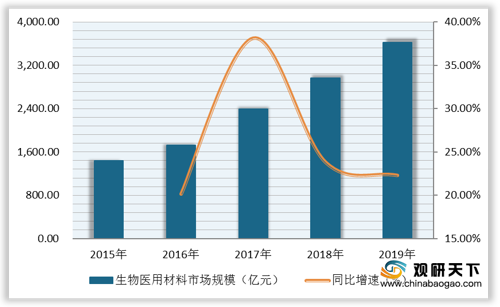

随着我国人口老龄化逐渐加剧,生物医用材料的诉求也不断增加。近些年,我国生物医用材料行业市场规模逐年增长,从2015年的1440亿元增至2019年的**亿元,复合增长率为*%,2019年同比增长*%。

从国内外生物医用材料产业公司来看,虽然我国目前生物医用材料基础研究已达国际先进水准,但受公司投入资金、专业技术阻碍的限制,进口产品仍占我国高端生物医用材料市场半数之多。

| 涉及领域 |

基本情况 |

国际主要厂商 |

国内主要厂商 |

| 骨科 |

全球第一大生物医用材料,包括关节炎、脊柱炎、创伤类 |

Johnson&Johnson,Stryker,Zimmer Biomet |

威高骨科,微创医疗、爱康医疗、昊海生物等 |

| 牙科 |

包括修复与正畸、牙种植体材料 |

Nobel Biocre,Straumann,Dentsply |

威高集团、现代牙科、四川大学等 |

| 心血管 |

全球第二大生物医用材料,包括植入类、介入类 |

Johnson&Johnson,Boston

Scientific Medtronic |

微创医疗、乐普医疗、吉威医疗等 |

| 生物再生 |

采用组织工程学技术、包括口腔修复膜、骨修复材料、硬脑(脊)膜补片、人工角膜等 |

Johnson&Johnson,B.Braun,GeistlichPharma |

正海生物、冠昊生物、迈普医学、中国再生医学、昊海生物等 |

| 血液净化 |

通过体外循环吸收血液中的毒物、病毒等 |

Baxter,Fresenius,Gambro |

威高集团、江苏朗生、佩拟医疗等 |

| 医用耗材 |

非常宽泛 |

Medtronic,Johnson&Johnson,Abbott |

威高集团、新华医疗、微创医疗等 |

目前,国家已陆续发布一系列相关政策鼓励生物医用材料行业的发展,在政策的大力支持下,构建国际竞争优势,逐渐呈现高端生物医用材料的进口替换趋势。

| 时间 |

政策名称 |

发布机关 |

主要内容 |

| 2015.05 |

《中国制造2025》 |

国务院 |

将生物医药及高性能医疗器械作为战略产业发展方向,重点发展高值医用耗材、诱导多能干细胞等新技术的突破和应用。 |

| 2016.08 |

《“十三五”国家科技创新规划》 |

国务院 |

指出国家将重点部署先进生物医用材料的研发,构建新一代生物医用材料产品创新链。 |

| 2017.06 |

《“十三五”生物产业规划》 |

发改委 |

提出要加速推动针对人工晶状体等植入医疗产品的创新和产业化,国产优质仍晶状体已成为国家重点鼓励和扶持对象。 |

| 2019.08 |

《治理高值医用耗材改革方案》 |

国务院 |

要求理顺高值医用耗材价格体系,完善全流程监督管理,净化市场环境和医疗服务执业环境,推动形成高值医用耗材质量可靠、流通便捷、价格合理、使用规范的治理格局,促使行业健康有序发展。 |

相关行业分析报告参考《2020年中国生物医用材料行业前景分析报告-市场深度分析与未来规划分析》。

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。