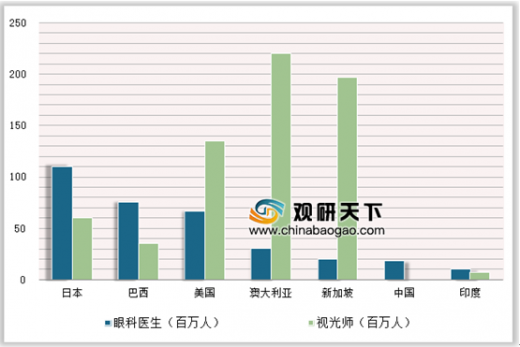

我国角膜塑形镜行业起步较晚,相关领域配套理论知识以及临床实践教学、人才培养方案均与发达国家存在较大差距,大量眼视光医学专业的学生毕业后转入眼科医师行列或销售行业,真正投入眼视光行业工作如视光师、产品研发端的人才极少,导致我国角膜塑形镜领域乃至眼科领域的专业人才相对缺乏,因此人才匮乏也构成了本行业较大的进入壁垒。

角膜塑形镜于1997年引入中国,1998年角膜塑形镜销售额快速增长,但由于缺乏严格监管,OK镜行业乱象丛生,假冒伪劣、虚假宣传和售后服务缺失等行为对行业发展造成了较大的负面影响。2001年,原卫生部出台《角膜塑形镜经营验配监督管理规定》严厉政策规范行业发展。2018年,国家药监局制定了《角膜塑形用硬性透气接触镜临床试验指导原则》,正式确立了OK镜的临床试验要求,其中最大的改变在于原来近视度在4.00~6.00D的近视人群临床试验被排除在外

从OK镜的审批情况来看,2014年起多个国产和进口厂商的OK镜生产注册审批结论为不批准或退审,包括国产的上海菲士康、杭州博士顿、麦迪格医疗,进口的新加坡晶亮(上海菲士康代理)、澳大利亚ArtMost(广州爱目吧医疗代理)、ProgressiveVisionTech.、美国易安易等厂家,近期仅在2019年3月批准北京爱博诺德的OK镜产品注册上市,可见国家药监局对OK镜的审批处于相对严格审慎的态度。

角膜塑形镜行业相关政策梳理

| 时间 |

颁布机构 |

文件名称 |

| 2001 |

原国家卫生部 |

《卫生部关于加强医疗机构验配角膜塑形镜管理的通知》 |

| 2001 |

原国家食品药监督管理局 |

《角膜塑形镜经营验配监督管理规定》 |

| 2011 |

原国家食品药监督管理局 |

《角膜塑形用硬性透气接触镜说明书编写指导原则》 |

| 2014 |

原国家食品药监督管理局 |

《角膜塑形用硬性透气接触镜上市前临床试验指导原则(征求意见稿)》 |

| 2018 |

国家药监局 |

《角膜塑形用硬性透气接触镜临床试验指导原则》 |

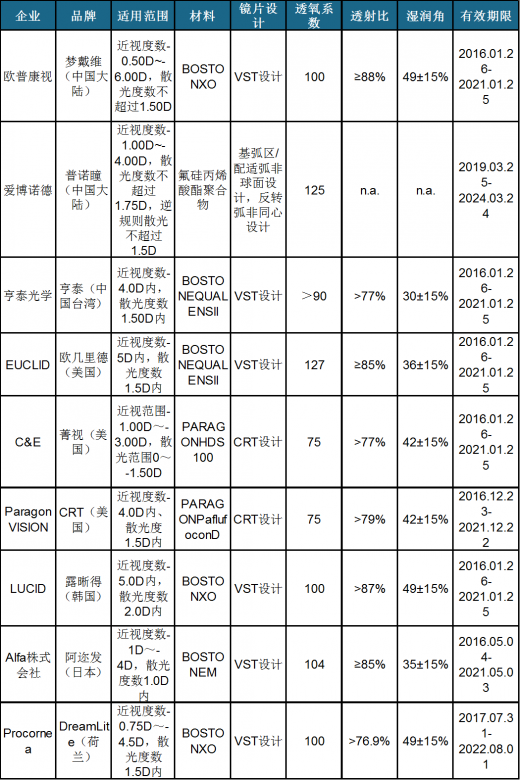

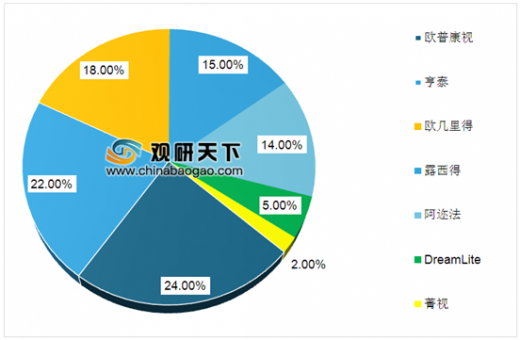

截至目前,国内获批生产的OK镜厂家达9家,其中进口厂家包括中国台湾亨泰、美国欧几里得、C&E、ParagonVision、日本阿迩发、韩国露晰得、荷兰Procornea等七家,国产包括欧普康视和爱博诺德两家。欧普康视的梦戴维是首个获批上市的国产OK镜,而爱博诺德的普诺瞳则是近期(19年3月底)刚刚获批上市的国产OK镜产品。在研产品方面,目前暂无其他进口或国产OK镜产品在注册审批中。

各品牌角膜塑形镜产品对比情况

从产品选择上看,医师比较看重OK镜的材质特性、设计匹配度和产品参数的精准性,另外配戴舒适度对患者体验也比较重要,其余如透氧量、透射比等指标基本是满足临床需求的,以上决定了眼科医师在产品选择上具有明显的话语权,因此产品推广基本也是围绕医院渠道和医生教育布局。

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。