一、全球双抗药物市场竞争情况分析

据悉,截至2020年10月,全球已有3款双抗药物获批上市。其中,Removab作为全球首个商业化的双抗药物,于2017年因销售不佳及副作用等因素已退市。

| 具体情况 |

Removab |

Blincyto |

Hemlibra |

| 通用名 |

Catumaxomab |

Blinatumomab |

Emicizumab |

| 原研企业 |

Trion Pharma |

Amgen |

Roche |

| 靶点 |

EpCAM xCD3 |

CD19 xCD3 |

FIXaxFX |

| 获批时间 |

2009.04(EMA) |

2014.12(FDA) 2015.11(EMA) |

2017.11(FDA) 2018.04(FDA) |

| 获批适应症 |

治疗因EpCAM阳性肿瘤所致的恶性腹水 |

复发或难治性B细胞急性淋巴性白血病 |

预防或减少产生了VIII因子抑制物A型血友病患者的出血频率;不含VIII因子抑制物A型血友病治疗 |

| 中国区权益 |

凌腾医药(获批临床试验) |

百济神州(2019.10提交上市申请) |

Roche(2018.12获得NMPA批准上市) |

除去已上市,目前全球已进入III期临床阶段的双抗药物共计8款,其中只有1款由国内企业自主开发,是康宁杰瑞的KN-046。与国外企业相比,我国企业在技术以及研发进展方面仍较落后。

| 药物名称 |

原研企业 |

靶点 |

临床时间 |

| Faricimab |

Roche |

ANG2、xVEGF |

启动:2019/02/19 结束:2022/08/21 |

| 启动:2018/O9/O5 结束:2021/09/30 |

|||

| Glofitamab |

Roche |

CD20、CD3 |

启动:2021/02/26 结束:2022/03/01 |

| Mosunetuzumab |

Roche |

CD20、CD3 |

启动:2021/05/01 结束:2029/05/01 |

| Amivantamab |

Janssen/Genmab |

C-Met、VEGF |

启动:2020/10/13 结束:2024/11/08 |

| Epcoritamab |

Abbvie/Genmab |

CD3、CD20 |

启动:2021/01/13 结束:2024/03 |

| Ozoralizumab |

Ablynx/Sanofi |

TNFα、albumin |

启动:2019/10/01 结束:2022/12/31 |

| KN-046 |

康宁杰瑞(中国企业) |

CTLA4、PD-L1 |

启动:2020/09/14 结束:2023/08/30 |

| Bintrafusp alfa |

Merck |

TGF-β、PD-L1 |

启动:2019/09/20 结束:2023/07/24 |

| 启动:2018/10/19 已宣布终止 |

但由于双抗的靶点选择较多,各企业研发重点存在差异,因此全球双抗药物市场竞争格局仍较为分散。

具体数据可见:全球双抗药物在研管线各作用机制的靶点具体情况

二、国内外企业双抗药物研发情况对比

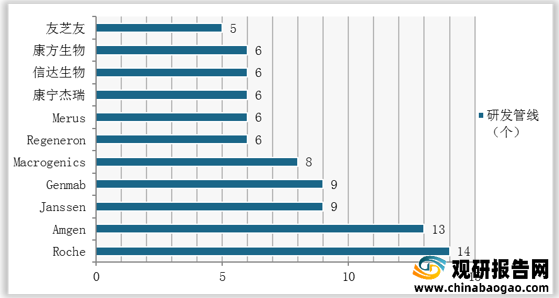

从国内外企业双抗药物研发管线布局情况来看,由于起步较早,国外企业双抗研发管线较为丰富,其中拥有最多双抗研发管线的企业是Roche,为14个。国内企业中,康宁杰瑞、信达生物、康方生物和友芝友等拥有较多双抗药物研发管线,分别为6个、6个、6个和5个。

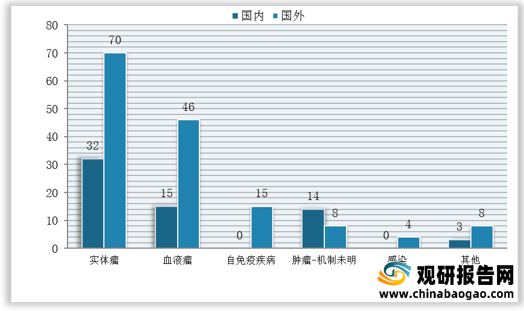

从国内外企业双抗药物研发管线布局重点聚焦领域来看,实体瘤、血液流等肿瘤赛道较为火热,国内外企业超过80%的管线集中在上述两大领域。

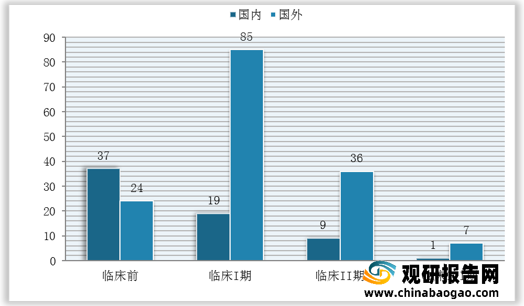

从国内外企业双抗药物研发管线临床阶段来看,目前国内外企业抗研发管线大多仍处于临床早期阶段,我国有37个研发管线尚处于临床前阶段,国外尚有85个研发管线处于临床I期。

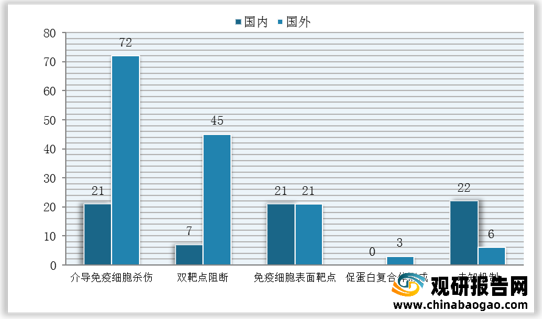

从国内外企业在研双抗药物管线各机制布局情况来看,目前看来我国企业在免疫细胞靶点领域中的布局热度较高,管线数量是全球的一半。

而随着国内外企业双抗研发热度高涨以及项目持续推进,目前全球双抗研发技术也取得突破性进展,已出现了超过30个IgG-like双抗技术平台。

| 技术平台-国外公司 |

技术平台-国内公司 |

||

| Triomab |

Trion |

ITAB |

健能龙 |

| Knob-into-hole |

Genentech (Roche) |

Ybody |

友芝友 |

| Crossmab |

Dutalys (Roche) |

FIT-lg |

岸迈生物 |

| DAF-lgG |

Genentech(Roche) |

CRIB |

康宁杰瑞 |

| ART-lgG |

Chugai(Roche) |

DPL |

天演药业 |

| thoFab-lgG |

Eli Lilly |

WuxiBody |

药明生物 |

| DVD-lgG |

Abbvie |

MabPair |

齐鲁制药 |

| XmAb |

Xencor |

PACbody |

凡恩世 |

| Azymetric |

Zymeworks |

Grabody |

天镜生物 |

| EFECT |

Zymeworks |

Exmab |

爱思迈 |

| mAb-Trap |

lmmunocore |

TEAC |

君实生物 |

| VelociBi |

Regeneron |

HBiBody |

时迈药业 |

| Tribody |

Biotecnol |

proBibody |

时迈药业 |

| FynomAb |

Covagen |

Rennano |

百奥赛图 |

| Duobody |

Genmab |

SMAB |

金斯瑞 |

| BEAT |

Glemark |

MultiBody |

道尔生物 |

| DIG-KT |

Pharmabcine |

Tetrabody |

康方生物 |

| PIG-KT |

Pharmabcine |

Bibody |

鸿运华宇 |

| ScFv-Fc |

Zymogenetics |

Trigen |

泽璨制药 |

| Zybody |

Zyngenia |

CheckGen |

泽璟制药 |

| Diverslmmune |

Abpro |

/ |

|

与此同时,国内外企业为快速抢占赛道,也纷纷通过合作研发以及授权引入等方式对双抗管线进行布局,全球双抗药物市场竞争格局总体十分激烈。

| 时间 |

出让方 |

引进方 |

事件 |

| 2013/8/20 |

Adimab |

信达生物 |

利用Adimab的双抗平台合作开发双抗药物 |

| 2015/10/14 |

信达生物 |

Lilly |

合作开发三款针对PD-1的双抗药物 |

| 2018/1/08 |

Merus |

先声药业 |

使用Biclonics技术平台合作开发3款双抗药物 |

| 2018/7/13 |

上海衍绎 |

步长制药 |

合作开发CD19xcD3Fc双抗 |

| 2018/8/07 |

Glenmark |

和铂医药 |

TJD5及数个双抗药物 |

| 2018/9/26 |

药明生物 |

天境生物 |

使用Wuxibody技术平台合作开发双抗药物 |

| 2018/11/27 |

Zymeworks |

百济神州 |

2款HER2双抗及数个双抗药物 |

| 2018/11/28 |

药明生物 |

ABL Bio |

8个抗休药物 |

| 2018/11/30 |

天境生物 |

TRACON |

CD73抗体、TJD5及数个双抗药物 |

| 2018/11/30 |

MacroGenics |

再鼎医药 |

合作开发HER2双抗MGD013和多特异性分子TRIDENT |

| 2018/12/10 |

药明生物 |

腾盛博药 |

使用Wuxibody技术平台合作开发双抗药物 |

| 2018/12/10 |

药明生物 |

安科生物 |

合作开发抗肿瘤双抗药物 |

| 2018/12/11 |

药明生物 |

Oxford BioTherapeutics |

使用Wuxibody技术平台合作开发5款双抗药物 |

| 2019/1/02 |

药明生物 |

正大天晴 |

合作开发双抗药物 |

| 2019/1/10 |

Merus |

贝达药业 |

合作开发EGFRx cMet 双抗 |

| 2019/3/04 |

Abpro |

正大天晴 |

使用Diverslmmune技术平台合作开发双抗药物 |

| 2019/10/31 |

Amgen |

百济神州 |

合作开发多款双抗、引进Blncyto的中国商业化授权 |

| 2020/1/09 |

友芝友 |

科伦博泰 |

使用Ybody技术平台合作开发双抗药物 |

| 2020/4/10 |

Regeneron |

再鼎医药 |

合作开发CD20xCD3双抗REGN1979药物 |

| 2020/5/06 |

药明生物 |

Aravive |

使用Wuxibody技术平台合作开发治疗癌症及纤维化疾病的双抗 |

| 2020/6/09 |

Roche |

信达生物 |

合作开发多个抗肿瘤双抗药物 |

| 2020/6/09 |

康宁杰瑞 |

Sanofi |

共同推进 KNO26双抗和多西他赛联合疗法 |

| 2020/9/14 |

友芝友 |

莱美药业 |

合作开发眼科类用药Y400双抗药物 |

| 2020/11/20 |

三优生物 |

华东医药 |

合作开发针对优质靶点的抗肿瘤双抗药物 |

| 2020/12/07 |

Xencor |

Johnson & Johnson |

使用XmAb平台合作开发CD28的双抗 |

| 2021/2/18 |

Provention Bio |

华东医药 |

获得 PRV-3279在大中华区的独家开发和商业化权益 |

二、国内双抗药物市场竞争情况分析

据悉,我国双抗药物起步较晚,但在临床研究数量方面仍取得了不错的成果。虽然国内多数的双抗药物和ADC药物还处于开发的早期阶段,但在中国开发的双抗数量上本土企业已远超跨国企业。

| 药品名称 |

企业名称 |

| SKB337注射液 |

四川科伦博泰生物医药股份有限公司 |

| 注射用IMM2510 |

宜明昂科生物医药技术〈上海〉有限公司 |

| PM8002注射液 |

普米斯生物技术〈珠海〉有限公司华博生物医药技术(上海)有限公司 |

| HB0025注射液 |

华博生物医药技术(上海)有限公司 |

| 重组人源化PDL1/CTLA-4双特异性单域抗体Fc融合蛋白注射液 |

江苏康宁杰瑞生物制药有限公司 |

| GNC-039四特异性抗体注射液 |

四川百利药业有限责任公司 |

| GNc-038四特异性抗体注射液 |

|

| SHR-1701注射液 |

苏州盛迪亚生物医药有限公司、上海恒瑞医药有限公司 |

| IB1323 |

信达生物制药〈苏州〉有限公司 |

| IB1318 |

|

| IBl319 |

|

| AK112注射液 |

中山康方生物医药有限公司 |

| 重组人神经调节蛋白1-抗HER3抗体融合蛋白注射液 |

信立泰(成都)生物技术有限公司 |

| 重组人源化抗HER2双特异性抗体注射液 |

江苏康宁杰瑞生物制药有限公司 |

| 注射用重组抗CD38和CD3双特异性抗体 |

武汉友芝友生物制药有限公司 |

从国内企业研发进展来看,康方生物与康宁杰瑞双抗药物研发居前,竞争优势较为明显。其中,康方生物目前建立了丰富的研发管线,其中包括6个双抗项目,有2个已进入临床阶段,分别为AK104(PD-1、CTLA4)和AK112(PD-1、VEGF)。康宁杰瑞的的KN046是全球首款同时针对PD-L1和CTLA-4的双抗,前KN046联合含铂化疗对Ⅳ期鳞状非小细胞肺癌的疗效与安全性Ⅲ期临床试验已在中国启动。

| 企业 |

药物名称 |

适应症 |

临床阶段 |

患者数量 |

ORR |

PFS |

| 康宁杰瑞 |

KN046 |

非小细胞肺癌(1L) |

Ⅱ/Ⅲ期 |

64 |

- |

7.3(鳞癌)3.6(非鳞癌) |

| KN046 |

NSCLC(PD-1抑制剂经治患者) |

Ⅱ/Ⅲ期 |

24 |

8.3% |

2.8 |

|

| KN046+白蛋白紫杉醇 |

三阴乳腺癌(1L) |

Ⅱ期 |

27 |

40% |

7.3 |

|

| KN046+放化疗 |

食管鳞癌(1L) |

Ⅱ期 |

15 |

55.6% |

- |

|

| KN046 |

胸腺癌(1L) |

Ⅱ/Ⅲ期 |

4 |

75% |

- |

|

| 康方生物 |

AK104+化疗 |

胃癌(1L) |

Ⅱ期 |

71 |

66.2% |

- |

| AK104+仑伐替尼 |

肝细胞癌(1L) |

Ⅱ期 |

16 |

56.3% |

- |

|

| AK104 |

鼻咽癌(3L) |

Ⅲ期 |

17 |

37.3% |

- |

|

| AK104 |

宫颈癌(2L) |

Ⅲ期 |

31 |

47.6% |

- |

行业分析报告是决策者了解行业信息、掌握行业现状、判断行业趋势的重要参考依据。随着国内外经济形势调整,未来我国各行业的发展都将进入新阶段,决策和判断也需要更加谨慎。在信息时代中谁掌握更多的行业信息,谁将在未来竞争和发展中处于更有利的位置。

报告订购咨询请联系:

电话:400-007-6266 010-86223221

客服微信号:guanyankf

客服QQ:1174916573

Email:sales@chinabaogao.com

更多好文每日分享,欢迎关注公众号

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。