在我国医疗相关的“十三五”规划中,提出了“推进健康中国建设”,并重点强调“鼓励社会力量兴办健康服务业”,这为民办医疗事业的发展指明了方向,也为民营口腔医院发展带来了前所未有的发展机遇。而在民营口腔医院规模化过程中,连锁方式是重要途径。

参考观研天下发布《2018年中国民营口腔医疗市场分析报告-行业深度调研与投资前景研究》

目前国内的口腔医疗服务主要有三种模式。

第一种是市场中占主流的大中型非盈利性医院,它们虽然在医保范围内口腔医疗服务中占据绝对优势,但受体制限制,市场化程度低,发展缓慢。

第二种是品牌口腔连锁。佳美口腔定位于中端市场,近年发展十分迅速;瑞尔定位于高端市场,已经确立了其高端地位,其扩张速度相对于佳美较慢。上市公司通策医疗在品牌口腔连锁方面走的是双品牌路线,在通策的大品牌下依托区域性医院的品牌发展分院,同时覆盖医保和非医保消费者,其模式更适合于国内口腔医疗服务的现状。

第三种为个体口腔诊所,目前这类诊所绝对数量较大,主要定位于中低端市场,预计未来将逐步向连锁化、品牌化转变,抱团取暖才能适应市场上激烈的竞争。

口腔诊所适合小规模大数量发展。口腔医疗与全身性疾病相比,没有什么牵一发动全身的难题,加上个体口腔诊所投资不大,口腔医院可以在没有大医院环境支持下单独开业。

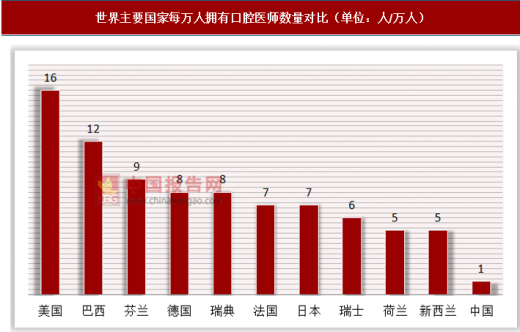

不过当前我国口腔医师比较低,医生水平分化极大,单个医师不能轻易获得患者认可和信任而前往就医,而且单个口腔诊所的影响力有限,服务人群有限,诊所之间缺少学习交流机会,如果有个统一的连锁经营机构提供资金搭建平台,提供学习交流机会、标准管理模式,则能够更好的发挥医师资源,树立品牌影响力,从而更快的争夺口腔市场份额。

因此,建立连锁口腔模式成为一种较为成功的模式,需求大、风险相对较小、通过优质服务和较高性价比等优势和依靠品牌和管理迅速扩张。在国内目前已上市公司中,通策医疗是典型代表,其他尚未上市但已获投资的连锁医疗机构在近些年也吸引了众多的眼球,如瑞尔齿科、佳美口腔、拜博口腔等等。

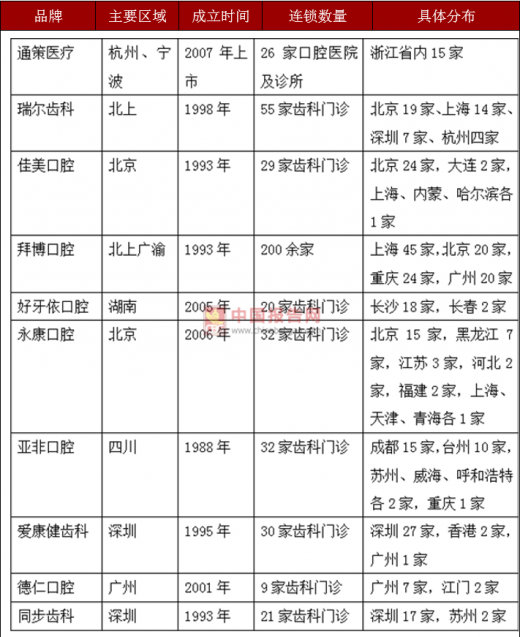

目前中国十大口腔连锁品牌主要集中在北京、上海、广州、深圳、杭州等经济发达沿海地带,其中北上广一带竞争尤为激烈。

通策医疗是第一个在A股市场借壳成功的民营口腔机构,与其它口腔连锁门诊不同的是,它是通过收购原有医保定点的公有口腔医院来进行扩张的,这样不仅无需自己培养固定的客户群,而且这种方式下,医保进入了民营口腔医院,大大有利于自己的发展。

瑞尔齿科主要客户群是高端客户与外籍人士,目前在这个细分市场上占据绝对的优势,与佳美口腔并无明显竞争;佳美口腔于2007年获得国际风投支持并拿到中国第一张口腔医疗连锁执照,其发展目标是近年将门店数扩展到100家,主要客户为中端人群。

与爱尔眼科在眼科民营领域的一家独大不同,这些口腔连锁或多或少存在同行竞争,可以预见未来几年内,口腔连锁领域内的并购将会风生水起;另外,虽然这些口腔连锁医疗机构在绝对门店数量上与爱尔眼科差距不大,但是在城市占有率上差距明显,这对在全国范围内形成一定的品牌效应有不利影响,但另一方面也说明口腔连锁模式继续发展的空间仍旧很大。

数据显示,中国每百万人拥有牙医数量只有100名,远低于欧美发达国家或中等发达国家的500-2000名,同为发展中国家的巴西都达到了1200名。因此,国内外的投资界均把中国的医疗行业称之为“朝阳产业”,设备简单、学科单一、收益稳步增长的口腔业更是被视为“医疗业的明珠”。

据统计,目前中国设有口腔科的综合医院超过1.8万家,专业口腔医院533家,私人口腔医疗机构近6.5万家,其问诊量接近总量的40%-45%。

预计未来大中型公立口腔医院的总量会缓慢增长但市场份额会缩小,零散的个体诊所将会被口腔品牌连锁所取代,国有医疗机构将负责基本医疗,民营医疗机构将在基本医疗方面作为国有机构的补充,在高端和特需服务领域逐步成为市场主体,在这个趋势下,中国民营口腔的投资将会被带动。

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。