根据目前已透露出的消息,国家药品带量集中采购对大多国产市占率低的品种带来一次性市场增量机会,列入名单的33个品种可在集采中直接获得11试点城市的六成以上市场,部分品种市场格局将发生巨变。

2017年全国西药销售规模为1.46万亿元,本次试点采购的11个城市,其中北京、上海、天津、重庆四家合计销售规模为3018亿元,占全国比例超过20%。考虑到其他省份仅广州、深圳、成都3个城市药品销售规模较大,根据全国医药流通规模测算,预计影响全国30%的药品市场(表1),如果按照70%的带量采购规模来看,对进口仿制药将形成较大的冲击。

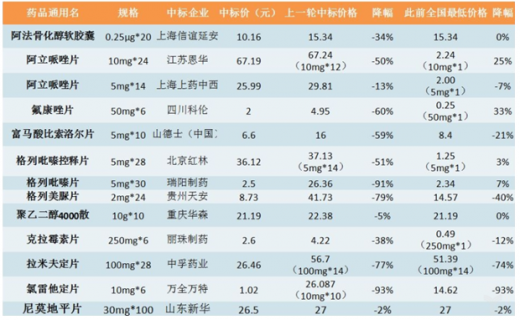

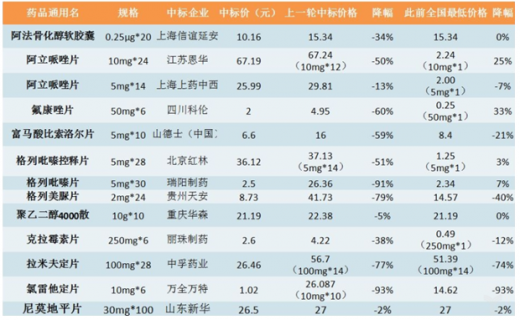

上海市第一批带量采购和第二批带量采购中标品种中,中标价相比原来上海的中标价或相同厂家相同品规的全国均价(有的品种之前没有在上海中过标)降幅都在50%以上,降价幅度可以说是非常大。第三批由于大金额品种较多,各企业降价的意愿明显减弱(表2)。20个中标品规中,降价幅度超过50%、20%-49%、10%-20%、0-10%的占比分别为30%、30%、20%、20%,总的来说降价幅度较为明显(10%以上的降幅已经较大,第三批中占比为80%)。

本次11个城市的药品销售额约占全国市场的28%,考虑到大城市高价的原研药占比更高,我们假设销量占比约20%,那么其中70%的销量约对应全国市场的15%。更重要的是,本次带量采购有可能延伸至全国。《纪要》中提及“带量采购中标产品要充分做好全国价格统一的心理,非试点带量省份应该会对带量集采中标产品优先采购”。如果仅是15%的份额,可能目前份额较大的仿制药企业为了维护全国价格体系而弃标。如果是全国联动,那仿制药企业可能会寸土必争。另外,在带量数量逐年变动、医保支付标准、付款周期、医务人员激励等方面均有待明确。这些将均对最终带量采购的结果产生重大影响。

参考观研天下发布《2018年中国药品行业分析报告-市场运营态势与发展前景研究》

随着仿制药质量的标准化,研发将专注于如何提高临床价值,而原先以独家剂型、首仿等为追求享受质量分层的研发将失去价值,随着仿制药替代的加速,新品种的生命周期也将大幅缩短,这就迫使企业将更多的资源投向新药研发。

从长期来看,仿制药价格下行是大趋势。而综合券商研报观点来看,虽然药品中标价格降低,但在带量采购模式下,中标药企一方面可以通过“上量”来抵消降价对收入规模的影响;另一方面,带量采购模式下,二次议价空间被挤压,药企在细分区域的产品价格波相较以往波动更小,且药企在学术推广方面的成本以及销售费用都将大幅降低,从而抵消降价对利润的影响。

保证质量前提下、最低价中标,通过一致性评价品种与原研、参比制剂同台竞技。上海三次带量采购的整体方案均是在保证质量的前提下,比较价格低者中标,次低者候选。对于投标品种,设置了系统而严格的质量筛选标准。从第三次带量采购的招标方案来看,由于涉及的品种和企业较多,加上一致性评价的政策落地,招标文件中除了对企业基本的生产能力有要求,通过一致性评价、原研、参比制剂也成为重要的参考指标。

单个品种筛选标准精细化。招标文件中,对每一个招标品种的质量和内控都有精细的评价标准,包括原料药认证、工信部排名、往次带量采购情况、环境管理认证、质量内控标准、药品贮存条件等。对通过设定筛选规则选出的优质国产药,如果其内控标准达到一定的标准,则可以与原研药平等竞争。

2017年全国西药销售规模为1.46万亿元,本次试点采购的11个城市,其中北京、上海、天津、重庆四家合计销售规模为3018亿元,占全国比例超过20%。考虑到其他省份仅广州、深圳、成都3个城市药品销售规模较大,根据全国医药流通规模测算,预计影响全国30%的药品市场(表1),如果按照70%的带量采购规模来看,对进口仿制药将形成较大的冲击。

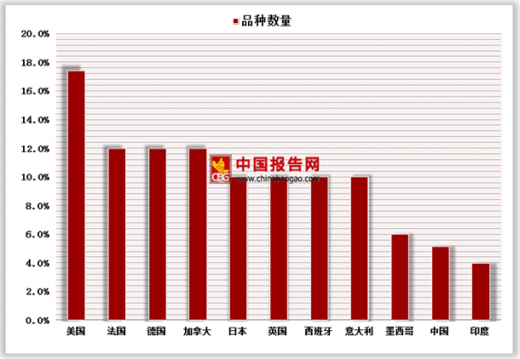

图表来源:药监局

上海市第一批带量采购和第二批带量采购中标品种中,中标价相比原来上海的中标价或相同厂家相同品规的全国均价(有的品种之前没有在上海中过标)降幅都在50%以上,降价幅度可以说是非常大。第三批由于大金额品种较多,各企业降价的意愿明显减弱(表2)。20个中标品规中,降价幅度超过50%、20%-49%、10%-20%、0-10%的占比分别为30%、30%、20%、20%,总的来说降价幅度较为明显(10%以上的降幅已经较大,第三批中占比为80%)。

图表来源:药监局

本次11个城市的药品销售额约占全国市场的28%,考虑到大城市高价的原研药占比更高,我们假设销量占比约20%,那么其中70%的销量约对应全国市场的15%。更重要的是,本次带量采购有可能延伸至全国。《纪要》中提及“带量采购中标产品要充分做好全国价格统一的心理,非试点带量省份应该会对带量集采中标产品优先采购”。如果仅是15%的份额,可能目前份额较大的仿制药企业为了维护全国价格体系而弃标。如果是全国联动,那仿制药企业可能会寸土必争。另外,在带量数量逐年变动、医保支付标准、付款周期、医务人员激励等方面均有待明确。这些将均对最终带量采购的结果产生重大影响。

参考观研天下发布《2018年中国药品行业分析报告-市场运营态势与发展前景研究》

11个试点城市西药市场份额估算

图表来源:药监局

随着仿制药质量的标准化,研发将专注于如何提高临床价值,而原先以独家剂型、首仿等为追求享受质量分层的研发将失去价值,随着仿制药替代的加速,新品种的生命周期也将大幅缩短,这就迫使企业将更多的资源投向新药研发。

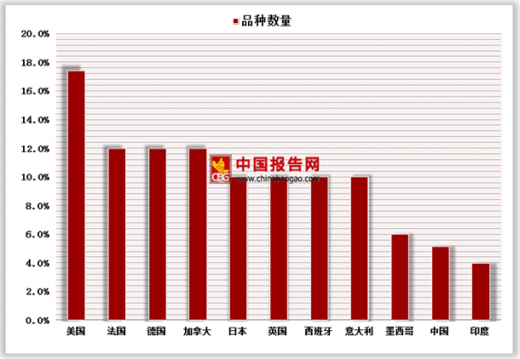

各国药企研发投入占营业收入之比

图表来源:药监局

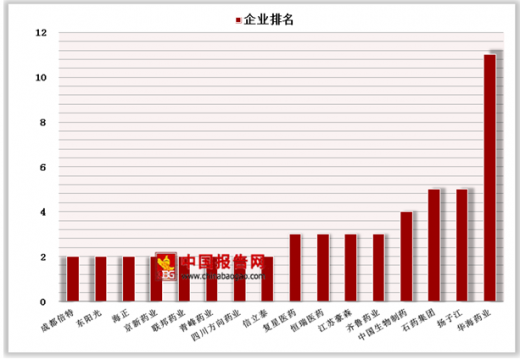

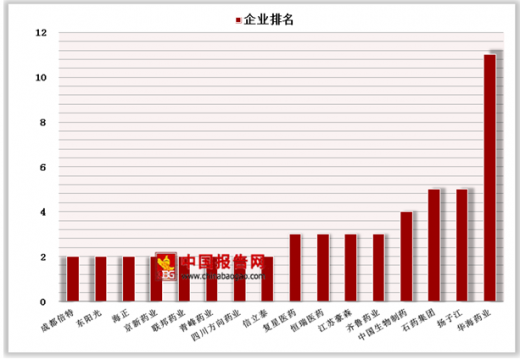

已有大于2个品种通过一致性评价的部分企业排名

从长期来看,仿制药价格下行是大趋势。而综合券商研报观点来看,虽然药品中标价格降低,但在带量采购模式下,中标药企一方面可以通过“上量”来抵消降价对收入规模的影响;另一方面,带量采购模式下,二次议价空间被挤压,药企在细分区域的产品价格波相较以往波动更小,且药企在学术推广方面的成本以及销售费用都将大幅降低,从而抵消降价对利润的影响。

保证质量前提下、最低价中标,通过一致性评价品种与原研、参比制剂同台竞技。上海三次带量采购的整体方案均是在保证质量的前提下,比较价格低者中标,次低者候选。对于投标品种,设置了系统而严格的质量筛选标准。从第三次带量采购的招标方案来看,由于涉及的品种和企业较多,加上一致性评价的政策落地,招标文件中除了对企业基本的生产能力有要求,通过一致性评价、原研、参比制剂也成为重要的参考指标。

单个品种筛选标准精细化。招标文件中,对每一个招标品种的质量和内控都有精细的评价标准,包括原料药认证、工信部排名、往次带量采购情况、环境管理认证、质量内控标准、药品贮存条件等。对通过设定筛选规则选出的优质国产药,如果其内控标准达到一定的标准,则可以与原研药平等竞争。

资料来源:观研天下(YZ)整理

更多好文每日分享,欢迎关注公众号

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。