1、行业主要经营模式

(1)高度重视研发创新医疗器械行业是全球典型的技术创新推动型行业,同时市场的需求呈现多元化趋势,因而行业须持续增加研发投入,不断进行产品技术升级,并推动产、学、研、医、用的合作,以满足市场的需求。

(2)直销和经销相结合的销售模式医疗器械行业生产企业大多以直销和经销相结合的营销模式,在充分利用经销商优质的资源以及营销渠道的同时,又能与终端客户直接接触,更多了解终端客户的差异化需求,以推动产品的技术升级。

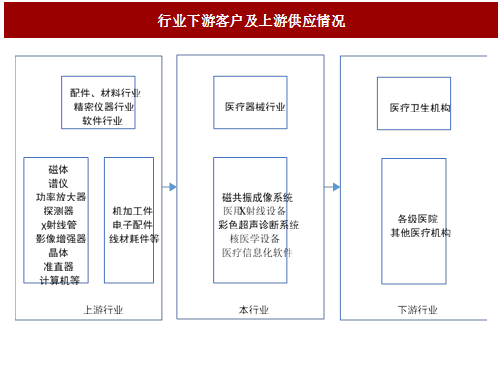

2、行业与上、下游行业之间的关联性大型医学影像诊断设备的上游可分为各式软件产品、电子器件和精加工件,其来源为加工件生产商和电子器件生产商。下游主要为各级医疗机构,包括大、中型、专科、基层和第三方医疗机构等。

(1)上游行业对本行业的影响

上游各式机加工件、电子配件、线材耗件和软件生产商为大型医学影像诊断设备提供基础部件,这部分原材料市场是充分竞争市场,来源广泛,采购便捷。大型医学影像诊断设备的核心部件与材料具有技术门槛高的特征,此类材料的供应商在市场上数量相对较少。因此,该类供应商行业出现变化将对本行业产生较大影响。(2)下游行业对本行业的影响

下游医疗机构行业对本行业的影响主要来自医疗设备需求方面,由于大型医学影像诊断设备属于大型医疗器械,其入行门槛相对较高,主要销往规模较大的医疗机构,其对大型医疗器械的需求变化对本行业产生较大的影响。而大型医学影像诊断设备在我国小型医疗机构并未得到普及,因而小型医疗机构对大型医疗器械的需求变化对本行业产生的影响有限。二、行业进入壁垒

1、 行业准入壁垒二类及三类医疗器械关系到人们的生命和健康,具有较高的风险性,因此国家对相关企业的设立、产品的生产与销售资格进行严格的审查,并建立了系统的管理和市场准入制度。

参考中国报告网发布《2018-2023年中国医疗器械产业市场运营规模现状与未来发展商机战略评估报告》根据《医疗器械监督管理条例》、《医疗器械注册管理办法》、《医疗器械生产监督管理办法》、《医疗器械经营监督管理办法》等规定,对于此类产品,国家药品监督管理部门对其实行严格的医疗器械生产企业许可证和产品注册制度。企业需要通过省级药品监督管理部门的审核并获得其颁发的《医疗器械生产企业许可证》或《医疗器械经营企业许可证》,同时还必须取得相关医疗器械产品的生产注册证书方能进行相关医疗器械产品的生产。

2、技术和人才壁垒

医疗器械行业对技术要求很高,对于研发企业来说,技术水平的高低直接关系到产品研发的成败。医疗器械行业往往需要大量的专业人才,只有通过长期持续的人才引入、培养以及经验积累,企业才能形成高水平的研发和技术团队以应对激烈竞争。新进入者一般无法在短期内获得技术,这成为其进入本行业的主要门槛。3、品牌壁垒

由于医疗器械特有的风险性,客户特别关注产品质量水准以及稳定程度。医疗器械行业的品牌综合体现了产品质量、产品稳定性、产品设计水平等因素,知名品牌的创立和形成需要经过企业长期的投入和积累,需要得到经销商和下游医疗机构应用者的持续信赖与口碑。新进入企业需要经过漫长的市场考验来树立品牌并建立客户对产品的忠诚度。4、资金壁垒

医疗器械行业是一个战略性新兴产业,尤其大型医学影像诊断设备的产品性能和产品质量需要根据市场发展和客户需求不断升级和改进。科研开发、生产装备改造、自主品牌推广和营销网络建设等均需要较多资金投入。如果不具备较雄厚的资金实力以保障技术不断的创新和升级,企业在激烈的市场竞争中将难以持续发展。

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。