1、行业状况及主要参与者

药物研发外包服务行业是一个全球竞争的行业,其最终用户包括制药企业、生物科技研发以及科研院所等。下游客户涉及新药研发领域的范围广泛,对于新药研发服务需求也存在较大的差异性。在全球范围内可以提供药物研发CRO服务的企业数目众多,但是大多数企业业务集中于药物研发的某一阶段。

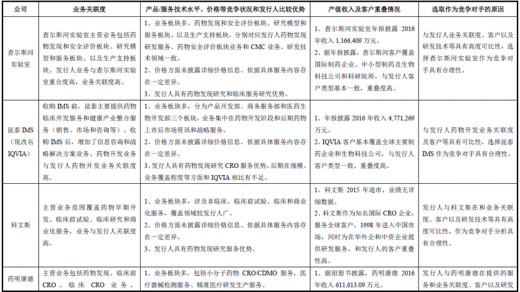

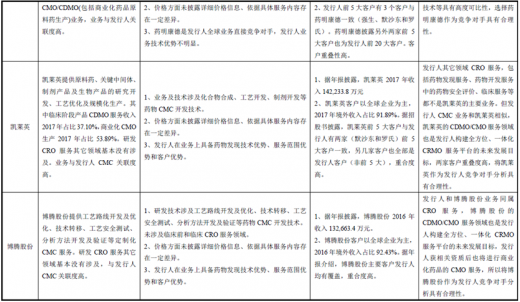

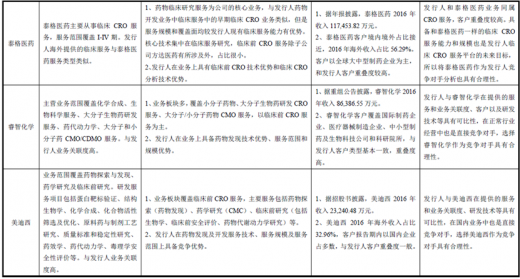

根据公开信息,全球销售额排名靠前的药物研发CRO服务主要有昆泰IMS、科文斯、爱康、PPD、InVentiv、查尔斯河实验室等;国内知名药物研发为、药明康德(包括其子合全药业)、凯莱英、泰格医药、博腾股份、博济医药等。其中和药明康德具备大规模的实验室化学服务能力,业务发展模式由药物发现阶段延伸至药物开发阶段;而查尔斯河实验室及昆泰IMS业务开始于药物开发服务阶段,目前还不具备大规模实验室化学服务能力;泰格医药和博济医药业务专注于临床期药物开发服务;凯莱英和博腾股份业务专注于

药物开发阶段的工艺研发及生产业务。目前行业内全球主要企业基本情况如下:

全球药物研发CRO服务众多,市场集中度低。但是未来市场集中度将随着药物研发服务的发展而逐渐增加。由于具有顺应市场需求、节省药物研发费用和时间、便于管理等优势,规模药物研发服务企业一般会将“创新药物研发服务全产业链服务能力”作为其发展目标。查尔斯河实验室并购Argenta和Biofocus、InVentiv和INCResearch合并等均是药物研发服务企业为了补全各自在药物研发服务某个领域的不足。构建全产业链的药物研发服务能力是规模型药物研发服务企业的共同目标。

参考观研天下发布《2019年中国抗体工程药物市场分析报告-产业规模现状与发展前景评估》

药物CRMO服务全流程一体化服务链的布局与其他企业的发展模式不同。业务始于药物发现服务,之后逐渐延伸至药物开发阶段。该全产业链布局方式顺应新药研发的发展流程,与由药物开发阶段逆向拓展至药物发现阶段的发展模式相比具有比较明显的优势。掌握了药物发现阶段的核心实验室化学技术和客户资源,客户粘性相对较高,这有利于成为客户相关药物后续研发的首选研发生产服务供应商。相应的,前期的业务布局也为其业务未来持续增长提供了有效保障。

二、药物研发生产外包服务市场份额

药物研发生产外包服务行业一般而言比较分散。药物的发现、开发是一个漫长复杂并充满风险的过程,从创造新分子实体到创新药上市的整个过程,需要长时间合成及筛选测试大量化合物,跨越药物发现阶段和药物开发阶段整个过程,每个客户需要的CRO服务有不同的需求,分布在不同的阶段。

1、药物研发服务和药物发现服务全球市场份额

A、药物研究、开发及生产CRMO服务全球市场份额,客户主要是国际大型制药企业、生物科技研发及科研院所,市场份额以全球市场份额口径计算。

全球从事药物研发外包服务众多,市场较为分散。2015年全球前十名约占全球药物研发外包31%左右市场份额(剔除药物生产代工服务)。昆泰IMS占据全球最大市场份额,约为8.55%。

B、药物发现CRO服务全球市场份额

在药物发现研发服务领域,2016年占据全球市场药物发现研发服务市场1.7%份额,有较强的竞争优势。

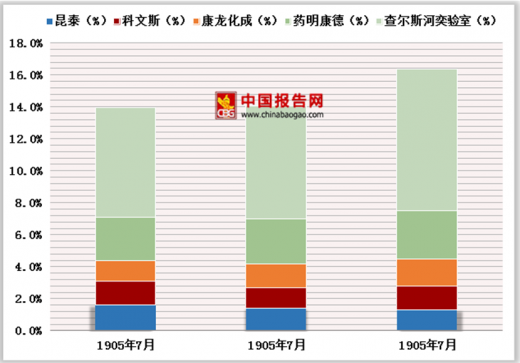

目前,全球药物发现研发服务服务市场比较分散,但市场集中度在逐年增加,全球前5大参与者2016年的市场份额为16.4%。药明康德和为中国最大的两家药物发现CRO服务提供商,分别占据全球药物发现CRO服务市场份额的3.0%和1.7%。核心业务药物发现CRO服务市场份额一直位列全球第三位、中国第二位。占全球药物发现CRO服务市场份额情况如下图所示:

核心的药物发现CRO业务高速增长的同时,专注在小分子药物研发服务领域,与众多客户保持长期稳定的合作关系。

2、药物研发服务国内市场份额

中国药物研发生产服务领域参与者众多、市场分散,有数以百计的竞争者。2016年排名前8的国内竞争者所占整个国内市场份额仅为26.01%。中国最主要的市场参与者是药明康德和,2016年市场份额分别为12.40%和3.35%。在国内市场的药物研发CRO市场份额排名一直居于市场第二。

医药研发CRO服务市场仍然比较分散,全球和境内均面临众多行业参与者的竞争。由于国内药物研发环境的特殊性,的业务在国内尚处于拓展期。在药物开发服务领域,也正处于发展初期。目前的药物研究、开发及生产服务覆盖药物发现和后期的药物开发阶段,能够满足各类客户的研发需求。未来将加强药物CRMO全产业链布局,在巩固全球核心业务基础上,增加药物开发服务的市场拓展,加快拓展国内药物研发生产服务市场。

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。