| 组成部分 |

简介 |

| X光束发射器 |

可以对人体任何检测部位从不同角度、不同断层,全方位地发射X光束。 |

| 探测器 |

其功能是接收穿透人体组织的X射线剩余值。一台CT机,通常要设置成百上千个探测器,以便收集从不同角度射来的X光束,提供更丰富的检测信息。 |

| 专用计算机 |

包括“模/数”、“数/模”转换器。它将探测器传来的大量检测信息进行加工、处理、储存、显示。 |

| 将检测结果制作成胶片的设备 |

CT检查出来的数字信息经过“数/模”转换器进行输出,或在屏幕上显示出来,最后制作胶片。 |

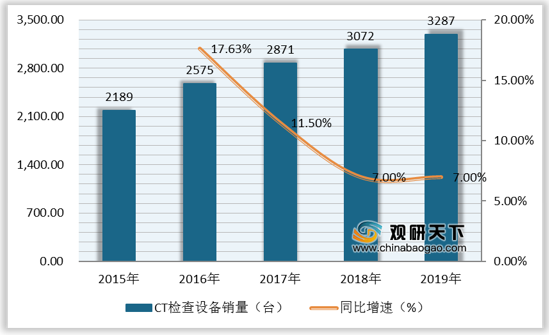

近些年,随着我国CT检查设备技术不断发展,市场需求上升带动行业销量逐年增长,从2015年的2189台增至2019年的3287台,复合增长率为10.7%;2019年同比增长7%。

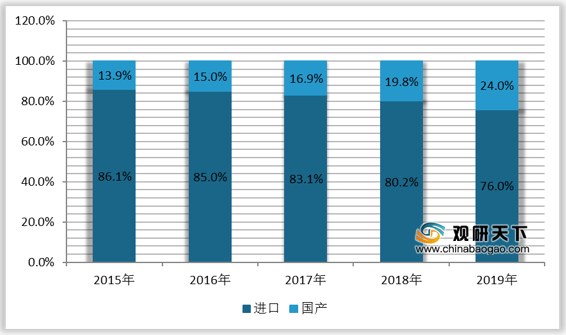

进口与国产方面,2015-2019年进口品牌始终占据我国CT检查设备市场主导地位,占比远超半数以上。未来,随着国产CT品牌占比的逐步提高,有望赶超进口CT检查设备品牌。

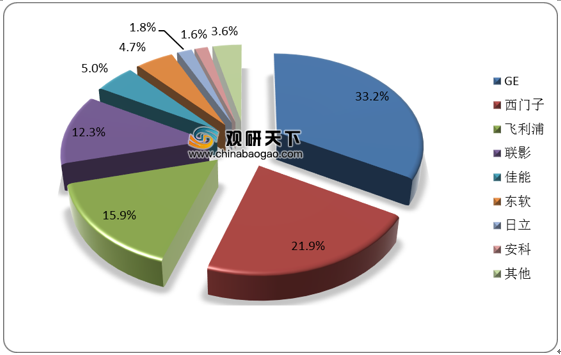

从2019年我国CT检查设备参与者市场份额来看,国际巨头GE市场份额最多,为33.2%;其次是西门子,市场份额为21.9%。国产CT品牌市场份额不足四成,仍以中低端产品为主,东软、联影、安科等为国产厂商领头羊。

目前,我国CT检查设备面临着科研创新、市场竞争、市场开拓、销售渠道、核心部件依赖五个投资风险。其中市场竞争风险是指国际医疗影像设备巨头占据高端市场,GPS三家企业凭借优质的售后服务和产品质量,几乎垄断我国三甲医院高端产品市场;核心部件依赖风险主要是由于我国大多数CT设备生产厂商不具备整机生产能力,核心部件依赖进口。

| 投资风险 |

具体分析 |

| 科研创新风险 |

CT设备制造有高度的技术依赖,产品随时面临更新换代压力,生产商为提高或巩固市场份额,需在设备科研方面大力投入,但科研投入的产出具有不确定性、技术发展的方向难以预料、市场需求的变化多样,导致CT设备制造面临很高的科研投入风险。 |

| 市场竞争风险 |

国际医疗影像设备巨头占据高端市场,GPS三家企业凭借优质的售后服务和产品质量,几乎垄断中国三甲医院高端产品市场。随着中国医疗影像设备企业的技术不断进步,例如东软、联影,与国际巨头在硬件设备上的差距正不断缩小,可预见未来CT制造业将面临更加激烈的竞争和行业整合。 |

| 市场开拓风险 |

中国CT设备市场准入和审批严格,产品必须经过长期的临床实验才能取得牌照进入市场。同时,世界其他国家对CT设备生产管理均有严格的审核规定。CT设备生产具有高准入门槛和市场壁垒,注册新型号产品以及开拓国际市场均风险较高。 |

| 销售渠道风险 |

CT设备具有一定的同质性,国产产品扫描精确程度、质量和价格均无明显差距,导致销售渠道对制造厂商销量具有至关重要的作用。强大的销售渠道以及与医院、政府系统、医学影像影像中心保持的良好关系是CT生产企业不可忽视的核心环节。 |

| 核心部件依赖风险 |

中国大多数CT设备生产厂商不具备整机生产能力,核心部件依赖进口。如果核心部件的价格发生较大变动,或者面临恶性打压的市场竞争,CT设备制造行业的利润率甚至产品生产本身将受到较大冲击。在可预见的未来,核心部件依赖是中国CT设备生产企业将要面临主要的问题。 |

相关行业分析报告参考《2020年中国CT检查设备产业分析报告-行业竞争现状与前景评估预测》

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。