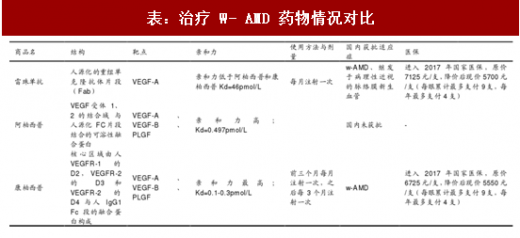

融合蛋白药物阿帕西普和康柏西普成为治疗湿性年龄相关性黄斑变性眼底病的重磅产品。湿性年龄相关性黄斑变性(Wet Age-related Macular Degeneration,W-AMD)是老年人眼底病中的常见病,以视觉极为敏感的视网膜黄斑区的退行性改变和新生血管生成为特征,病情发展迅速,是引起视力下降和视力丧失的主要原因。根据南方所统计,我国 AMD 患者约 2140 万人,其中 w-AMD 患者约为 300 万人。早期使用激光疗法和光动力疗法,但均无法阻止新生血管形成和再生,2004 年首个抗 VEGF 抑制剂上市,目前治疗 W-AMD 的 VEGF 抑制剂包括贝伐单抗、雷珠单抗、阿柏西普和国内上市品种康柏西普,其中阿柏西普和康柏西普均为融合蛋白药物。

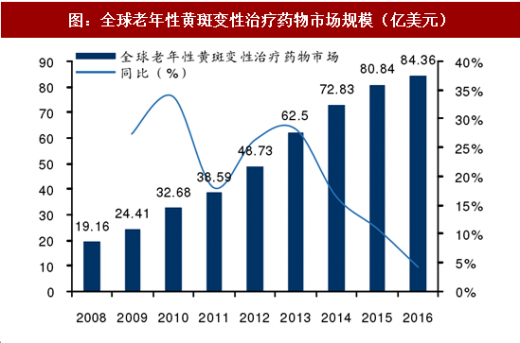

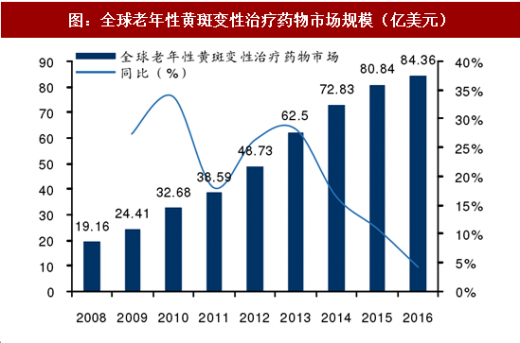

全球老年性黄斑变性治疗药物主要由阿柏西普和雷珠单抗占据。2016 全球老年性黄斑变性药物市场约 84.36 亿美元,主要由阿柏西普和雷珠单抗占据。除湿性年龄相关性黄斑变性适应症外,阿柏西普和雷珠单抗均获批用于糖尿病黄斑水肿(DME)、视网膜静脉阻塞(RVO)、糖尿病性视网膜病变(DR)等,2016 年两者市场规模达近 88 亿美元。阿柏西普和雷珠单抗治疗 W-AMD 的头对头试验结果表明两者的疗效和安全性相当,但相比于雷珠单抗,阿柏西普靶点更多、VEGF 亲和力更高、给药频次少,相应发生不良反应的可能性更小。阿柏西普虽然于 2011 年上市,比雷珠单抗上市晚了 5 年,但 2015 年其市场规模已经超越雷珠单抗,且呈差距扩大之势。

参考观研天下发布《2018-2023年中国老年性黄斑变性治疗药物产业市场竞争态势调查与未来发展方向研究报告》

国内老年性黄斑变性治疗药物主要由雷珠单抗和康柏西普占据,国产品种康柏西普因自付费用少,注射次数少,市占率逐年提升。2011 年雷珠单抗获批在国内销售,2013 年 8 月康柏西普获批上市,2016 年两者样本医院市场规模 4.5 亿元。目前雷珠单抗和康柏西普均进入 2017 年新版医保乙类,单价上相差不大。但康柏西普与阿柏西普结构和性状更相似,靶点较雷珠单抗更多,理论给药频次更少。按理论注射频次计算,康柏西普的患者年自付费用为 15540 元(5550*4*20%+5550*2,乙类报销比例按 80%算),而雷珠单抗的患者年自付费用为 50160 元(5700*4*20%+5700*8),相比之下,康柏西普患者支付比例低,给药次数少更容易被患者接受,未来有望超过雷珠单抗市场规模,成为国内第一大 W-AMD 用药。目前康柏西普仍保持较高增速,与雷珠单抗市场规模的差距也逐年较少。

随着进入医保后患者自付比例的大幅下滑,未来 W-AMD 用药渗透率将大幅上升,康柏西普将成为最大受益者。另一个未上市品种阿柏西普已经完成临床 III 期并获得优先评审,预计于 2018 年有望上市,虽然阿柏西普的上市将和康柏西普直接竞争,但康柏西普具有医保优势,阿柏西普若进入医保也将先取代雷珠单抗市场,且受益于整体市场扩容,未来康柏西普仍将维持高速扩容态势。

康柏西普美国获批临床 III期。2016 年,康柏西普获美国 FDA 批准开展临床 III 期试验,是国内首个直接获得美国 FDAIII期临床批件的自主创新生物药。获批临床 III 期不仅有望实现康柏西普在美国上市带来营收增量,也将因其受 FDA 认可进一步巩固其在国内地位。

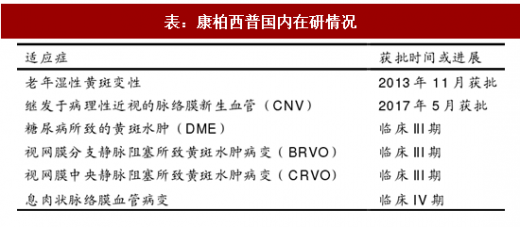

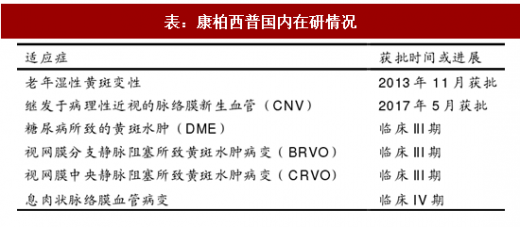

多个应用于眼病适应症有望获批,未来康柏西普市场潜力巨大。据南方所统计,我国病理性近视 (PM) 继发脉络膜新生血管(CNV,中青年视力丧失的主要原因)患者数约 160 万人;糖尿病所致的黄斑水肿(DME,糖尿病常见的并发症之一)患者总数约 400 万人,且随着糖尿病患病人数提升,DME 患病人数也将提升;视网膜血管病(RVO)患者总数约 300 万人。眼底新生血管疾病类药物的当前国内理论市场容量(AMD、DME、PM、RVO 各适应症理论市场容量之和)已达 1160 万人,随着我国老龄化趋势加快和人口持续增长,该类药物市场潜力巨大。康柏西普 CNV 适应症于 2017 年 5 月获批上市,其他适应症研发进展顺利,未来康柏西普将持续扩容。

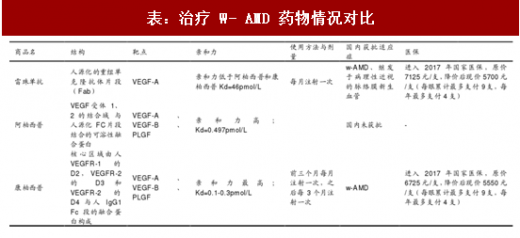

图:治疗 W- AMD 的药物上市情况

全球老年性黄斑变性治疗药物主要由阿柏西普和雷珠单抗占据。2016 全球老年性黄斑变性药物市场约 84.36 亿美元,主要由阿柏西普和雷珠单抗占据。除湿性年龄相关性黄斑变性适应症外,阿柏西普和雷珠单抗均获批用于糖尿病黄斑水肿(DME)、视网膜静脉阻塞(RVO)、糖尿病性视网膜病变(DR)等,2016 年两者市场规模达近 88 亿美元。阿柏西普和雷珠单抗治疗 W-AMD 的头对头试验结果表明两者的疗效和安全性相当,但相比于雷珠单抗,阿柏西普靶点更多、VEGF 亲和力更高、给药频次少,相应发生不良反应的可能性更小。阿柏西普虽然于 2011 年上市,比雷珠单抗上市晚了 5 年,但 2015 年其市场规模已经超越雷珠单抗,且呈差距扩大之势。

图:全球老年性黄斑变性治疗药物市场规模(亿美元)

图:2014-2016 年阿柏西普和雷珠单抗全球市场规模(亿美元)

表:治疗 W- AMD 药物情况对比

参考观研天下发布《2018-2023年中国老年性黄斑变性治疗药物产业市场竞争态势调查与未来发展方向研究报告》

国内老年性黄斑变性治疗药物主要由雷珠单抗和康柏西普占据,国产品种康柏西普因自付费用少,注射次数少,市占率逐年提升。2011 年雷珠单抗获批在国内销售,2013 年 8 月康柏西普获批上市,2016 年两者样本医院市场规模 4.5 亿元。目前雷珠单抗和康柏西普均进入 2017 年新版医保乙类,单价上相差不大。但康柏西普与阿柏西普结构和性状更相似,靶点较雷珠单抗更多,理论给药频次更少。按理论注射频次计算,康柏西普的患者年自付费用为 15540 元(5550*4*20%+5550*2,乙类报销比例按 80%算),而雷珠单抗的患者年自付费用为 50160 元(5700*4*20%+5700*8),相比之下,康柏西普患者支付比例低,给药次数少更容易被患者接受,未来有望超过雷珠单抗市场规模,成为国内第一大 W-AMD 用药。目前康柏西普仍保持较高增速,与雷珠单抗市场规模的差距也逐年较少。

随着进入医保后患者自付比例的大幅下滑,未来 W-AMD 用药渗透率将大幅上升,康柏西普将成为最大受益者。另一个未上市品种阿柏西普已经完成临床 III 期并获得优先评审,预计于 2018 年有望上市,虽然阿柏西普的上市将和康柏西普直接竞争,但康柏西普具有医保优势,阿柏西普若进入医保也将先取代雷珠单抗市场,且受益于整体市场扩容,未来康柏西普仍将维持高速扩容态势。

图:雷珠单抗和康柏西普国内样本市场规模(亿元)

康柏西普美国获批临床 III期。2016 年,康柏西普获美国 FDA 批准开展临床 III 期试验,是国内首个直接获得美国 FDAIII期临床批件的自主创新生物药。获批临床 III 期不仅有望实现康柏西普在美国上市带来营收增量,也将因其受 FDA 认可进一步巩固其在国内地位。

多个应用于眼病适应症有望获批,未来康柏西普市场潜力巨大。据南方所统计,我国病理性近视 (PM) 继发脉络膜新生血管(CNV,中青年视力丧失的主要原因)患者数约 160 万人;糖尿病所致的黄斑水肿(DME,糖尿病常见的并发症之一)患者总数约 400 万人,且随着糖尿病患病人数提升,DME 患病人数也将提升;视网膜血管病(RVO)患者总数约 300 万人。眼底新生血管疾病类药物的当前国内理论市场容量(AMD、DME、PM、RVO 各适应症理论市场容量之和)已达 1160 万人,随着我国老龄化趋势加快和人口持续增长,该类药物市场潜力巨大。康柏西普 CNV 适应症于 2017 年 5 月获批上市,其他适应症研发进展顺利,未来康柏西普将持续扩容。

表:康柏西普国内在研情况

资料来源:观研天下整理,转载请注明出处(ZQ)

更多好文每日分享,欢迎关注公众号

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。