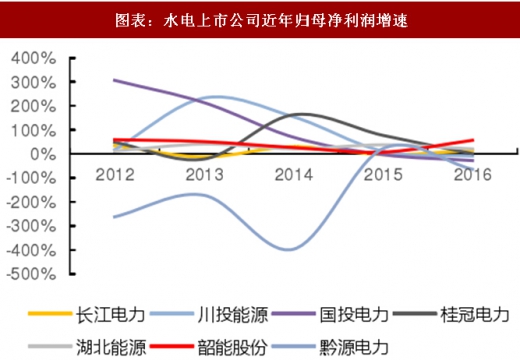

业绩稳定性高,预计 17 年水电板块业绩保持平稳增长。从近五年业绩情况来看,虽各年度来水有波动,多数年份下水电公司营收和归母净利润保持正增长。2016 年长江电力成功收购三峡金沙江川云水电开发有限公司,将溪洛渡电站和向家坝电站纳入合并报表范围,公司当年营收水平跃升至 489 亿元,实现归母净利润 208 亿元。目前长江电力已公布 2017 年业绩快讯,公司预计实现总营收 501.24 亿元,同比增长 2.42%;预计实现归母净利润222.14 亿元,同比增长 6.89%。公司盈利水平稳定,为持续高分红提供业绩支撑。

参考观研天下发布《2017-2022年中国水电市场竞争调研及投资价值分析报告》

注:桂冠电力 2015 年收购龙滩公司实现重大资产重组,长江电力 2016 年顺利完成金沙江电力资产重组,重组当年的营收、归母净利润增速均采用调整后增速。

从水电板块整体业绩来看,2017 年前三季度,公用事业板块中仅水电板块实现归母净利润正增长,同比增速约 3.9%。四季度各流域整体来水同比偏丰叠加下游用电需求旺盛,预计水电板块全年业绩将继续保持平稳增长。

注:表 3 选取 64 家公用事业公司,其中水电 8 家、火电 23 家、区域电网 12 家、燃气 9 家。

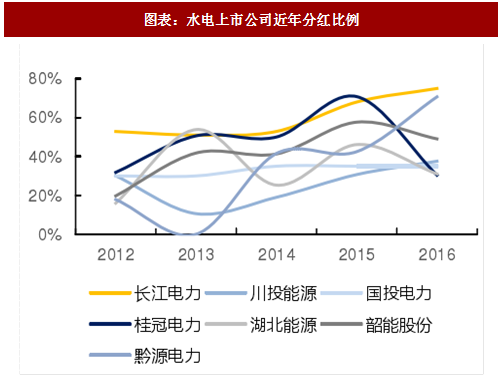

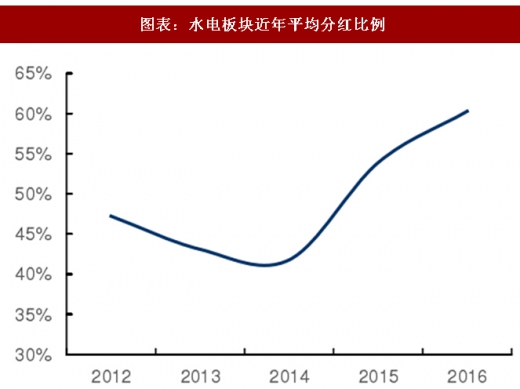

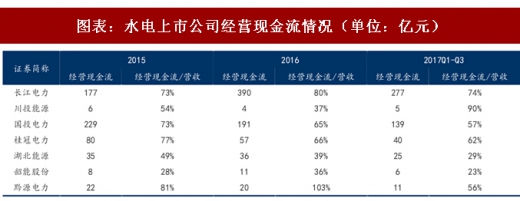

经营现金流强劲,支撑水电上市公司持续高分红。伴随着水电板块业绩平稳增长,公司经营现金流充裕。2015 年以来长江电力单位主营业务收入产生的经营现金流净额均在 70%以上,经营活动回款状况良好;国投电力、桂冠电力和黔源电力主营业务回款比率也在 50%以上。公司经营现金流强劲,为后续持续高分红提供充足资金保障。

当前水电板块股息率处于高位,高分红水电板块值得配置。以当前股价为基准、依据公司近三年平均分红比例进行估算,2017 年长江电力股息率高达 4%,位居水电板块首位;桂冠电力(3.9%)、黔源电力(3.34%)和韶能股份(3.3%)位列其后,其他各水电公司股息率均超过 2%。当前年报季来临,预计 2017 年水电板块整体业绩保持平稳增长;各水电公司主营业务回款状况良好、经营现金流充沛,分红派息具备资金保障,预计 2018 年水电上市公司有望提高或继续维持高分红率。从当前股价来看,水电上市公司股息率处于高位,高分红水电板块值得配置。重点推荐高股息的长江电力(4.14~4.77%)、桂冠电力(3.90~5.48%)、黔源电力(3.34~4.58%),以及低估值的国投电力、川投能源等

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。