一、风电行业市场竞争格局

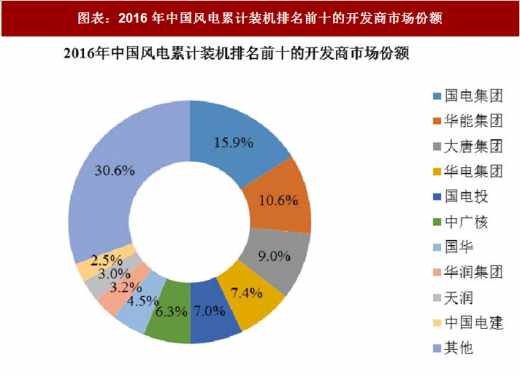

1、风电市场竞争情况我国风电市场的竞争主要呈现以下特点:(1)由于受到行业进入门槛的制约,风力发电行业呈现行业市场份额集中度较高的特征,根据中国风能协会的数据统计,2016 年,中国风电有新增装机的开发商企业超过 100 家,前十家装机容量超过 1,300 万千瓦,占比达到 58.8%。累计装机前十家的开发企业装机容量超过 1 亿千瓦,占比达到 69.4%。

注:国电集团的统计为龙源、国电电力及其他分公司的数据之和华能集团的统计为华能新能源和其他分公司数据之和华电集团的统计为华电国际、华电新能源及其他分公司数据之和华润集团的统计为华润电力和华润新能源的数据之和天润的统计为天润和天源的数据之和三峡集团的统计为三峡和长江新能源的数据之和

中国电建统计为中水电、中水顾问和中水建数据之和

(2)竞争不仅取决于装机容量,更涉及多个方面,例如历史业绩、国内地位、产业链完整程度、与地方可持续发展的衔接。2003 年以来,国家能源局已经组织了六次风电特许权招标,极大地推动了我国风电的发展以及风电基地的形成。其衡量的标准均采用综合考评方式,提倡自主研发、注重经验和能力,鼓励运营商与设备商的联合等。

(3)区域市场集中度提高。国家规划的八个风电基地总装机容量预计可达到1.4 亿 kW 左右,且各风电基地的运营企业格局较为稳定。

2、行业市场化程度

风电行业的市场化程度不高。一方面,电力的销售对象较为单一,受《可再生能源法》的保护,电力销售目前不存在障碍;另一方面,风电运营商主要为国有的电力企业和能源企业,其它类型的运营企业尽管数量多,但持续发展能力弱。根据中国风能协会的统计数据,截至 2016 年末,我国累计装机容量前十大风电运营企业合计占全国市场 69.4%的份额。

参考观研天下发布《2018年中国风电行业分析报告-市场深度调研与投资前景研究》

二、进入本行业的主要障碍

1、政策壁垒

新的风电场开发建设项目需要经过相当严格的审批程序。通常首先需要通过当地(省级)政府主管部门以及各职能主管单位对土地、环保、地灾、水保、林业、军事、文物、电网接入等方面的审查并获得所有前期支持性批复文件,在取得各项支持性文件的基础上,取得发改委核准之后,仍需要履行土地使用权证办理程序以及办理后续项目开工建设权证等。待所有审批程序履行完毕后,方可进行项目建设。

2、技术壁垒

风力发电开发项目属于技术密集型行业,风电项目开发及运营全过程对技术上要求都非常高。以风电项目开发为例,开发全过程通常分为三个阶段:(1)风场选址、签订开发协议及风能资源评估;(2)内部评估及政府审批;(3)设计、建造及调试。以其中的风场选址与风资源评估为例,风场选址需要对众多影响因素进行深入的研究与分析,包括风能资源及其他气候条件、可施工性、运输条件、风电场的规模及位置、风机初步选型及分布位置、上网电价、升压站等配套系统、并网条件、电网系统的容量等。在风资源评估环节中,通常运营企业需要首先建造测风塔,收集特定场址的风力数据并进行反复的分析与论证。通常测风过程需要至少 12 个月以收集相关风力数据。风电项目开发需要开发企业具备丰富的实践经验,拥有属于行业专有的技术诀窍,对缺乏技术积累的新进入者构成了较高的技术壁垒。

3、资金壁垒

风力发电行业投资规模大,属于资金密集型行业。一般陆上风电场的建设成本都在 7,000-9,000 元人民币每千瓦之间,单个风电开发项目至少需要几个亿,甚至十几亿的投资规模,并且根据《国务院关于调整固定资产投资项目资本金比例的通知》(自 2009 年 5 月 25 日起发布并实施)第一条的规定,风电开发项目的 低资本金比例要求为 20%,因此,风电运营企业需要大量资金作为项目开发资本金。通常,在风电场开发的前几年,尤其是开发、建设期,风电场项目回报率较低,风电运营企业将面临更大的资金压力,融资能力已经成为风电运营企业的核心竞争力之一。

4、人才壁垒

我国风电产业刚刚起步,与火电、水电相比,风电产业缺乏从设计、制造、安装、调试及运营管理的人才培养体系。近几年,我国风电装机容量爆发式的增长,对专业风电人才的需求也越来越大。全国风电技术研发和管理人才不足,特别是系统掌握风电理论并具有风电工程设计实践经验的复合型人才匮乏,构成了进入本行业的人才壁垒。

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。