一、动力电池回收量

预计 2020 年动力电池回收量将超过 20Gwh,2022 年动力电池回收量将达到 53Gwh(以含金属价值量计,市场规模将突破百亿元),3~5 年内回收规模和经济效益将逐渐凸显。随着产业规模的扩大、行业标准和法律法规的逐步健全,回收技术、渠道、成本将成为动力电池回收行业竞争的核心。我们看好具备回收技术和先发布局优势的大型正极材料厂商,与大型整车厂、大型电池厂绑定,整车厂负责构建回收渠道,正极材料厂商负责拆解、提取金属后再造电池材料,然后供应给电池厂,形成三方合作的循环生态。首次给予动力电池回收行业“强大于市”评级,重点推荐利用废旧电池循环再造电池材料、打造闭环生态链的格林美,维持 2017-2019 年 EPS 预测 0.18/0.25/0.33 元,维持“买入”评级;重点推荐布局汽车拆解、通过参与专项并购基金入股金泰阁钴业(回收规模位居国内前三)的天奇股份,预测 2017-2019 年 EPS 分别为 0.23、0.54、0.67 元,对应 PE 为 68 x、29x、24x,首次覆盖给予“买入”评级。关注邦普循环(未上市)、芳源环保、金源新材。

二、重点公司分析

1、格林美

钴粉龙头成功转型锂电正极材料,收入增长迅速。作为世界最大的钴粉制造商之一,公司在国内较早掌握了利用废旧电池循环再造高技术含量的钴镍钨材料技术(主要为超细钴粉、超细镍粉),收入占比一度达到 80%以上。为完善钴产品线以及基于对动力锂电池行业的前瞻判断,公司先后于 2012 年和 2015 年现金收购江苏凯力克 51%/49%股权,正式进军锂电前驱体及正极材料生产。2016 年公司电池材料产量达 22000 吨,2017H1 电池材料收入超 20 亿元,占比达 47%。预计随新能源车产销的爆发式增长,未来 3~5 年内电池材料对收入的贡献仍将不断增加。布局回收卡位“钴”资源。预测 2020 年三元正极材料需求量达 11 万吨,未来三年 CAGR 超过 50%。我国镍钴资源储量和需求不匹配,全球的钴矿上游资源主要被嘉能可、洛阳钼业、欧亚资源等跨国矿企控制,保障原材料供给是正极材料厂商核心竞争力之一。公司与嘉能可签订了“锁量不锁价”的长期供应协议;同时,提前布局动力电池回收,2016 年回收钴 3000 多吨,预计 2020 年前后新能源汽车动力电池将进入大规模报废阶段,公司目前积累的技术和经验优势将进一步凸显。

三元材料及前驱体持续扩张产能。公司拥有四氧化三钴产能 1.2 万吨、三元前驱体产能 3.5 万吨(30000 吨 NCM+5000 吨 NCA)、正极材料产能 1.2 万吨(2000 吨钴酸锂+10000 吨 NCM)、硫酸镍产能 3 万吨。公司前驱体客户包括 ECOPRO、三星、邦普等,正极材料客户主要有江苏天鹏、远东福斯特、天津捷威等,已成功进入三星 SDI 供应链。定增过会拟募集资金不超过 29.51 亿元,其中 15.29 亿元用于建设 6 万吨前驱体产能,5.81 亿元用于建设 2 万吨 NCM 和 1 万吨 NCA 正极材料产能。

参考观研天下发布《2018年中国动力电池市场分析报告-行业深度调研与发展前景研究》

布局汽车拆解和电池 pack,完善新能源车产业链。公司电子废弃物年处理量占全国的 15%以上。在基金补贴标准降低背景下,公司主动调整减少电子废弃物的拆解规模。与此同时,加强汽车拆解布局,在武汉、天津、江西、仙桃与荆门建设报废汽车处理基地。此外,在武汉已建成 3GWh 动力电池 pack 产能,装配在东风物流车上。通过联手三星 SDI 和东风汽车,公司已形成“动力电池材料(格林美)—动力电池(三星环新)—动力电池 pack(格林美)—新能源整车(东风襄旅)—报废汽车与动力电池回收利用(格林美)”的新能源车全产业链闭路循环系统。

风险因素。新能源车普及进程低于预期;产能投放不及预期。

盈利预测、估值及投资评级。公司定增已过会,预计募集资金到位后 2017-19 年正极材料和前驱体产能将如期释放。维持 2017-19 年归母净利润分别为 6.74 亿/9.45 亿/12.45 亿元的预测,对应 EPS 为 0.18/0.25/0.33 元。维持“买入”评级。

注:采用 2018 年 3 月 13 日收盘价

2、天奇股份

国内智能化装备解决方案龙头企业,循环业务为公司战略重点。公司从事的主要业务包括自动化装备业务、风电零部件业务、循环业务以及分布式光伏业务。2017 年上半年,公司实现营业收入 10.74 亿元,同比增长 16.62%,其中物流自动化装备系统收入 5.00 亿元,同比增长 7.85%,毛利率 23.02%,同比上升 6.26PCTs;风电零部件业务收入 3.40 亿元,同比减少 2.49%;循环业务收入 1.20 亿元,同比增长 62.43%。通过股权投资、增资收购等方式,公司在循环业务板块已建立了从回收、拆解到交易的较为完整的产业链。物流自动化装备业务稳健增长。公司自动化装备业务 2017H1 实现营收为 5.00 亿,同比增长 7.85%。公司自 2017 上半年起着力开展 EPC 总包模式,利用 EPC 模式,公司将为客户提供从工程咨询、设计、采购、施工、试运行全过程服务,结合 HSE 和质量体系管理,有效整合技术、销售、制造、采购等各个模块的资源。同时,公司努力推进基于工业 4.0 技术的远程诊断智能装备系统的应用,促进公司由制造业向服务型制造业的转型发展。2017 年上半年主要完成云系统升级开发,联系确认 7 家新的推广客户,主要有东风汽车、郑州海马、重庆福特总装 3 厂、一汽大众、广汽自主品牌等。

切入新能源动力电池回收、资源综合利用等绿色产业链。公司于 2017 年 12 月与无锡金控启源签订协议,拟与其他投资人共同出资 7 亿元设立专项并购基金(公司出资 1 亿元),旨在通过股权投资的方式控股龙南金泰阁(专注于废旧锂离子电池回收、处理以及资源化利用)。此外,公司还拟通过增资收购方式,获得乾泰科技(专注于报废新能源汽车动力电池后市场的循环综合应用)51%的股权。乾泰科技承诺若 2018-2020 年净利润累计不低于 1.6 亿元,公司在汽车全生命周期的产业布局不断完善。

钢铁价格快速增长,带动破碎线设备订单高速增长。2017H1 公司子公司力帝股份订单量大增,签订订单 4.93 亿元,截至 2017 上半年已签订破碎线设备订单 32 台,较去年同期增加 26 台。2017 年全年废钢破碎生产线新接订单 15.68 亿元,同比增长 606.31%。主要原因是:在钢铁产业供给侧改革的背景下,地条钢产能快速退出,废钢铁市场呈现出废钢价格触底反弹,产业回暖促进对废钢加工设备的需求。此外,各大钢厂对炼钢设备进行升级改造,拆除原来中频炉改为电炉,在一定程度上促进破碎料对打包料的取代。

技术创新引领未来发展。公司 2017 上半年研发支出 0.22 亿元,占营收比例 2.05%。公司高度重视技术研发在企业发展中的重要性,通过引进人才、加大研发经费使用效率等措施不断提高研发技术水平。截至 2017 上半年,公司累计已获授权有效专利 491 项,其中实用新型专利 379 项、发明专利 112 项。

风险因素:1)相关法规政策尚未正式出台,我国汽车回收拆解行业市场的发展具有不确定性;2)收购事项存在不确定性。

盈利预测、估值及投资评级。随着电池回收行业政策规范的落实,公司循环业务有望步入快速发展通道,我们预计 2017-2019 年营收有望达 24.6 亿、33.8 亿、42.4 亿元,实现净利润 0.87 亿、2. 02 亿、2.49 亿元,EPS 分别为 0.23、0.54、0.67 元,对应 PE 为 68x、

29x、24x。首次覆盖给予“买入”评级。

注:采用 2018 年 3 月 13 日收盘价

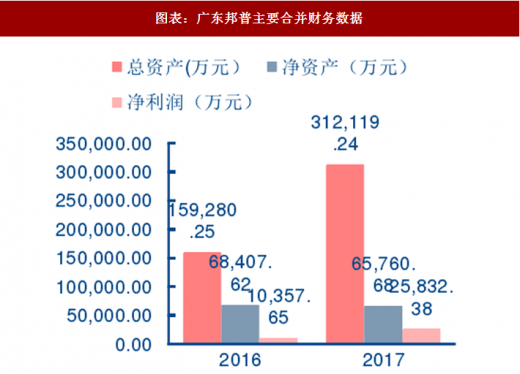

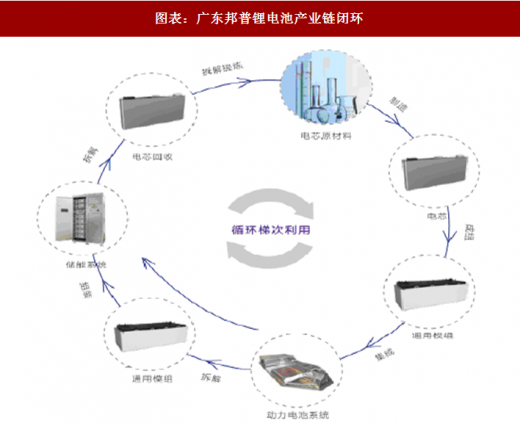

3、邦普循环

2013 年,宁德时代通过子公司宁德和盛以股权受让及增资的方式持有广东邦普 66.72% 的股权,以此将产业链拓展至锂电池回收利用业务。广东邦普主要业务为将废旧锂离子中的镍钴锰锂等有价金属通过加工、提纯、合成等工艺,生产出锂离子电池材料三元前驱体(镍钴锰氢氧化物)等,使镍钴锰锂资源在电池产业中实现循环利用。目前,广东邦普已成为全国领先的锂电池材料三元前驱体的供应商。广东邦普的全资子公司湖南邦普年处理废旧电池总量超过 2 万吨,总收率超过 98.58%,年生产镍钴锰氢氧化物(三元前驱体)、镍钴锰酸锂(三元材料)、钴酸锂、氯化钴、硫酸镍、硫酸钴和四氧化三钴达 4500 吨,是 ATL、CATL 的前驱体/正极材料供应商,回收处理规模和资源循环产能已跃居亚洲首位。积极抢占动力电池回收市场,已为宝马、大众、奥迪等全球近 20 家整车企业提供动力电池和电动汽车回收服务。公司 10 万吨废旧电池资源化循环利用扩建项目于 2016 年 6 月 24 日正式签约落户宁乡高新区,总投资 12.26 亿元,预计一年半内建成投产,三年内达产。

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。