中低端市场竞争激烈,高端市场相对集中。风电行业快速发展,风塔供应商数量增长较快,致使市场总体集中度不高,龙头企业天顺风能在国内的市占率不到 10%,而高端市场相对集中。根据天能重工招股说明书,国内高端市场 90%以上份额被天顺风能与泰胜风能占据。

钢材价格及运费是成本主要组成部分。风塔成本中有 70%左右来自于钢材,因此钢材价格的波动对于风塔造价至关重要。由于风塔体积、重量较大,运输成本也是采购方重要考虑因素之一,产能分布会影响市场竞争格局。

为分享海外及海上市场蛋糕,越来越多的厂商在沿海城市、港口或直接在海外建厂。此外,拓展其他风电零部件业务(例如叶片)成为另一个发展趋势,一方面可以捆绑销售、发挥协同效应,另一方面也可以有效节省运费(尤其是海运)。

国际认证资质和管理水平决定厂商地位。风塔技术壁垒相对较低,但国际认证壁垒高较高,获得世界风电巨头供应商资格认证的厂商品牌优势明显。由于所需资金量大,客户相对集中,新晋竞争者欲进入市场难度较大。

参考观研天下发布《2018年中国海上风电行业分析报告-市场深度调研与发展趋势研究》

龙头企业往往从行业发展早期就开始积累客户资源,加上较高管理水平和先进的生产线,市场地位相对稳定。海外知名的风电厂商有韩国的 CS Wind 和 Dongkuk S&C。

高端风塔是未来发展趋势。风塔主要起到支撑作用,同时吸收风电机组震动。目前陆上风电 2MW 以上、海上风电 5MW 以上属于高端产品。

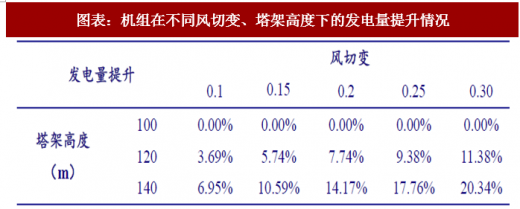

高端风塔虽然造价较高,但运维成本更低。随行业发展,为顺应设备大型化趋势,市场对于高端风塔的需求越来越旺盛,低端产能逐渐淘汰。另外,高塔架技术可明显提高发电量,从而有效提高风场经济效益。

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。