1、全流域联合调度的规模优势

公司拥有澜沧江干流全部水能资源开发权,能够充分发挥综合流域开发的优势,对流域开发实施总体规划。组建流域集控中心,充分利用水能资源,特别是澜沧江后期将形成如美、小湾、糯扎渡“三库联调”的宏伟格局,将最大化地发挥流域开发和流域发电调度的优势,提高整个流域水资源利用率,产生巨大的经济效益和社会效益,符合水电流域开发、提高电网安全经济运行的必然趋势,也是电站、电网提高自动化程度的目标,是我国水电行业现代化的体现。

为了发挥澜沧江流域梯级水电站联合优化调度运行的优势,公司成立了集控中心,目前已成功控制功果桥、小湾、漫湾、糯扎渡、景洪五个电厂,随着小湾水库、糯扎渡水库分别于2012年10月、2013年10月达到正常蓄水位,澜沧江流域梯级电站统一调度的态势已全面形成。小湾水库总库容150亿立方米、调节库容100亿立方米,电站装机容量420万千瓦。糯扎渡水库总库容237亿立方米、调节库容113亿立方米,电站装机容量585万千瓦。两个电站的投产为公司增加装机容量约1,000万千瓦,占目前公司装机容量约60%。两个水库拥有超过200亿立方米的调节库容,通过补偿调节作用,可使澜沧江下游枯期流量大幅增加,径流年内分配更加均匀,还可将丰水年的多余水量调节至枯水年使用,降低弃水损失,进一步提升了公司盈利能力。

2、单机规模大,发电效率高

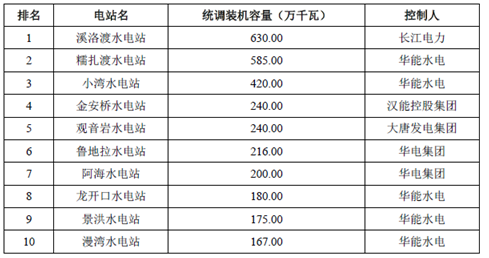

公司下属的糯扎渡水电站安装有9台65万千瓦的水电机组,已投产装机容量585万千瓦,是我国已投产的第四大水电站;小湾水电站安装有6台70万千瓦的水电机组,已投产装机容量420万千瓦,是我国已投产的第七大水电站。电站单机规模大、水头高,单位来水拥有更多的势能,进而能够转换为更多的电能,发电效率高。

3、市场需求带来的区位优势

随着西部大开发战略的实施,云南省作为“桥头堡”,经济将有望获得较大发展。云南是有色金属王国,磷矿储量居全国第一,有色金属冶炼和磷化工均是高耗电产业,这两大行业的发展将为公司提供云南特有的高耗能用电市场,并为汛期电能的消化提供出路。

“西电东送”是西部大开发的标志性工程,南方统一电网的建立为公司开拓需求巨大的广东电力市场提供了广阔的发展空间。此外,我国已与湄公河流域的邻国缅甸、泰国、老挝等国均签署了电力贸易协议,云南在地理上最接近上述国家,公司与国内其它电力企业相比在国际电力业务方面具有明显的区位优势。

公司是国家“西电东送”的重要骨干企业和云南省建设以水电为主的电力支柱产业的核心企业,是南方电网、澜沧江~湄公河区域最重要的水电开发运营公司,对改善国内电力结构、建立科学合理的能源格局具有重要意义,符合国家西部大开发的重要战略部署。

4、项目储备优势

公司现已取得国内澜沧江流域水电资源开发权(包括西藏境内流域),可开发总装机容量约3,200万千瓦。截至2015年12月31日,澜沧江干流已投产的水电装机容量为1,572万千瓦,尚有大量水电资源可供开发,拟开发的水电装机容量均由公司100%全资控股。充足的项目储备将为公司的持续发展提供广阔空间。

公司计划到2020年末,运营装机容量达到2,400万千瓦左右,继续保持云南省最大发电企业地位,并成为中国南方区域和澜沧江~湄公河次区域最大的水力发电企业。

主要在建、筹建项目情况请参见招股说明书“第六章业务与技术”之“一、公司主营业务及其变化情况”之“(二)主要产品”。

5、技术研发优势

公司成立以来,在水电开发工作中紧密结合澜沧江流域的小湾电站、糯扎渡电站、景洪电站等十几个大型水电站的工程建设需要,投入大量科研资金,联合国内水电行业多家优秀科研设计单位开展了一系列涉及水电工程建设关键技术、生态环境保护、工程安全、水资源高效利用等上百项科研项目,取得了多项重大科技成果。其中,“300米级拱坝蓄水安全运行研究及工程应用”项目获得2013年国家级能源科技进步二等奖;“超高心墙堆石坝关键技术及应用”项目获得2012年云南省科技进步一等奖、2014年度国家科学技术进步二等奖;“重大水利水电工程施工实时控制关键技术及其工程应用”项目获得2010年云南省科学技术进步一等奖、2011年国家科学技术进步二等奖;“大型水电站进水口分层取水研究”获得2011年云南省科学技术进步一等奖。2013年,公司自主成功研发了世界第一座水力升船机,并拥有自主知识产权。

公司已建立专门的水电技术研发体系,为后续水电资源科学有序、可持续的开发提供了科学技术支持。目前公司正在承担国家“十二五”科技支撑计划项目。

参考观研天下发布《2017-2022年中国水电市场竞争调研及投资价值分析报告》

6、人才优势

截至2015年12月底,公司共有员工2,359人,平均年龄34岁。其中,本科及以上学历约占89%,具有中级及以上专业技术资格人才约占47%,年人均培训约85小时。公司有中国工程院院士1人,国务院突出贡献专家1人,享受国务院政府特殊津贴人才4人,云南省突出贡献专家4人,享受云南省政府特殊津贴人才5人。

同时,公司也注重人才队伍的培养,在水电站的开发过程中,公司采用“电厂+建设管理局”并行的管理模式:水电站的开发建设阶段主要由建设管理局管理,到投产发电的阶段再逐步过渡给电厂,满足了不同阶段的管理需求。而对不同的电站,公司采用滚动开发的模式,建设一个电站培养出来一批优秀人才,再派驻到下一个电站进行开发,技术水平不断提高,也可以对经验较浅的员工进行指导,实现了人才的立体化流动培养。

7、股东优势

公司控股股东华能集团是亚洲最大的发电企业,从1989年创立至今的20多年发展历程中,华能集团为电力工业的改革、发展和技术进步提供了丰富经验;为电力企业提高管理水平、提高经济效益发挥了示范作用。为了响应国家促进清洁能源的号召,华能集团正大力推进清洁能源的发展,根据《中国华能集团公司关于避免与华能澜沧江水电股份有限公司同业竞争的承诺》,华能集团将华能水电定位为以澜沧江流域开发为主的水电平台,保障公司发展空间。公司另外两家股东云能投集团、合和集团是云南省内实力雄厚的大型国有企业,其中云能投集团主要从事电力、煤炭等能源的投资及管理等,是云南省委、省政府为加快实施产业强省战略,做大做强能源产业组建的省属国有重要骨干企业,在包括电力在内的能源行业内具有丰富的经验,作为云南省政府管理的大型能源投资公司,云能投集团一直以来全力推进云南省打造水电支柱产业的战略部署,并且与云南省政府保持着良好的沟通渠道,积极为公司争取各项政策支持。

8、境外优势

境外投资项目一直是公司战略规划的重要一环。公司积极响应经济全球化趋势、落实党和国家“一带一路”等战略方针,充分利用地处澜沧江~湄公河流域的区位优势,及时把握云南作为面向东南亚、南亚辐射中心的战略机遇,积极参与东南亚电力市场的竞争与合作,充分利用国内国际两个市场、两种资源,不断拓展公司在境外的发展空间。

华能水电下属的联合电力公司于2006年12月30日与缅甸联邦政府电力一部下属的水电实施司签订合资协议成立瑞丽江一级水电有限公司投资开发瑞丽江一级水电站。该电站于2009年4月全面投产,总装机60万千瓦,是中国在缅甸的大型BOT项目,曾被喻为“缅甸的三峡工程”。2011年7月,国际能源公司与柬埔寨皇家集团签署项目合作保密协议。2014年1月,国际能源公司通过在境外设立的开曼离岸公司收购取得桑河二级水电有限公司51%股权,进入桑河二级水电项目。桑河二级水电站装机容量40万千瓦,设计多年平均发电量19.70亿千瓦时,已列入柬埔寨国家发展规划,预计于2018年全面投产发电。

通过上述境外项目,公司积累了丰富的境外项目经验。近年来,公司也积极开展东南亚、南亚、非洲等境外资源投资机会研究工作,为华能水电“走出去”打下坚实基础。

(二)公司面临的市场竞争与主要竞争对手

根据我国电力体制的运行特点,并结合《中共中央国务院关于进一步深化电力体制改革的若干意见》(中发〔2015〕9号)及《国家发展改革委、国家能源局关于印发电力体制改革配套文件的通知》(发改经体〔2015〕2752号),电网运行实行统一调度、分级管理。在目前全国尚未联网的监管体制下,发电主体各自与所处电网签订购售电合同,由电网公司根据国家政策和公平调度原则以及当地区域电力需求等情况决定各电力企业上网电量的分配与调度。因此,发电行业的竞争主要表现为省网内发电企业之间的竞争。

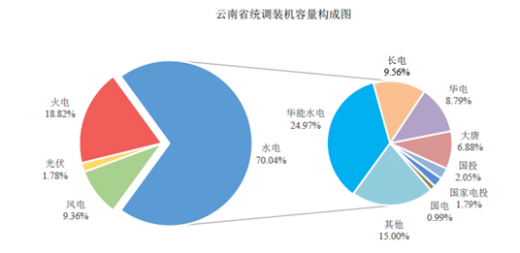

云南省水能资源丰富,近十年来,随着小湾、糯扎渡、溪洛渡等水电站逐渐建成投产,云南省的水电装机大幅增加,年均复合增长率达到17.38%。截至2015年12月31日,云南省纳入统调的装机容量构成如下图:

相比火电,水力发电享有优先调度权,且在竞价上网中水电与火电相比具有价格优势,2015年云南省水电发电量的占比已增长至84.12%。与此同时,云南省的火电发电量从2013年至2015年逐年递减,分别为478.47亿千瓦时、390.51亿千瓦时、264.84亿千瓦时,累计减幅达45%;云南省的风电、光伏发电近年来增长较快,但由于基数较小,不构成对水电的实质性竞争,2015年云南省风电发电量93.60亿千瓦时,仅为水电发电量的4.73%。因此,公司的主要竞争对手为云南省内其它发电集团控股的水电公司。

在云南省内,现有主要竞争对手为三峡集团、华电集团、大唐集团、国投集团、国家电投、国电集团及云南省内中小水电开发运营主体。受澜沧江流域大型水电站的逐步投产发电和国内经济增速下滑影响,主要竞争对手各大水电站利用小时数呈逐年降低趋势,中小水电受自身调节能力和电网送出受阻等影响,汛期弃水较为严重,因而其盈利能力较差,在市场竞争中劣势较为明显。因而,各主要竞争对手将以增加发电量、提高现有各电站盈利能力和盈利水平作为主要竞争策略。

(三)公司行业地位

澜沧江在我国境内水能资源可开发量达3,200万千瓦以上,其中云南省内为2,534.50万千瓦。公司拥有澜沧江全境流域的水电开发权,是国内规模第二的水电公司,仅次长江电力。目前的主要业务是对云南省澜沧江流域的水电项目投资建设和经营管理,对云南省境内澜沧江流域的水电资源实施流域、梯级、滚动、综合开发。其中,小湾水电站是“西电东送”的标志性工程,拥有目前世界第二高的双曲拱坝,具有多年调节能力,是澜沧江中下游的“龙头水库”;糯扎渡水电站拥有最大坝高达261.5米的黏土心墙堆石坝,高度居同类坝型亚洲第一,世界第三,泄洪功率和流速均居世界第一。上述两个电站建站装机规模大、建设难度高,其开发直至全面投产,为公司的行业地位带来了巨大的提升。

截至2015年底,云南境内纳入统调的装机容量前十名的水电站见下表:

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。