一、市场份额的比较

2014年,货运险、船舶险、海事责任险和离岸能源险全球四类保险的总保费收入是336亿美元。从保费收入的地区分布看,欧洲占52.6%,亚洲仅占25%,这与亚洲的贸易与航运地位并不相称。

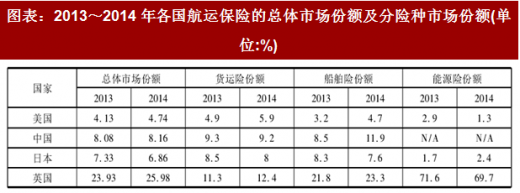

在货运险方面,我国的保费收入仅次于英国,领先于美国和日本。从表3看出,2013年之前,我国与日本的差距较为明显,但这一差距呈缩小趋势;2013年中国反超日本。2014年,我国货运险保费收入达15.59亿美元,在全球所占份额为9.2%,日本保费收入为13.56亿美元,所占份额为8%。

在船舶险方面,我国连续多年新造船订单数位居世界第一,船舶保有量位居世界前五,但我国很大部分船舶选择在境外购买保险,导致大量保费流失。英国凭借优质的服务、强劲的承保能力和丰富的经验占据船舶险市场的最大份额,远远领先我国。2014年,英国船舶险份额高达23.3%,我国所占份额为11.9%,比2013年的比重上升3.4个百分点(见表4);亚洲造船大国韩国和日本的份额分别为3.6%和7.6%。

在海事责任险和离岸能源险方面,由于这两类保险对人才、技术和信息的要求更高,国内的保险公司缺乏必要的经验和人才储备,因此开展业务较少。根据上海保险协会的数据,2014年其会员获得保费收入共计58.45亿元人民币,其中海事责任险保费收入为11.18亿元,离岸能源险几乎为空白。从国际情况看,英国在离岸能源险方面占据垄断地位。2014年全球离岸能源险的保费收入为57亿美元,其中英国的份额为69.7%,其他国家如巴西、马来西亚等份额都低于5%。

参考观研天下发布《2018年中国保险行业分析报告-市场深度调研与发展前景研究》

注:该表和下面的表格中保费收入数据包括货运险、船舶险和离岸能源险。

二、保险深度的比较

保险深度指某国保费收入占该国国内生产总值(GDP)之比。本文借鉴这一思路建立航运保险深度的概念,还将分母改为一国货物进出口贸易额对指标进行修正。全面反映航运保险在整个国民经济、贸易、航运中的渗透率和覆盖率。下表计算了2013年各主要国家的两种保险深度。从表看出,在保险深度方面,我国低于英国和日本,与英国存在较大差距,仅略高于美国。表中两种指标的视角不同,以货物进出口贸易额为分母计算的保险深度更有说服力,更能说明航运保险在航运和贸易发展中的作用,使用这一指标计算的航运保险深度的差距更大。

三、保险密度的比较

保险密度指按一国人口计算的人均保费,反映一国国民参加保险的程度。由于我国人口总量巨大,采用通常意义上的保险密度指标计算出的各国航运保险密度指标全面落后(见表6保险密度(1))。除通常意义的保险密度之外,本文还使用船舶险保费收入做分子,轮船保有量或新船订单的总吨数做分母来计算新的指标,以反映一国船只在本国投保的情况和本国吸引外部船只投保的能力。由于缺少轮船保有量的数据,下表分别使用新船订单数的修正总吨位和载重吨位作为分母计算保险密度(2)和(3),以比较中国、日本、韩国三个船舶制造大国的保险密度。通过这一指标可见,我国船舶险保险密度略高于韩国,但低于日本。由于英国船舶订单数小且船舶险保费更高,因此英国的这一指标遥遥领先。

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。