参考观研天下发布《2018年中国直升机行业分析报告-市场运营态势与发展趋势研究》

从国际市场看,由于直升机在军用和民用领域没有严格的技术差距,直升机制造商往往将军用和民用直升机融合在一起。目前美国和欧洲是全球大多数的直升机制造商主要集中区域,欧洲直升机公司、俄罗斯直升机股份公司、阿古斯塔.威斯特兰公司、西科斯基飞机公司、贝尔直升机公司和波音公司等是主要的公司。在国内市场,我国直升机制造产业主要由中航工业主导,中航工业在我国直升机市场具有主导地位并受国家政策的支持。中航工业是由中央管理的国有特大型企业,是国家授权投资的机构,于2008年11月6日由原中国航空工业第一、第二集团公司重组整合而成立。中航工业设有航空武器装备、军用运输类飞机、直升机、机载系统与汽车零部件、通用航空、航空研究、飞行试验、航空供应链与军贸、资产管理、金融、工程建设、汽车等产业,下辖100余家成员单位、近27家上市公司。目前,中航工业业务以飞机、直升机为龙头,航空发动机、机载系统和航空武器配套齐全,技术基础较完备,军民结合、相对完整、具有较强实力。

1、直升机主机市场竞争格局

在军用直升机市场,各企业直升机主要提供给本国军方,产品的进出口主要由两国双边关系及国家战略、国际安全局势的变化决定,各出口国根据其全球战略和国家利益的需要,向各自的友好国家出口武器装备。中航工业是我国唯一的军用直升机制造商,剩余部分主要进口俄罗斯米里设计局和卡莫夫生产的直升机。中航直升机股份有限公司(以下简称“中直股份”)是中航工业旗下的直升机业务核心平台,主要承担直升机主机制造。中直股份是中航工业直升机板块唯一上市平台,在国内军用直升机制造领域处于主导地位,主要与国际的直升机制造商竞争。

在民用直升机方面,国内直升机市场所应用的机型绝大部分为进口,欧洲直升机公司产品的市场份额超过40%。其中,小型机市场上主要用于小型教练机的Robinson机型占主导,轻型机市场占优势的为Bell,中型和重型市场的主要品牌商为美国西科斯基飞行器公司与欧洲直升机公司。相比于国外直升机制造商,中航工业旗下的直升机业务虽然在直升机的设计和关键的零部件的生产与制造上仍然有一定的差距,但是由于在国内的主导地位和国家政策的支持,其在国内直升机市场销售将会有较大优势,今后国产直升机还有较大的市场空间。

2、机载设备市场竞争格局

在直升机主机业务之外,中航工业下辖众多子公司的业务覆盖直升机全产业链,包括直升机型号研制和直升机技术预先研究的科研单位、配套直升机的发动机制造单位、传动部件的制造单位和机载设备制造单位等。目前,国内直升机机载设备制造商的主力为中航工业旗下的中航工业机电系统股份有限公司(以下简称“中航机电”)和中航航空电子系统股份有限公司(以下简称“中航电子”)下辖的部件厂商。中航机电是在深圳证券交易所上市的公司,其子公司庆安集团有限公司、陕西航空电气有限责任公司、郑州飞机装备有限责任公司和贵阳航空电机有限公司等均参与机载配套设备的研制和生产;中航电子是在上海证券交易所上市的公司,其子公司上海航空电气有限公司、陕西千山航空电子有限责任公司和太原航空仪表有限公司等也均参与机载配套设备的研制和生产。

除中航工业体系内的单位外,国内参与机载设备研制的企业还有新兴装备、广州航新航空科技股份有限公司(以下简称“航新科技”)和武汉航达航空科技发展有限公司(以下简称“武汉航达”)等,这些企业多为直升机部分部件的配套设备以及相关服务的供应商。新兴装备的主要机载设备产品包括机载悬挂/发射装置、飞机信息管理与记录系统和军用自主可控计算机等;航新科技主营业务为机载设备研制、检测设备研制、飞机加改装业务和航空维修及服务,主要产品包括飞行参数记录系统和自动测试设备等;武汉航达是主要从事飞机附件维修、开发、生产、测试设备及机场加油设备研发、生产。这些企业在特定机载设备细分领域各有专长、相互独立,在潜在市场存在一定的竞争。

从我国直升机产业链条来看,军方或民用直升机使用单位是直升机主机的终端用户,中航工业旗下的中直股份是生产直升机主机的总装厂商。其他机载设备供应商主要为直升机部件的配套商,在业务上可以分为一级配套、二级配套、三级配套等等。中航机电、中航电子等单位或其子公司主要承担直升机部分部件的一级配套,新兴装备、航新科技等单位主要承担直升机部分部件的二级或三级配套。鉴于中航工业在我国直升机市场具有主导地位,直升机产业链其他各环节配套业务的参与者大多与中航工业及其下属单位开展业务合作,共同参与直升机的制造,造成目前我国直升机机载设备领域各企业竞争与合作共存的格局。

3、机载悬挂/发射装置之随动系统竞争格局

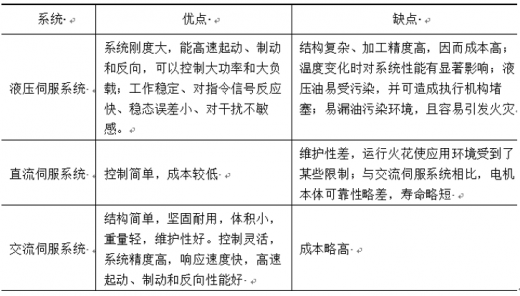

目前,液压随动系统和全电随动系统是我国随动系统两大类,其中全电随动系统又分为直流随动系统和交流随动系统两类。

目前在直升机随动控制系统相关领域,欧美发达国家在技术上具有先发优势,其产品相对比较成熟,并应用较为广泛,具有较强的竞争力。欧美发达国家的机载悬挂/发射装置之随动系统有代表性是阿帕奇武装直升机的炮塔随动系统(液压)和挂架系统,“虎”式武装直升机的炮塔随动系统和挂架系统,“地平线”直升机的雷达天线收放装置,NH90直升机的电传操纵系统和旋翼全电折叠装置,海王直升机的快速系统机载设备等。由于受进出口国双边关系及国家战略的影响,上述产品或技术尚未在我国自产直升机上装备。

在国内,直升机尤其是军用直升机行业存在特有的资质壁垒、技术壁垒和装备流程壁垒,武器装备需纳入军方型号管理,由军方组织项目综合论证,在军方的控制下进行型号研制和设计定型。上述情况导致目前我国军工行业外潜在竞争对手较难进入,整个行业处于有限竞争的格局。行业内企业主要根据军方订单生产,生产和销售都具有很强的计划性特征,产品销售价格受市场供求关系波动的影响较小。

除新兴装备外,中航机电下属机载设备制造单位也是我国机载悬挂/发射装置的主要参与者。新兴装备与这些企业相互合作、共同完成机载设备的研制,并向直升机主机厂配套。同时,在潜在的新型机载设备研制领域,新兴装备与这些企业又存在一定的竞争。

机载悬挂/发射装置采用的随动系统是直升机机载设备领域应用非常广泛的一种系统设计模式,其设计对系统的整体特性提高起到至关重要的作用。其中,机械传动结构主体、数字伺服驱动器是随动系统的主要硬件平台。机械传动结构主体主要有丝杠、齿轮、链条、液压等形式,随着随动系统对机械传动结构精度要求的提高,未来的发展方向将是全电驱动。

资料来源:观研天下整理,转载请注明出处。(ww)

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。