从全国筹建中酒店数量以及近几年固定资产投资增速看,未来酒店供给增长依然处于低位。2017年国内计划建设酒店客房数月度同比平均增速约-3.7%,相比2016年数量增长明显放缓,而从住宿业固定资产投资数据也可以印证,17年尽管行业明显好转,但投资仍维持负增长。

供给难以大幅提升的重要原因是:一二线城市物业资源稀缺。酒店上一轮供给大规模扩张处于中国城市化快速推进阶段,酒店和地产高度捆绑,往往作为带动地产溢价、提升当地形象的配套项目出现。但是当前国内主要城市核心区域已基本完成建设,新增的物业资源有限,制约酒店供给不会出现大幅增长。

参考观研天下发布《2018年中国酒店市场分析报告-行业深度调研与投资前景预测》

2、 平均房价显著滞后居民消费能力增长,相比其他消费品价格涨幅也较低

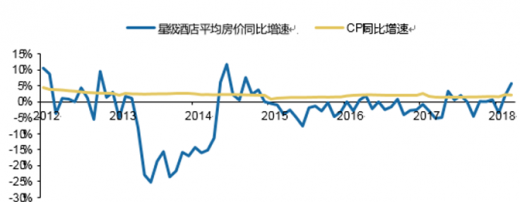

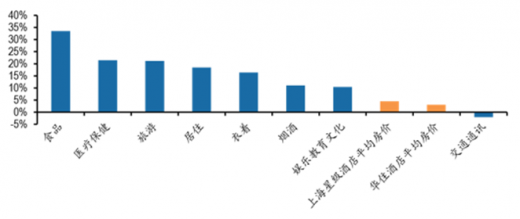

星级酒店平均房价增速长期跑输 CPI 增速,酒店客房价相对居民消费能力增长明显滞后。2010 年以来 CPI 复合增速约 2.5%,15 年以来星级酒店平均房价波动幅度相对减小,但相对居民消费能力增长依然滞后。我们对比 2010 年以来各主要消费品价格变化表现,上海星级酒店平均房价增速 4.5%,华住酒店客房价增长 3.0%,酒店客房价的增速远低于食品、医疗保健、旅游等行业的价格增长。

此外,对比中美两国的主要消费品价格,国内酒店房价在主流消费品中同样处于价格相对偏低位置。中美大部分消费品价格比在 0.5-1.5 倍之间,而中美酒店客房价之比在 1:3 左右。餐饮方面,美国和国内同等档次的餐厅人均价之比在 1-2 倍之间;食品方面和服装方面,中美价格差异更小,甚至在牛奶、肉制品、品牌服装方面美国相对国内有价格优势。酒店价格方面,我们分别选取北京和纽约市中心区域的品牌酒店进行对比,发现美国酒店客房价是中国酒店房价的 2.3-4 倍左右,并且越高档的酒店房价差距越大。

3、酒店行业供需环境改善,平均房价上涨空间较大

国内酒店房价低的主要原因是品牌溢价力弱,市场集中度分散,面对OTA缺乏定价权,这主要是过去酒店高速扩张带来的同质化恶性竞争所致。

随着消费升级、竞争格局改善以及酒店自身的提价需求,酒店房价或进入上行周期,并且推动房价上行的因素均为结构性因素,短期不会出现逆转,因此我们认为酒店房价上行将持续三年以上。1) 消费升级:消费升级促使中高端酒店扩张,改善行业整体供给结构。目前需求端国内居民消费力已经较强,客户愿意为居住品质和服务买单,国内酒店的品牌化渗透提升,中高端品牌进入增长爆发期,改善酒店业整体的供给结构,提升行业整体房价。

2) 竞争格局向好:竞争格局改善,为价格提升带来空间。目前行业供需向好趋势确定,物业资源稀缺导致新增酒店的进入门槛增高,行业不具备供给大幅扩张的可能。存量供给经过整合市场集中度提升,行业竞争格局改善,一线龙头的垄断定价力加强,带动行业房价提升。

3) 成本上涨倒逼:人工、房租成本持续上涨倒逼酒店房价提升。近年来人工和房租快速上涨,酒店成本端面临的压力较大,没有进行“价格战”的动机,客房提价成为酒店行业共识。

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。