国内的调味品龙头企业起步较晚,市场份额有限,还有较大发展空间。我们选取海外调味品龙头企业——日本的龟甲万和美国的味好美的发展路径以供借鉴。纵观其历史沿革,不难发现:在保持优势业务的竞争力的同时,开辟餐饮和食品加工渠道是调味品销售增长的新动力,兼并收购当地企业是解决提高国内市场份额、解决不同地区口味差异化、打通国际市场的有效途径。具体来看,龟甲万坚守百年家族企业的“酱文化”,在高端酱油市场保持核心竞争力;味好美通过为餐饮企业和食品加工商提供增值服务拓宽销售渠道。

龟甲万:深耕高端市场,国际化多元发展

龟甲万株式会社前身是1917年由日本八大家族企业合并而成的野田酱油株式会社。产品包括酱油、风味酱、烹饪酱、罐头食品、饮料、酒、生物医药制品等。龟甲万在酱油领域拥有绝对优势,在日本国内市场份额约为30%,北美市场约为50%。

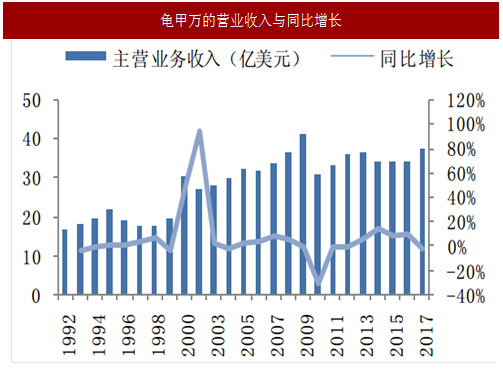

迄今为止在全世界范围内有10余个生产基地,产品累计销往超过100个国家和地区。1992至2017年间,公司营业收入的CAGR为3%,净利润的CAGR为7%。

在酱油领域,龟甲万深耕国内外高端酱油市场。

龟甲万在其“2020全球化构想”中提出“让龟甲万酱油成为世界标准的调味品”。龟甲万酱油的生产秉持着工匠精神,坚持生产高附加值的高端酱油。其一,坚持使用小麦原料,其二,在工艺上抵制化学合成,采用利用微生物发酵的天然酿造技术工艺生产酱油,虽然成本较高,但口味更为醇香。其三,不使用添加剂,力求最大程度地衬托出食材的天然原味。因此,龟甲万酱油的售价较高,在中国市场的平均售价为18元/500ml,高于传统酱油超过1倍。

龟甲万通过多元化和国际化来扩张业务。

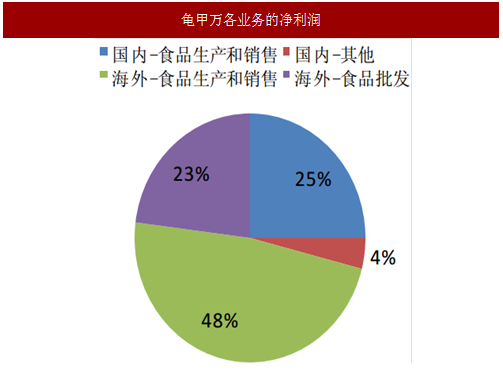

其扩张路径分为以下三个阶段:第一阶段(1917-1969)——在国内增设子公司,销售可口可乐和酒。投资东方食品供应商JFC;第二阶段(1972-1999)——在欧洲、日本、澳大利亚等地增设酱油工厂、贸易公司和日料餐厅,取得美国食品公司DelMonte在亚太地区(除菲律宾外)的永久代理权,生产销售西式调味品、罐头食品、饮料;第三阶段(2000至今)——拓展亚太地区市场,在大陆、香港和新加坡等地投资酱油工厂和设立商贸公司等,生产销售酱油、豆奶、DelMonte旗下商品等。至2017年,龟甲万的海外业务营收占比53%,净利润占比48%。龟甲万的分红率自2010年来保持在30%左右。

参考中国报告网发布《2018-2023年中国调味品行业市场发展动向调查与未来发展方向研究报告》

味好美:纵横向并购+开辟新渠道

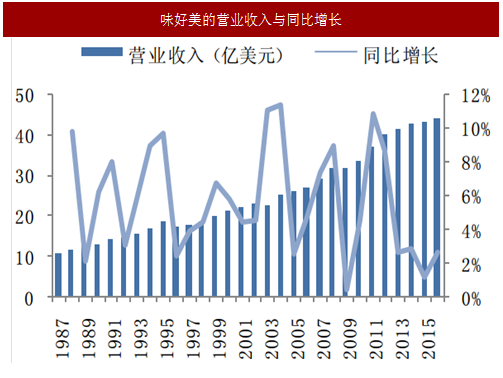

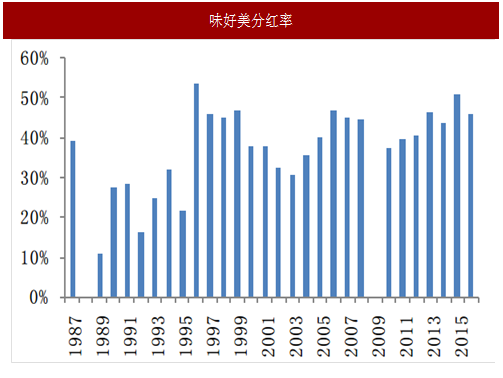

味好美成立于1889年,并于1896年收购费城F.G.Emmett公司开始进入香辛料市场,随后逐步发展为全球最大的香辛料供应商之一。味好美业务覆盖美洲、中东、非洲、亚太地区内超过150个国家和地区。在全球调味品市场中占有20%的份额。1987年至今,公司营业收入CAGR为4%,净利润CAGR为7%。2017年的营业收入和净利润分别达到44.12和4.72亿美元。

味好美全球品牌味好美通过一系列兼并收购来丰富其产品品类,如今旗下产品除了香辛料,还包括蜂蜜、风味酱、烹饪酱、草药等。1989年,味好美开始在中国区投资,先后在上海、广州建立了生产基地。2013年,通过收购亚太味业在武汉建立第三个生产基地,生产旗下“大桥”和“厨师乐”品牌增鲜剂。2012鸡精年产量为4万吨,味精产量为2万吨,年销售额为7.5亿人民币。

其一,味好美通过横向并购完善其产品线。味好美的横向并购体现在:收购各国调味品行业细分领域的领先公司扩大其调味品全球市场份额;收购食品行业其他领域领先公司,实现业务多元化。2017年,味好美陆续收购了植物香辛料供应商澳洲BotanicalFoodCompany、腌泡汁供应商CaijunInjector、ReckittBenckiser食品业务。其二,味好美通过纵向合并收购上游企业,整合产业链。例如,1986年收购旧金山的韭菜供应商ArmaninoFarms。

味好美的扩张战略之二是拓宽销售渠道。

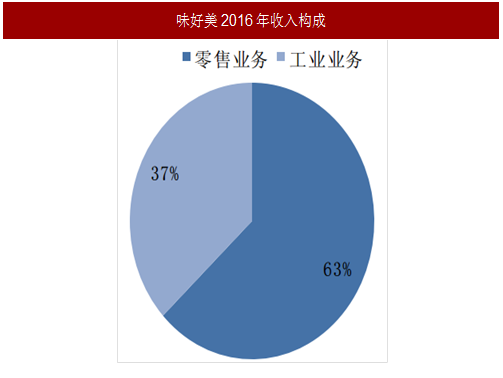

除了零售业务的家庭渠道,公司通过拓展工业业务,打造食品加工和餐饮服务渠道。味好美每年追踪口味潮流趋势,发布风味预测报告,研发新产品,并向食品加工商和餐饮服务商提供个性化菜谱、厨师培训及各类调味品,以此拓宽调味品销路。全球十大食品饮料商和十大餐饮连锁店中分别有九个都是味好美的客户。诸如肯德基、星巴克、哈根达斯等知名企业都是味好美的合作者。2016年,工业业务收入占据了味好美总营收的37%。

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。