2018年新能源车中游环节或仍整体承压,行业格局有望加速清晰化。若按照预期的2018 年国补调整方案(降补贴提门槛)执行,则 2018 年中游环节价格降价压力明显;但由于行业门槛提升、价格下降将加速行业洗牌,行业集中度有望进一步提升,明年各环节格局有望加速清晰化。从中长期来看,中游环节因市场空间大,格局的清晰化利于锁定龙头企业中长期投资价值的确定性,市场认可的行业龙头估值或将进一步提升。

2018 年动力电池能量密度要求提高,高镍三元渗透率有望提升。中长期看动力电池能量密度提升大势所趋,按照国家对动力电池 2020 年能量密度达到 300Wh/kg 的目标,中短期发展高镍三元、远期发展固态电池等先进电池技术是较为明确的方向。短期,若2018 年政策规定乘用车获取补贴的能量密度要求由今年的 90Wh/kg 大幅提升至120Wh/kg 甚至更高,则高镍三元电池技术的应用有望加速。

2018 年软包动力电池应用量有望实现一定提升。软包动力电池具备安全性好、PACK 设计灵活、单体循环寿命高的优势,过去几年渗透率较低,主要由于下游需求以商用车市场大容量电池为主,其次是国内工艺较不成熟,良率偏低。随着中高端乘用车市场的兴起,以及软包电池生产工艺的进步,我们判断软包动力电池市场占比将会有所提升。

2018 年乘用车高端配件市场有望扩容。当前小微型(A00/A0)仍占据新能源乘用车产销主体,积分制的落地将加速消费市场崛起,2018 年补贴政策调整也有望引导车型结构升级。在 2018 年新能源乘用车高增长及车型结构升级的趋势下,中高端乘用车有望快速放量,提振高端热管理系统、高端电气部件的需求。

综上,基于 2018 年新能源车行业降补贴、提门槛及结构升级三大趋势下,我们看好二大方向三类企业投资机遇——新兴需求(乘用车高端配件企业、新兴技术卡位企业)及产业龙头(尤其锂电产业链龙头企业)。

此外,上游锂钴龙头仍处于量升价稳或量价齐升阶段,盐湖提锂、镍等新技术依旧是关注热点;下游随着乘用车消费周期启动,关注爆款车型及相关供应链。

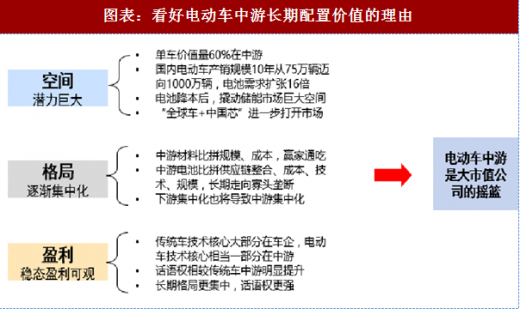

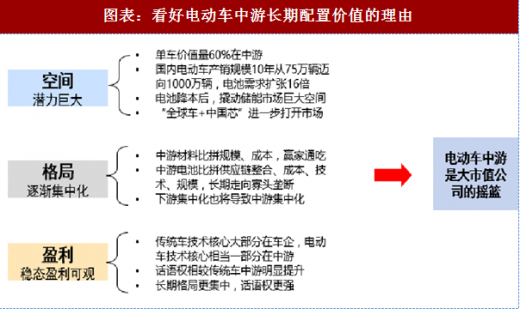

从长期来看,我们认为电动车中游市场空间大、稳态格局好、持续盈利能力强,寻找最具竞争力、未来格局最好的公司进行投资,有望持续创造超额收益。若 2018 年国家补贴大幅退坡,电动车中游仍将承受较大压力,行业整合将促进市场集中度提升,最终能够胜出的龙头企业,将有望在未来几年行业格局稳固实现盈利能力大幅提升。

1)电解液、湿法隔膜环节龙头格局优势逐渐清晰

1)电解液、湿法隔膜环节龙头格局优势逐渐清晰

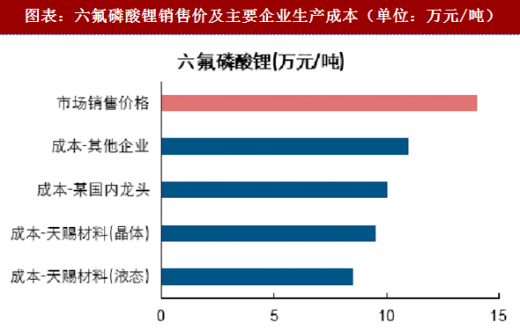

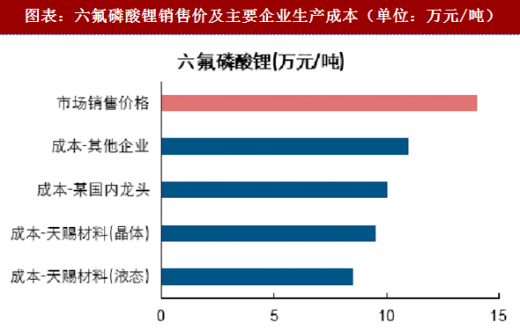

2)电解液环节:天赐材料凭借突出的成本与技术优势,市占率不断提升。自产原材料六氟磷酸锂是公司的核心优势,以 1 吨电解液使用 0.13 吨六氟磷酸锂计算,仅此一项可使得天赐材料单吨电解液成本较外购六氟磷酸锂的竞争对手低 0.7 万元,叠加企业规模效应(电解液产能行业第一),天赐材料竞争优势极为突出。

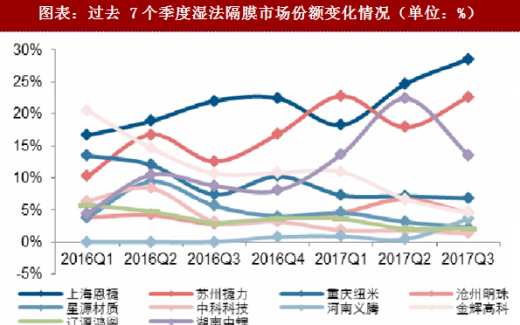

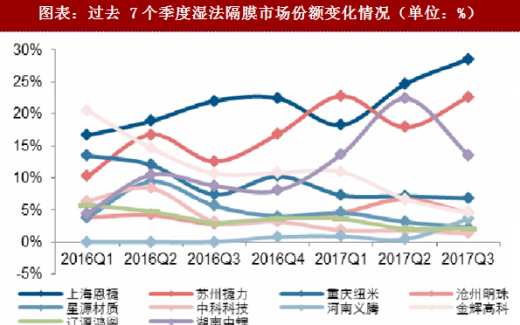

湿法隔膜环节:创新股份拟收购企业上海恩捷凭借产品、成本、规模优势,龙头地位逐渐稳固。上海恩捷目前基膜成本最低可至 1.1 元左右,远低于行业 1.8 元-2.2 元的成本,这是设备、经验、调试、技术、自动化率等多环节优势累加的结果,竞争对手追赶难度较大。

参考观研天下发布《2018年中国新能源汽车行业分析报告-市场深度分析与投资前景研究》

1) CATL 及其核心供应商发展前景较好

1) CATL 及其核心供应商发展前景较好

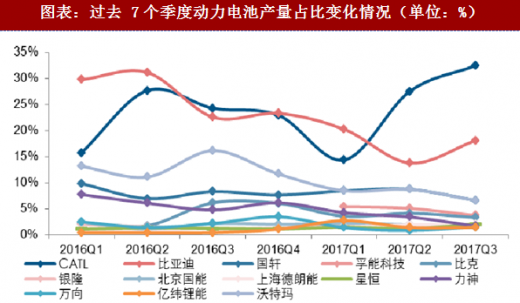

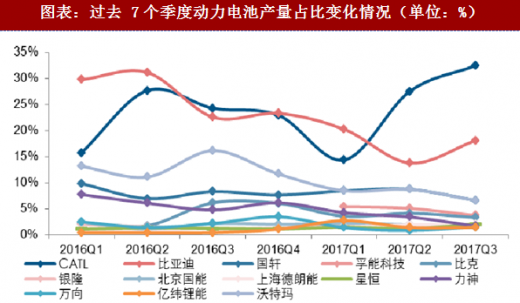

2) 动力电池环节目前行业龙头 CATL 地位十分稳固,较多合资车与一线自主车企均主动选择与 CATL 合作,这或将进一步锁定未来几年 CATL 的龙头地位。随着公司明年产销规模的快速爬升,CATL 供应链有望迎来整体性行情,供应链主要企业有望获益,建议关注 CATL 供应商璞泰来(负极/隔膜/锂电设备)、科达利(结构件)、创新股份(隔膜) 、天赐材料(电解液)以及相关锂电设备供应商等。此外,国轩高科作为产业领先企业之一,也有望凭借成本与产业链整合优势进一步提升市占率,潜在投资价值明显。

3)三元正极等格局尚未清晰环节,需紧密跟踪优质企业发展动态

3)三元正极等格局尚未清晰环节,需紧密跟踪优质企业发展动态

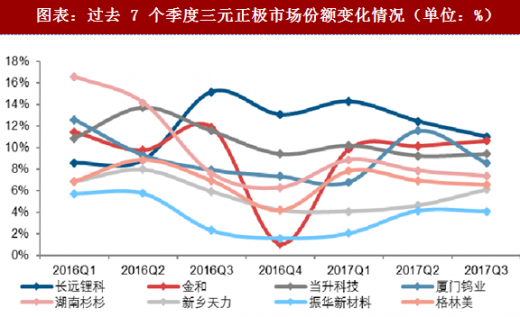

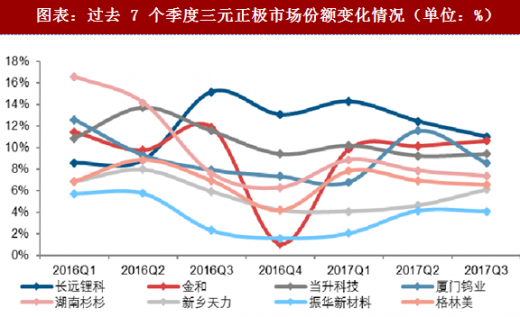

三元正极市场是目前所有原材料中格局较为不清晰的环节,当前市场集中度较低,根据 GGII 统计,截止至今年前三季度龙头企业市场份额不足 15%。考虑到未来动力三元电池市场需求的高速增长以及三元正极在电池中的高成本占比,三元正极未来市场空间较大,行业格局变化需重点跟踪。

2018 年动力电池能量密度要求提高,高镍三元渗透率有望提升。中长期看动力电池能量密度提升大势所趋,按照国家对动力电池 2020 年能量密度达到 300Wh/kg 的目标,中短期发展高镍三元、远期发展固态电池等先进电池技术是较为明确的方向。短期,若2018 年政策规定乘用车获取补贴的能量密度要求由今年的 90Wh/kg 大幅提升至120Wh/kg 甚至更高,则高镍三元电池技术的应用有望加速。

2018 年软包动力电池应用量有望实现一定提升。软包动力电池具备安全性好、PACK 设计灵活、单体循环寿命高的优势,过去几年渗透率较低,主要由于下游需求以商用车市场大容量电池为主,其次是国内工艺较不成熟,良率偏低。随着中高端乘用车市场的兴起,以及软包电池生产工艺的进步,我们判断软包动力电池市场占比将会有所提升。

2018 年乘用车高端配件市场有望扩容。当前小微型(A00/A0)仍占据新能源乘用车产销主体,积分制的落地将加速消费市场崛起,2018 年补贴政策调整也有望引导车型结构升级。在 2018 年新能源乘用车高增长及车型结构升级的趋势下,中高端乘用车有望快速放量,提振高端热管理系统、高端电气部件的需求。

综上,基于 2018 年新能源车行业降补贴、提门槛及结构升级三大趋势下,我们看好二大方向三类企业投资机遇——新兴需求(乘用车高端配件企业、新兴技术卡位企业)及产业龙头(尤其锂电产业链龙头企业)。

此外,上游锂钴龙头仍处于量升价稳或量价齐升阶段,盐湖提锂、镍等新技术依旧是关注热点;下游随着乘用车消费周期启动,关注爆款车型及相关供应链。

图表:2018 年新能源汽车投资机会梳理

图表:看好电动车中游长期配置价值的理由

2)电解液环节:天赐材料凭借突出的成本与技术优势,市占率不断提升。自产原材料六氟磷酸锂是公司的核心优势,以 1 吨电解液使用 0.13 吨六氟磷酸锂计算,仅此一项可使得天赐材料单吨电解液成本较外购六氟磷酸锂的竞争对手低 0.7 万元,叠加企业规模效应(电解液产能行业第一),天赐材料竞争优势极为突出。

湿法隔膜环节:创新股份拟收购企业上海恩捷凭借产品、成本、规模优势,龙头地位逐渐稳固。上海恩捷目前基膜成本最低可至 1.1 元左右,远低于行业 1.8 元-2.2 元的成本,这是设备、经验、调试、技术、自动化率等多环节优势累加的结果,竞争对手追赶难度较大。

参考观研天下发布《2018年中国新能源汽车行业分析报告-市场深度分析与投资前景研究》

图表:过去 7个季度电解液市场份额变化情况(单位:%)

图表:六氟磷酸锂销售价及主要企业生产成本(单位:万元/吨)

图表:过去 7个季度湿法隔膜市场份额变化情况(单位:%)

图表:国内主要湿法隔膜企业的基膜成本对比(元/平米)

2) 动力电池环节目前行业龙头 CATL 地位十分稳固,较多合资车与一线自主车企均主动选择与 CATL 合作,这或将进一步锁定未来几年 CATL 的龙头地位。随着公司明年产销规模的快速爬升,CATL 供应链有望迎来整体性行情,供应链主要企业有望获益,建议关注 CATL 供应商璞泰来(负极/隔膜/锂电设备)、科达利(结构件)、创新股份(隔膜) 、天赐材料(电解液)以及相关锂电设备供应商等。此外,国轩高科作为产业领先企业之一,也有望凭借成本与产业链整合优势进一步提升市占率,潜在投资价值明显。

图表:过去 7个季度动力电池产量占比变化情况(单位:%)

三元正极市场是目前所有原材料中格局较为不清晰的环节,当前市场集中度较低,根据 GGII 统计,截止至今年前三季度龙头企业市场份额不足 15%。考虑到未来动力三元电池市场需求的高速增长以及三元正极在电池中的高成本占比,三元正极未来市场空间较大,行业格局变化需重点跟踪。

图表:过去 7 个季度三元正极市场份额变化情况(单位:%)

资料来源:观研天下整理,转载请注明出处(ZQ)

更多好文每日分享,欢迎关注公众号

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。