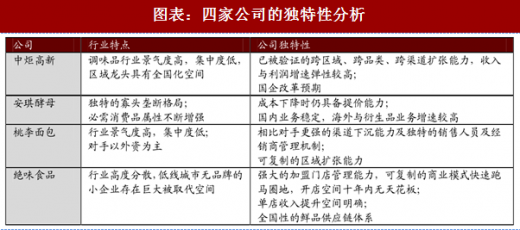

我们判断 2018 年中炬高新或具备较大股价弹性,主因其收入和利润增速为三家龙头中(海天、中炬、恒顺)最快,且当前估值最低:

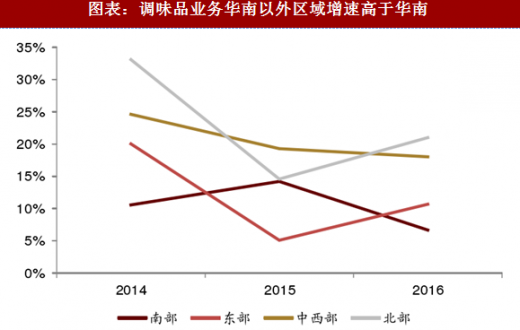

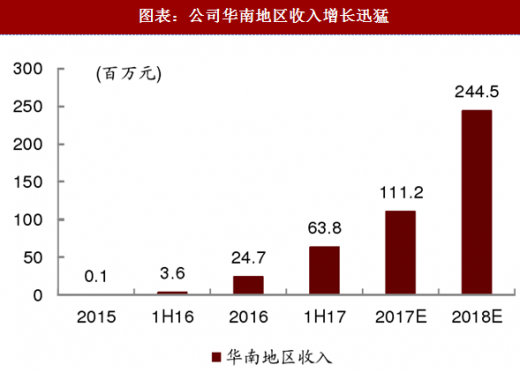

能够长大的区域型龙头,收入高增长可持续。公司调味品业务收入虽仍有近半来自华南市场,但公司已经在区域和品类扩张中不断证明了自身能力,未来将通过拓展华中、华东、西南、西北等区域;做大餐饮渠道;增加鸡粉、食用油、罐头等酱油以外调味品占比等路径获得收入的可持续增长,预计 2018 年收入增速仍有望保持在 20%左右的较高水平。

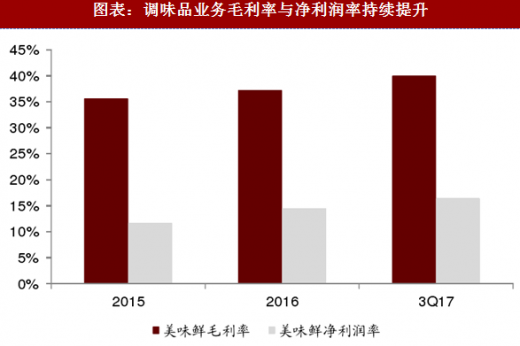

毛利率提升带动净利润率追赶海天。近年来公司调味品业务毛利率与净利润率持续提升,未来随着阳西产能利用率的提高、规模效应发挥、自动化水平提升等,毛利率有望持续上行。而公司在管理费用率上精简空间亦较为明确,预计 2018 年净利润增速有望保持 30%左右的较高水平。

扣除 30 亿房地产市值,2018 年仅 24.6 倍 P/E。对应 18 年调味品收入增速 18%,净利润增速 30%,为调味品三大龙头中增速最快,估值最低的公司,性价比凸显。

我们预计美味鲜公司 2017-2019 年收入同比增长 22.7%/18.3%/18.1%,归母净利润同比增长 40.5%/30.1%/28.6%,EPS 分别为 0.68/0.89/1.15 元,维持目标价 28.2 元和推荐评级。

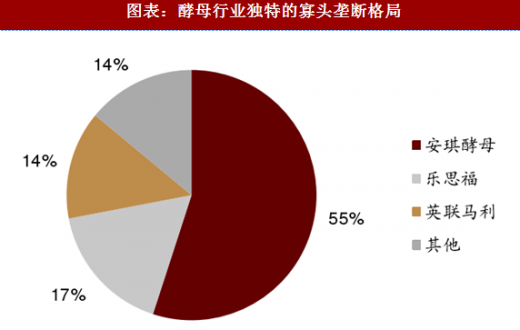

酵母行业独特的寡头垄断格局使得供需关系代替成本成为决定行业价格的核心因素,公司国内酵母业务增长稳定,海外酵母与下游衍生品业务收入提升空间大,18 年成本下降确定性强,公司亦有提价预期,来年利润高增长有望延续,估值具备提升空间。

收入保持双位数的稳定增长。我们判断 2018 年公司收入有望保持 18%左右的快速增长,其中海外酵母业务、国内 YE 及保健品业务增速有望超过整体,此外国内小包装酵母及海外酵母产品具有提价预期。

成本下降带动利润增速远超收入。我们判断 2018 年公司国内外糖蜜的综合采购成本有望同比下降 8%-10%,带动公司毛利率进一步提升,利润增速超过收入。同时公司国内酵母产品具备提价预期,有望对利润形成正贡献。

消费品属性明显,估值具备提升空间。公司当前股价对应 18 年仅 24 倍 P/E,公司所处行业进入壁垒较高,产品具备差异化空间,在寡头垄断的良好格局下,公司拥有定价权与提价能力,能够在成本波动时较好转嫁成本压力,且具备消费品公司的盈利能力,应当给予正常的消费品公司估值,我们认为公司合理 P/E 仍有提升空间。

我们预计安琪酵母 2017-2019 年收入同比增长 20.3%/18.2%/18.0%,归母净利润同比增长 57.4%/37.2%/22.4%,EPS 分别为 1.02/1.40/1.72 元,我们维持目标价 39.3 元和推荐评级。

参考观研天下发布《2018-2023年中国社会消费品零售产业市场现状规划调查与未来发展方向研究报告》

面包行业量价齐升,集中度低。看好我国短保包装面包行业未来量价齐升空间,预计行业保持 13%左右的收入增速。目前行业集中度偏低,以桃李为代表的中央工厂+批发模式短保包装面包龙头份额提升空间明确。

桃李竞争优势明显,商业模式独特。桃李作为行业龙头,以高性价比优势突围,销售规模已与对手拉开较大差距,且增速显著快于对手,竞争优势不断强化。与外资背景为主的对手相比,本土企业桃李擅长终端管控,渠道精耕细作;不同于对手大型 KA 为主的渠道构成,公司渠道充分下沉至中小超市、小卖部、便利店等;直营为主并对经销商采取独特的员工式管理,专营桃李品牌。

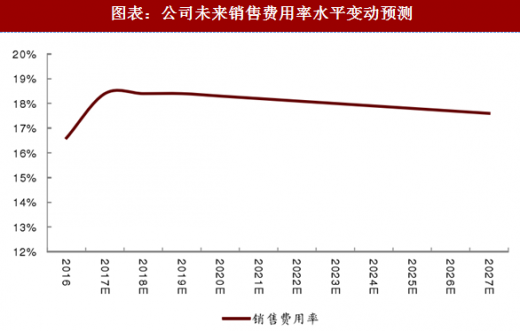

区域扩张空间大,利润率短降长升。公司区域扩张模式高度可复制,以成熟市场辽宁为标杆测算,公司当前销售规模还有近 5 倍成长空间,未来将持续细化东北、西南、西北等成熟市场,开拓华北、华东等发展中市场,耕耘华南、华中等新市场,预计未来三年收入复合增速 25%。公司产品结构升级及成本管控将带动毛利率稳中有升,而新市场开拓与隔日配改日配虽将影响公司短期费用率,但终将撬动收入的加速增长,长期费用率具备下降空间。

我们预计桃李面包 2017-2019 年收入同比增长 24.4%/24.6%/24.5%,归母净利润同比增长 15.5%/23.2%/24.0%,EPS 分别为 1.07/1.32/1.64 元,我们维持目标价 48.8 元和推荐评级。

休闲卤制品行业增速快,集中度具备提升空间。预计未来五年我国休闲卤制品行业将保持 18.8%的高复合增速。目前行业前四大企业份额之和仅 20%,以绝味食品为代表的全国性品牌连锁企业有望加速抢占无品牌的区域小作坊份额,实现集中度提升。

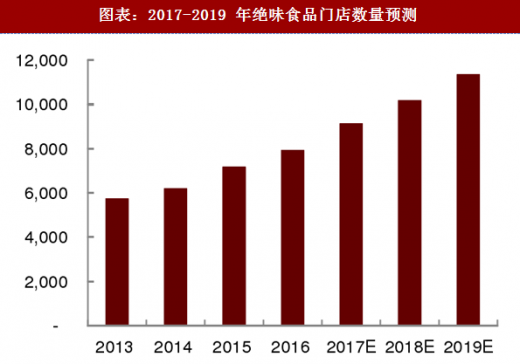

绝味以加盟为主导覆盖全国,视管理为核心竞争力。绝味食品作为行业龙头,销售规模与门店数量远超对手,通过加盟为主导的商业模式实现低成本的快速扩张,目前已初步全国化。我们认为加盟模式作为一种规模经济的商业模式,有助于公司在全国范围内快速跑马圈地抢占空白市场,预计 2017 年底公司门店数量可到 9,000 家。食品及其他消费品行业中加盟店数量近万家的企业寥寥无几,公司视管理能力为核心,不断提升信息化水平与加盟商管理经验,我们认为具备门店管理的核心竞争力。

开店为主要增长点,单店收入有望提升。我们以公司最为成熟的长沙市场为标杆,通过量化模型测算公司全国范围内开店空间为 2.3 万家,以目前每年 800-1,000 家的开店速度,十年内看不到门店扩张的天花板,且门店在高线与低线城市均可扩张。单店收入上公司可通过提价、提升 MAP 产品占比、产品品类创新、以及店面升级缩小与周黑鸭差距。预计未来三年公司收入 CAGR16%,利润端预计毛利率受益于均价提升与成本管控将稳步上行,费用率则有望保持稳定,预计未来三年公司净利润CAGR=23%,盈利能力具备提升空间。

我们预计绝味食品 2017-2019 年收入同比增长 19.0%/17.1%/14.2%,归母净利润同比增长 30.9%/23.2%/22.4%,EPS 分别为 1.21/1.50/1.83 元,我们维持目标价 47.9 元和推荐评级。

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。