| 名称 |

分类 |

甜度 |

特点 |

| 糖精 |

第一代/合成 |

350 |

浓度高时有苦味;有致癌风险,西方多国禁用;在我国限制发展 |

| 甜蜜素 |

第二代/合成 |

50 |

有致癌风险,多国禁用;我国仍然允许合法使用 |

| 阿斯巴甜 |

第三代/合成 |

200 |

90多个国家批准使用;苯丙酮尿症患者需要控制摄入量 |

| 安赛蜜 |

第四代/合成 |

200 |

公认的性价比高、使用安全的甜味剂,全球100多个国家批准使用 |

| 三氯蔗糖 |

第五代/合成 |

650 |

安全性好,溶解性和稳定性较好,对涩味、苦味、酒味有遮盖效果 |

| 纽甜 |

第六代/合成 |

6000 |

安全性好,过高的甜度导致使用中较难控制 |

| 甜菊糖 |

天然 |

200 |

从草本植物甜叶菊中提取,后味发苦,需复配使用 |

| 索马甜 |

天然 |

2000 |

原料来源受限,价格过高 |

| 木糖醇 |

天然 |

0.9 |

具有抗龋齿功效,主要用作无糖口香糖 |

数据来源:公开资料整理

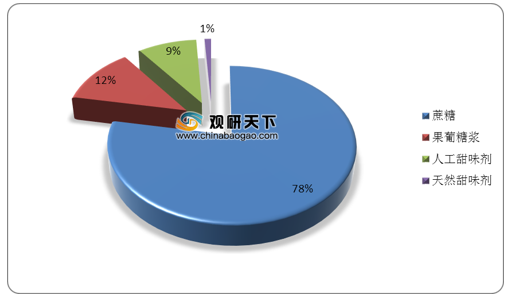

在我国,主要甜味产品通常可分为蔗糖、果葡糖浆、人工甜味剂和天然甜味剂等。目前在我国整体甜味配料市场中,甜味剂占比为10%,其中人工甜味剂市场占比9%,天然甜味剂占比1%,远低于蔗糖的市场份额(78%)。

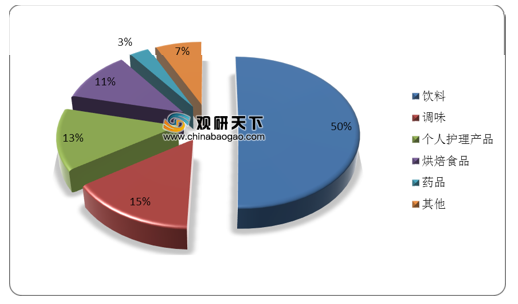

我国代糖产品的下游应用领域主要包括饮料、调味、烘焙食品等,其中饮料领域占比达到50%,排名第一;其次是调味与个人护理产品领域,占比分别为15%、13%;然后是烘焙食品,占比为11%。

我国代糖市场主要企业包括金田企业、方大、金禾实业、保龄宝等,在2019年,方大添加剂(阳泉)有限公司及金田企业(南京)有限公司的主要代糖产品为甜蜜素,产能分别达到3.5万吨、3万吨;金禾实业主要生产安赛蜜,产能为1.2万吨;保龄宝公司主打赤藓糖醇,江苏汉光甜味剂有限公司主打阿巴斯甜,产能均为1万吨。

| 代糖产品 |

企业 |

产能(万吨) |

| 甜蜜素 |

金田企业(南京)有限公司 |

3 |

| 方大添加剂(阳泉)有限公司 |

3.5 |

|

| 阿巴斯甜 |

江苏汉光甜味剂有限公司 |

1 |

| 常州市牛塘化工厂有限公司 |

0.3 |

|

| 南通市常海食品添加剂有限公司 |

0.3 |

|

| 常茂生物化学工程股份有限公司 |

0.3 |

|

| 澡阳维多生物工程有限公司 |

0.2 |

|

| 常州科隆化工有限公司 |

0.2 |

|

| 绍兴县亚美生物化工有限公司 |

0.1 |

|

| 常州光辉生物科技有限公司 |

0.2 |

|

| 安赛蜜 |

金禾实业 |

1.2 |

| 北京维多 |

0.2 |

|

| 江西北洋 |

0.1 |

|

| 三氯蔗糖 |

金禾实业 |

0.3 |

| 山东康宝 |

0.3 |

|

| 山东中怡 |

0.2 |

|

| 盐城捷康 |

0.1 |

|

| 吉安新琪安 |

0.2 |

|

| 纽甜 |

朗著健康科技 |

0.4 |

| 谱赛科 |

0.2 |

|

| 山东曲阜圣仁制药 |

0.1 |

|

| 甜菊糖苷 |

诸城市浩天药业有限公司 |

0.6 |

| 东圣香远生物科技有限公司 |

0.1 |

|

| 青岛润浩甜菊糖高科有限公司 |

0.2 |

|

| 晨光生物科技集团股份有限公司 |

0.1 |

|

| 赤藓糖醇 |

保龄宝公司 |

1 |

相关行业分析报告参考《2021年中国代糖市场调研报告-市场深度分析与未来前景研究》。

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。