收入:一季度有望量价齐升,迎来开门红。目前线上电商平台仍然缺货,线下批价维持高位。1月11日茅台计划春节前投放不少于7000吨茅台酒,叠加18%的价格增长,茅台一季度有望带领名酒实现开门红,收入和业绩高增长可期。

价:严控价格体系,增加云商投放比例至40%。2018年出厂均价提升约18%,为控制茅台终端价大幅上涨的风险,公司在云商的投放比例从30%增加到40%,未来有望进一步增加到60%。目前云商的投放价格为1499元,此举有助于公司掌握消费者数据同时稳定价盘,促进公司良性发展。

量:春节前投放不少于7000吨,一季度销售量预计9000吨左右。2018年春节较2017年晚18天,春节备货效应将更大程度的体现在一季度。叠加放量稳价的政策,一季度茅台销量有望显著增长。另一方面,产品结构持续优化,业绩弹性。

茅台生肖酒、年份酒占比逐步提升,预计明年茅台超高端系列将保持较快增速,带动公司收入和业绩增长。

盈利预测与评级:预计公司17、18年归母净利润分别为264.2、367.3亿元,对应PE35X、25X,"强烈推荐"评级。

二、五粮液:改革持续推进,业绩增长可期

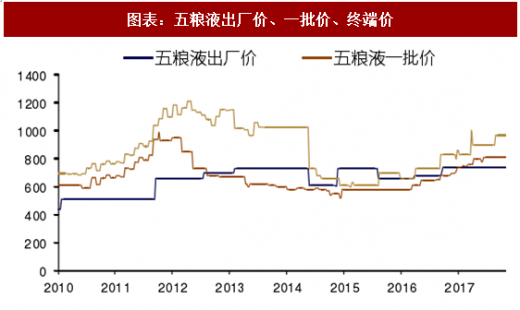

收入:强化营销体系,2018年收入增速有望突破30%。2018年目标营收400亿元,十三五规划(上市公司600亿收入)有望提前完成。1)价:稳步提升出厂价,渠道拉力拔高终端价,2018年价格同比增幅超过5%;2)量:2018 年预计五粮液酒投放量突破2万吨,到2020年实现3万吨产能。

渠道拓展:万店工程进行中,精细化运作强调有质量销售。百城千县万店工程持续推进,今年计划完成约1500家专卖店、8000家社会终端和100家全国性连锁卖场的布局规模。同时实现渠道精细化管理,终端有质量销售。

团队建设:公司积极推进人才引进工程,重塑薪酬结构。销售端2017年新增约260名一线销售人员,总计约530人,万店工程完成后有望达1000人,有效把控终端市场。生产端员工2017年平均薪酬提升20%以上,未来新的薪酬体系建设将向营销一线、生产一线倾斜。

盈利预测与评级:预计公司17、18年归母净利润分别为95.1、130.4亿元,对应PE32X、23X,"强烈推荐"评级。

三、泸州老窖:提价后动销良好,中档酒有望发力

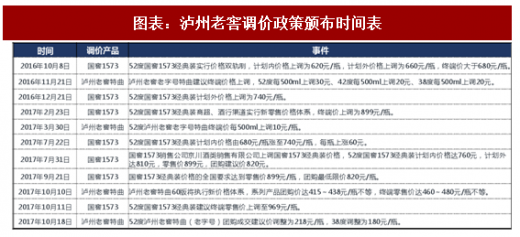

高端品牌量价齐升。价:2016年10月以来泸州老窖各系列产品提价频繁,提价周期约2-3个月,其中国窖1573出厂价由2016年10月的680元/瓶逐步提升至当前的760元/瓶。量:国窖1573销量同比增速超过50%,预计2017年国窖1573收入有望突破45亿元。

中档酒有望发力。随着特曲老窖不断的提价,18年公司经营策略将以双品牌(国窖1573和特曲)塑造为重点。特曲价位段定位在200-300元,预计随着特曲窖龄的不断提价,明后年中档酒增长可期。

品牌建设持续推进,销售费用率大幅增长。17Q3公司销售费用率27.9%,同比增7.1pct,主要系品牌推广费用提高。

公司以国窖1573为主打,瞄准高端白酒消费者,强化“双124”工程,打造优质核心终端渠道,相继启动了“七星盛宴”、“国窖荟”等一系列活动,投放大量市场费用提高国窖1573的品牌力,力求在保持市场存量的同时争取市场增量。长期来看,随着未来高端、次高端品牌在消费者中认可度的提高,高费用投入状态有望缓解,销售费用率下滑可期,未来利润将逐步释放。

盈利预测与评级:预计公司17、18年归母净利润分别为25.9、36.5亿元,对应PE34X、25X,"强烈推荐"评级。

四、洋河股份:产品结构持续优化,省外拓张加速进行

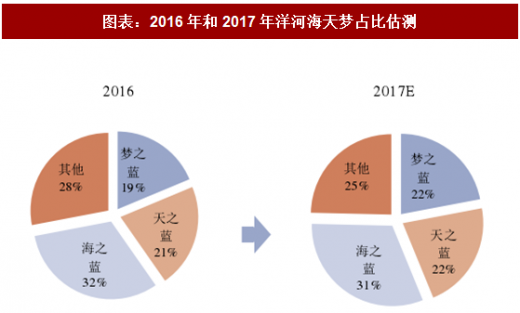

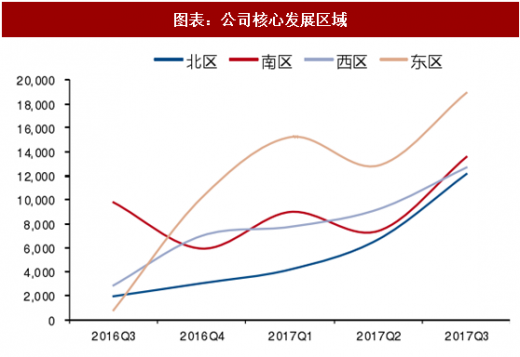

收入:全国化进程持续推进,2018年收入有望加速增长。公司全国化进程持续推进中,新江苏市场增长喜人,洋河率先进入河南、山东等白酒消费大省并抢占市场,其中河南销售额已突破20亿元,增速保持在20%以上,山东、安徽等市场份额持续提升,展望2018年,省外多市场进入放量阶段,省内消费升级趋势明显,梦之蓝占比持续提升。随着新江苏市场拓张有序推进,收入加速增长可期。

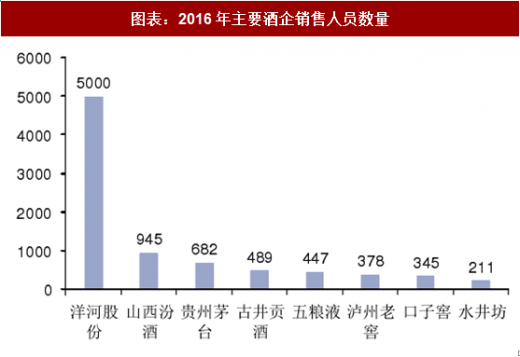

销售体系:直控终端全国化稳步推进,2017年省外收入预计首超省内。公司销售人员5000余人,地推人员近三万人,与行业其他酒企相比,渠道掌控力和执行力领先,省外市场有序推进,河南、山东、安徽等进入放量阶段,有望保持20%以上收入增速。

产品结构:梦之蓝占比持续提升,业绩弹性逐渐显现。梦之蓝定位400以上价位段,梦3有望成为次高端价位段的全国化大单品。2017年梦之蓝销售额同比增速超50%,受益于茅五泸提价,梦之蓝所在的次高端价位段天花板打开,未来市场有望持续扩容,梦之蓝高增长可期。

盈利预测与评级:预计公司17、18年归母净利润分别为67.9、84.4亿元,对应PE为29X、23X,"强烈推荐"评级。

五、伊力特:新帅改革长期看好,疆外拓展进行时

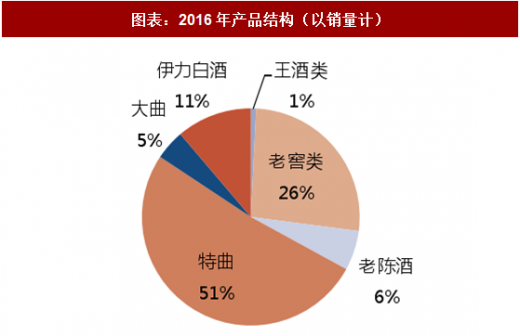

疆内梳理产品线,控量提价优化结构。2017年收回了700多条码,经销商和产品线的布局持续进行中,单品门槛不断提高;新疆消费者对公司品牌忠诚度高,价格敏感度较低,提价有一定的市场基础。同时,现阶段100元以上公司产品断代,部分产品价格偏低,公司将采取提价控量的办法,出厂价和终端价同时提高,不断优化产品结构。

参考观研天下发布《2018年中国食品饮料行业分析报告-市场深度分析与投资前景研究》

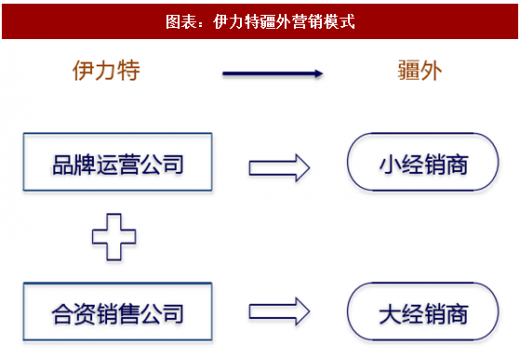

疆外着眼三大方向,营运公司逐渐步入正轨。2017年开始公司成立全国品牌运营公司,由公司控股向疆外市场渗透。

该运营公司于2017年10月底开始运行,去年销售额约2000多万。疆外拓展方面公司有三大思路:1)西北市场。公司在西北地区有良好基础,会对甘肃,陕西,内蒙古,宁夏等地市场进行拓展;2)江浙沪市场。由浙江商源负责;3)福建,广东,河南等不是太排外的市场开始布局。

全方位携手盛初实现品牌跃迁。公司和盛初主要在四大方面进行合作:1)品牌定位,从三线到二线品牌,规划路线途径;2)产品梳理,重点发展疆外;3)渠道梳理,经销商合作方式梳理,巩固提高疆内市场。

盈利预测与评级:预计公司17、18年归母净利润分别为3.8、5.1亿元,对应PE25X、19X,"强烈推荐"评级。

六、古井贡酒:消费升级徽风起,三省联动成就中原霸主

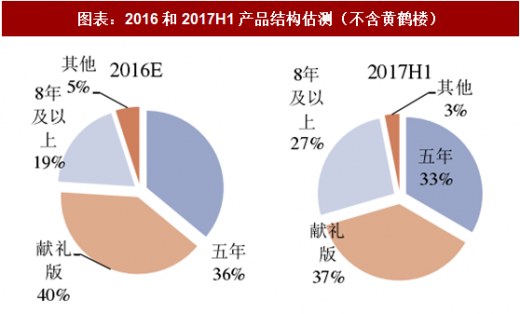

省内市场消费升级,古井8年及以上有望发力。一方面,省内消费升级持续推进,安徽主流消费价格带有望超过200 元,古井中高端产品迎来放量增长期。另一方面,2016年底公司高端产品营收占比仅为19%,仍处于较低水平,产品结构升级空间较大。

三省联动格局,中部霸主初显。当前河南调整完毕,预计明年将在河南市场逐步淘汰低端酒品类,营收有望迈入新台阶。2016年5月收购黄鹤楼酒进入湖北市场,公司营销团队进驻黄鹤楼酒,协同效应明显,江浙沪市场紧密联动经销商,重点区域逐步推进。

费用率初步改善,控费空间较大。公司长期高费用投放,精耕市场成果逐步显现,渠道趋向于成熟,费用率逐步改善,2017Q3公司销售费用率33.9%,同比下降1.8pct,管理费用率7.3%,同比下降4.3pct,但对比行业内其他公司,古井费用端仍有较大下降空间。

盈利预测与评级:预计公司17、18年归母净利润分别为11.4、15.2亿元,对应PE28X、21X,“强烈推荐”评级。

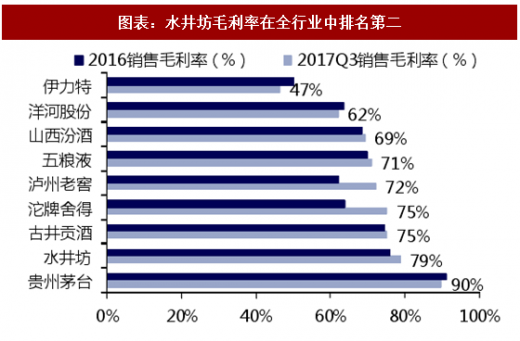

七、水井坊:产品动销良好,市场开拓有序进行中

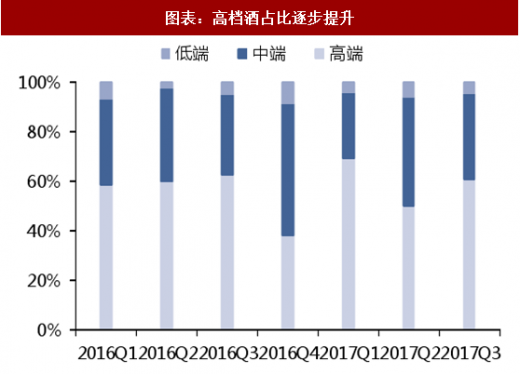

产品:公司产品性价比高,定位高端酒品。紧跟第一梯队,目前终端库存良性动销良好。臻酿八号收入占比略高于井台,今后会加大井台典藏的营销投入,优化产品结构提升高档酒占比,提升品牌形象。

渠道:新总代与老总代并存,公司对渠道的掌控力逐步增强,目前核心门店约6000家;市场开拓方面,除传统优势区域外,江西、安徽、广西、陕西、云南等地区发展也相对较快,公司目前核心市场为“5+5”,条件成熟时会“5+5+5”迈进,全国化布局持续推进中。

费用:2015年范总上任,2016下半年开始布局,2017年系费用的投放年,核心门店项目、品鉴会、太庙活动以及年底财富论坛都需要资金,预计2018年开始费用投放下降,销售费用率逐渐回归到正常水平。

盈利预测与评级:预计公司17、18年归母净利润分别为3.4、6.7亿元,对应PE为67X、34X,"强烈推荐"评级。

八、山西汾酒:国改持续推进,内外兼修王者归来

省内煤炭经济回暖,渠道下沉精耕市场。随着供给侧改革的不断推进,山西省经济持续向好,不断拉动白酒商务和个人消费,消费升级趋势明显。作为山西省龙头酒企,公司持续推进“百县千镇”工程,渠道深度下沉到乡镇,覆盖乡镇数量超1100个,充分获益此轮煤炭经济向好红利。

省外优化渠道结构,环山西市场前景广阔。取消五大事业部,省区独立管理扁平化授权,原有团购商转型经销商。同时,17年恢复性增加2亿广告费用,新增销售人员超1000名。

国企改革成效显著。17年2月公司立下业绩“军令状”,规定17、18、19年酒类收入增长30%、30%、20%,利润增长25%。17年6月公司在营销层面率先推动国企改革,采用组阁聘任的用人机制。18年2月引入华润集团,从营销和管理层面进行变革,未来有望借助华润现有成熟渠道实现品牌全国化。

盈利预测与评级:预计公司17、18年归母净利润分别为9.5亿、14.3亿元,对应PE53X、35X,“强烈推荐”评级。

九、伊利股份:植选陆续铺货,促销力度有望降低

植选陆续铺货,市场空间广阔:公司跨界新品豆乳产品植选已经在部分区域陆续铺货,目前开工两条生产线,未来如果需求增长还会扩充产能,18年收入贡献预计在几亿的水平。豆乳市场空间近千亿,目前以散装豆浆为主,市场对包装类产品需求巨大,但产品投放初期需要一定时间进行市场培育,利润贡献会逐渐显现,我们预计公司豆乳生产线满产后毛利率将在40%以上。

重点产品快速增长,新品持续推出:17年重点产品保持快速增长,其中安慕希、金典、畅轻增速分别为30%+、15% 左右、20%+,新品畅意实现翻倍增长。18年主要会围绕已有产品进行升级,推出金典进口有机奶、QQ星儿童有机奶、康美包装JOYDAY等新品。

原奶温和上涨,促销力度有望逐渐减弱:17年销售费用率的下降更多来自规模效应,收入增速超出年初的预期。18年原奶价格预计进入温和上涨通道,我们判断未来公司促销费用投入有望减少,销售费用率有进一步下降的空间。

盈利预测与评级:我们预计公司17/18归母净利润为63.5亿元、82.3亿元,对应PE为33X、25X,“强烈推荐”评级。

十、双汇发展:拐点如期到来,业绩持续向好

生鲜冻品业务:屠宰业务持续放量,经营利润率逐步提升。屠宰业务连续2个季度快速放量,公司产能全国化布局已经完成,产能释放还有一倍空间,在猪价下行周期中,预计今年四季度和明年公司屠宰业务将延续规模快速增长的趋势,随着产能利用率的提升,成本的进一步摊薄,屠宰业务毛利率将持续上行。

肉制品业务:销量企稳回升,经营利润率持续向好。公司从多个方面入手实现肉制品业务销量提升,完成研发中心在重点城市的布局,针对新兴渠道调整了了销售的架构,同时投资西式工厂,针对未来消费趋势提前卡位。伴随公司经营能力的提升、产品结构的调整、人员规模的下降、生产自动化程度的提高,肉制品业务的盈利能力持续提升。

新品持续推出,美式值得期待:公司拥有300人左右的研发团队,研发水平全国领先,同时公司对技术中心的支持度也很高。公司每年会推出20-30款左右的新品,新品销量是大区考核的关键指标之一。美式产品目前主要集中在一线城市,未来会逐渐向下线城市渗透,增长空间巨大。

盈利预测与评级:预计公司17、18年归母净利润分别为45.1亿、50.1亿,对应PE20X、18X,“强烈推荐”评级。

十一、绝味食品:拓店迅速单店稳增,18年成本或将承压

门店数量迅速增长,18年开店重心在三线城市。公司坚持跑马圈地饱和开店的策略,全国门店的饱和数量在2万家以上,每年新增门店800-1200家。17年底公司门店数量超过9000家,同比增长15%左右。18年开店增速保持相对稳定,重点侧重在南方三线城市开店。海外开店前景广阔,新加坡已开设五家直营分店,日营业额过万,未来在澳门、东南亚国家以及北美均有开店计划。另外公司产能布局与门店布局协同发展,募投项目投产后年新增产能9.45 万吨,合计产能将超过15万吨,能够支撑2万家以上的门店销售。

多管齐下推动单店收入提升。未来公司单店增速将稳定在5%左右,单店提升的方式包括:1)门店形象全面升级,升级为四代店后单店收入普遍得到提升,部分门店单店收入同比增长高达30%,17年四代店升级范围将超过五成; 2)推进加盟商精细化管理与门店绩效管理,单店收入的提升又有利于管理模式的进一步推进;3)产品结构持续优化,通过品类的更新、包装的升级推进收入提升;4)公司围绕主业向轻餐饮、特色餐饮等方向延伸,不排除未来与当前主业相融合,打造连锁美食平台。

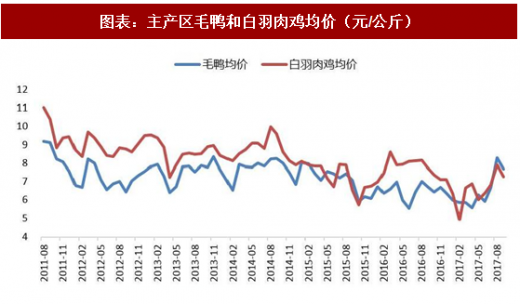

18年或面临成本压力,产品结构优化有助于毛利率改善。17年毛鸭均价同比上涨2.2%,公司通过前期低价采购原材料降低成本,我们判断全年毛利率有4个点左右的提升。17年底毛鸭价格在下跌一段时间后再次反弹,18年1月毛鸭价格同比上涨25%,我们判断18年公司将面临较大的成本压力,但得益于公司产业链的优势,产品品类调整更加灵活,通过产品结构优化有助于毛利率改善。

盈利预测与评级:我们预计公司17、18年归母净利润分别为5.0、6.4亿,对应PE30X、24X,“强烈推荐”评级。

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。