参考中国报告网发布的《2017-2022年中国 营养品市场发展现状及十三五投资规划研究报告》

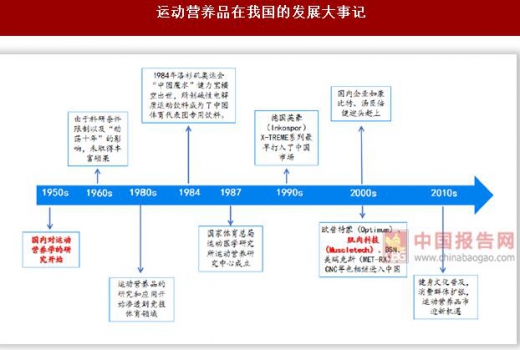

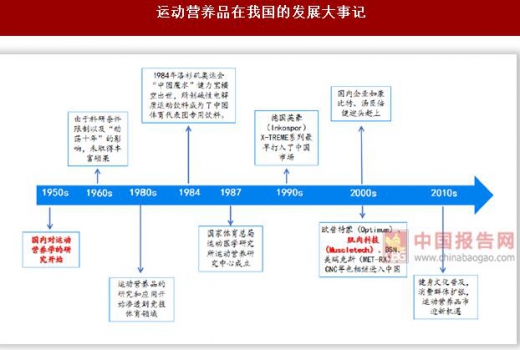

运动营养品在我国的发展经历了一系列的跌宕起伏。国内对运动营养学的研究最早始于20世纪50年代后期,但因当时的科研条件限制及后来“动荡十年”的影响,未取得丰富硕果。20世纪80年代,运动营养食品是开始渗入我国竞技体育,1984年洛杉矶奥运会“中国魔水”健力宝横空出世,所创的碱性电解质运动饮料成为了中国体育代表团的专用饮料。

1987年国家体育总局运动医学研究所运动营养研究中心成立,成为我国体育系统内专门从事运动营养工作的代表性机构。1990年后,我国运动营养产业进入快速发展时期,德国英豪(Inkospor)X-TREME系列率先打入了中国市场。21世纪初,欧普特蒙(Optimum)也进入中国,肌肉科技(Muscletech)、BSN、美瑞克斯(MET-RX)、EAS、GNC也相继通过代理商或办事处等形式在我国健身市场进行销售。国内的本土企业,如康比特、汤臣倍健等也相继成立。

运动营养品在我国的发展经历了一系列的跌宕起伏。国内对运动营养学的研究最早始于20世纪50年代后期,但因当时的科研条件限制及后来“动荡十年”的影响,未取得丰富硕果。20世纪80年代,运动营养食品是开始渗入我国竞技体育,1984年洛杉矶奥运会“中国魔水”健力宝横空出世,所创的碱性电解质运动饮料成为了中国体育代表团的专用饮料。

1987年国家体育总局运动医学研究所运动营养研究中心成立,成为我国体育系统内专门从事运动营养工作的代表性机构。1990年后,我国运动营养产业进入快速发展时期,德国英豪(Inkospor)X-TREME系列率先打入了中国市场。21世纪初,欧普特蒙(Optimum)也进入中国,肌肉科技(Muscletech)、BSN、美瑞克斯(MET-RX)、EAS、GNC也相继通过代理商或办事处等形式在我国健身市场进行销售。国内的本土企业,如康比特、汤臣倍健等也相继成立。

运动营养品在我国的发展大事记

资料来源:中国报告网整理

中国运动营养品市场规模相对较小,但已步入高速成长期。据统计,2016年我国运动营养品市场规模为7.87亿元,较欧美国家差距明显,但亚太地区已位列三甲。2011~2016年CAGR高达24.80%。预计2021年市场规模将突破20亿元,2016~2021年CAGR仍将保持在20%以上。2011-2021年中国运动营养品市场步入高速成长期

数据来源:中国统计数据库

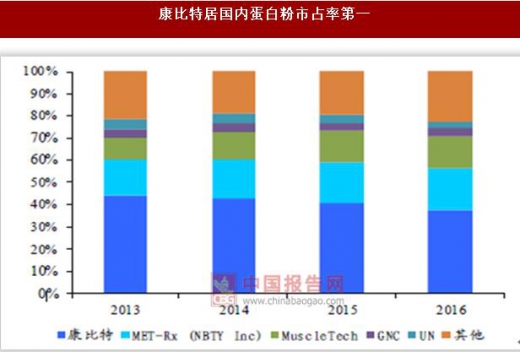

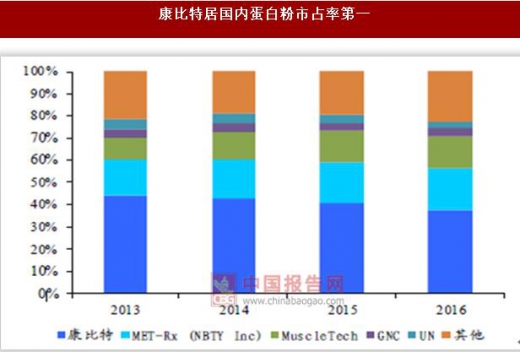

细分品类当中,蛋白粉占据主要市场规模。2016年蛋白粉销售收入6.75亿元,占运动营养品当年市场份额的85.77%,并且从2012年开始,YOY始终保持上升趋势,至2015年已接近30%。而国内市场品牌争夺中,近些年外国品牌市场占有率逐步上升,但国产品牌康比特仍旧坐稳榜首。康比特2016年独占37.6%的市场份额,但相比往年占比有所下滑。MET-Rx(NBTY旗下)、MuscleTech、GNC等国外品牌市场占有率提升,国产品牌UN位列前五。2011-2016年我国蛋白粉市场规模

数据来源:中国统计数据库

康比特居国内蛋白粉市占率第一

数据来源:中国统计数据库

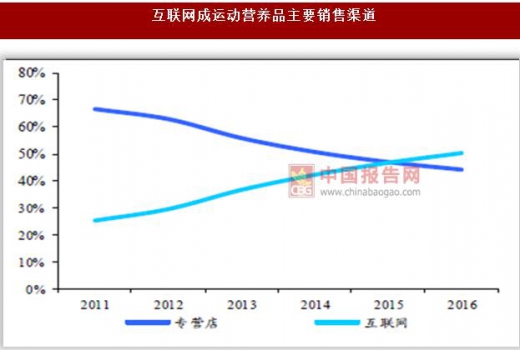

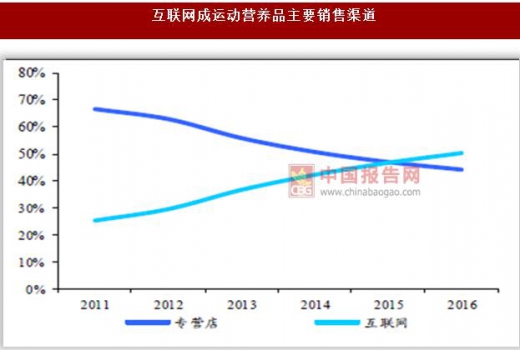

销售渠道方面,50%以上的运动营养品销售收入来自互联网。2011年,我国网络销售运动营养品占比为25.1%,5年后该项比例翻了一倍,达到50.3%。相比之下,线下健康消费专营店销售占比从2011年的66.7%降至2016年的44.4%。网络购置运动营养品在我国已成为主流方式。互联网成运动营养品主要销售渠道

数据来源:中国统计数据库

康比特天猫官方旗舰店

资料来源:互联网

中国运动营养产品起步晚于发达国家,研发水平不成熟,缺少具有国际竞争力的品牌和产品。加之中国运动营养产品一直以健身爱好者和专业运动员作为切入口,在普罗大众心中并未形成对于运动营养品的广泛需求,造成了目前中国运动营养品消费额规模较小的现状。据报告显示,我国运动营养品人均消费水平较低,2015年美国、日本的人均消费分别为140美元、105美元,远高于中国人均水平。随着国人体育健身意识的提高,参与健身人数增多,体育产业的蓬勃发展,运动营养品领域可开发空间巨大。资料来源:互联网、中国统计数据库、中国报告网整理、转载请注明出处。(ww)

更多好文每日分享,欢迎关注公众号

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。