参考观研天下发布《2018年中国休闲食品行业分析报告-市场深度分析与发展前景研究》

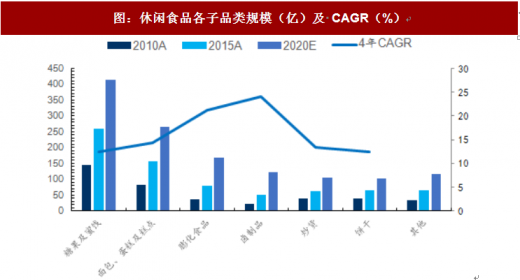

近几年来,我国休闲食品市场需求额每年超过千亿元,市场规模逐渐地增长,休闲食品消费也在快速增长。休闲食品市场一般包括糕点、膨化食品、坚果产品、糖果、卤制品等产品。据报道,休闲食品规模从 2010 年4014 亿元增长到 2016 年 8224 亿元,预计到 2020 年达 12984 亿元,2016 年 -2020 年复合增长率达 12.1%。其中 2016 年-2020 年休闲卤制品、糖果及蜜饯、面包/蛋糕及糕点、膨化食品、炒货及饼干的复合增长率分别为 24.1%、12.5%、14.4%、21.2%、13.4%、12.4%,卤制品的增速依然保持最快。图:中国休闲食品行业规模(亿)及增速(%)

图:休闲食品各子品类规模(亿)及 CAGR(%)

整体集中度有待提升,CR10 仅 30%

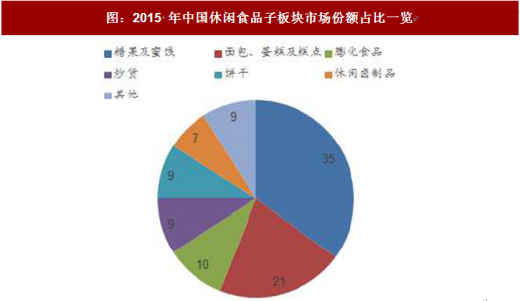

中国的休闲食品的市场集中度比较分散,休闲食品整体 CR10 约 30%,与英美 CR10 超 60%相比,还有很大提升空间。在一些特色休闲食品,市场集中度处在较低水平,未来随着休闲食品龙头不断往这些集中度低的子行业渗透,市占率有望逐步提升。2016 年中国烘焙食品市场 CR5 占比约 22%,其中前三甲分别是达利食品(占比约 7%)、桃李面包(占比约 6.6%)和嘉顿(占比约 3.4%)。在膨化食品市场上,CR6(乐事、上好佳、好丽友、品客、可比克、艾比利)占比约 90%的市场份额,其中乐事以超 25%的市场份额稳居第一。在饼干市场上,CR10 占比约 64%,其中前两名分别为乐滋中国(占比约 14.4%)和徐福记(占比约 8.9%)。

在巧克力市场,销售额 CR10 占比约 82%,其中前三名分别是玛氏(占比约39.8%)、费列罗(占比约 17.8%)及雀巢(占比约 9.7%),市场集中度较高。坚果集中度最低,CR5 占比约 12%。

图:2015 年中国休闲食品子板块市场份额占比一览

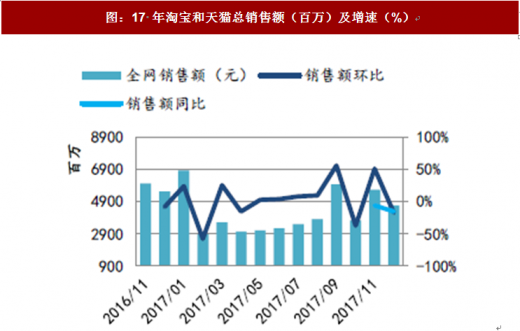

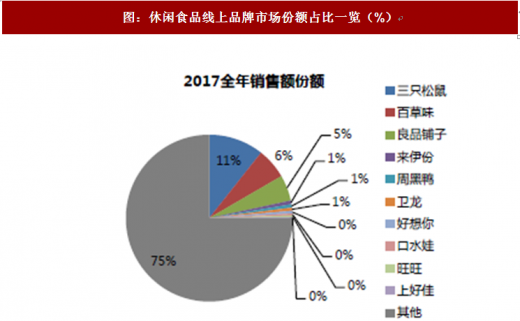

线上休闲食品发展迅速,集中度稳步提升

2017 年休闲食品全年天猫和淘宝销售额共计 499.6 亿,11 月、12 月销售额较去年同期分别回落 6.2%、15.6%,这主要由于销量下滑、均价稳中有升但销量下滑的速度(11 月、12 月销量同比增长-19.3%、-25.2%)快于均价提升的速度(11 月、12 月均价同比增长 16.2%、12.8%)。从体量来看,17 年全年销售额占比最高的品类依次为坚果炒货(22%)、糕点点心(17%)、蜜饯果干(13%)、饼干膨化(13%)、肉脯卤味(12%)。全年来看,1 月春节、9 月中秋和 11 月“双十一”是最佳销售旺季。2018 年春节期间,天猫和淘宝销售额共计 138.94 亿,同比增长 12.5%,其中天猫销售额为 95.02 亿,同比增长 21.65%,淘宝销售额为 43.92 亿,同比增长-3.14%,主要由于销量小幅下滑(同比增长-1%)、均价增长快(同比增长 13.36%)。此外,我们发现线上品牌的份额占比在增长,前十大品牌集中度在提升。2016 年-2017 年,三只松鼠维持 11%左右,良品铺子维持 5%左右,周黑鸭维持 1%左右,百草味由 5%提升到 8%左右,来伊份由 0 提升到 1%左右。图:17 年淘宝和天猫总销售额(百万)及增速(%)

图:休闲食品线上品牌市场份额占比一览(%)

线下休闲食品集中度分散,连锁店模式发展迅速

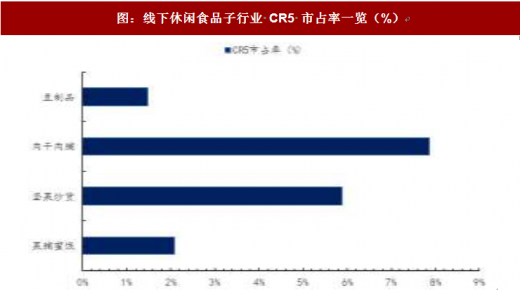

零食由于制作工艺简单、进入门槛低等因素导致行业高度分散,线下品牌集中度不足 10%。据数据显示,近十年来,小品类休闲食品行业 CR5 从 3.2%降到 1.2%,各个细分品类线下品牌 CR5 均不足 10%,线下龙头洽洽食品市占率不到 5%。传统的线下休闲食品模式有个体经营、超市卖场及后面衍生出的连锁店模式。受益于千禧一代带来的人口红利,千禧一代的消费习惯成为商家研究的重点,他们喜欢追求方便快捷的购物体验。在这种情况下,连锁店模式逐渐产生,连锁店通常产品丰富,且环境优雅,给予消费者一站式服务的良好体验。2005-2011 年连锁店模式的市场占比从 12.3%增至 15.6%,逐步产生了以来伊份、良品铺子、周黑鸭、绝味食品、好想你等为代表的一批优秀休闲食品连锁企业。表:线下休闲食品各子行业重点品牌市占率(%)

图:线下休闲食品子行业 CR5 市占率一览(%)

图:05 年-11 年连锁店模式占比情况(%)

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。