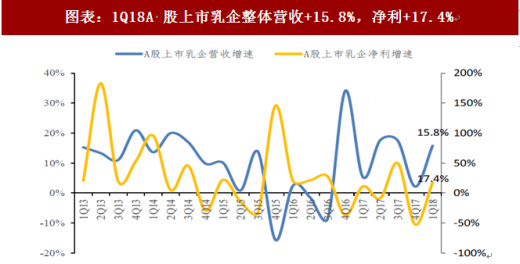

乳业量价齐升,景气度上行。受春节错配影响,A股上市乳制品企业1Q18营收增15.8%,同比增10.4pct;净利增17.4%,同比增6.4pct,表现良好。目前低线城市人均乳制品消费量较低,三四线约 15kg,农村约 6kg,收入增加、社交媒体成熟和人口回流使得低线城市居民消费观向一二线看齐,带动行业量增;消费升级下乳品消费健康、高端化带动行业价增。低线城市人均乳制品消费量仍有很大提升空间,与消费升级双重影响下可推动乳品行业持续增长。

参考观研天下发布《2018年中国乳制品市场分析报告-行业运营态势与发展趋势研究》

图表:1Q18A 股上市乳企整体营收+15.8%,净利+17.4%

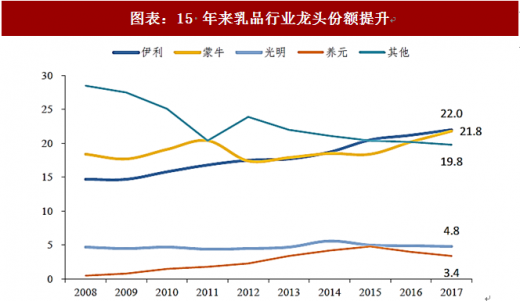

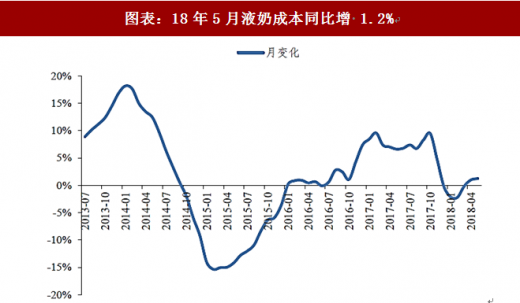

份额向龙头集中,行业集中度有望提升。乳制品行业双寡头格局稳定,根据Euromonitor, 17年CR2约为43.8%。15年来龙头蒙牛、伊利份额持续增长,大幅领先其他企业,而光明、养元等企业的市场份额逐年下降。预计下半年由于中秋、国庆等节日性因素,奶价会小幅上涨;长期供需弱平衡,原奶呈温和上涨趋势。此外,龙头伊利、蒙牛皆加大品牌建设、产品创新等费用投入,积极进行渠道下沉,进一步收割市场份额,份额有望向龙头加速集中。

图表:15 年来乳品行业龙头份额提升

图表:18年5月液奶成本同比增 1.2%

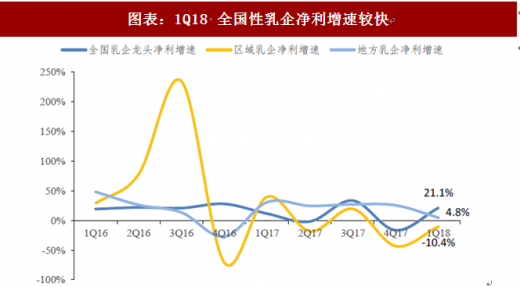

乳企业绩分化大,龙头乳企盈利能力强。根据乳企规模和经营地域大小分类来看,各类乳企盈利能力分化较大。全国性乳企(蒙牛、伊利)份额持续提升,规模、品牌、渠道优势显著,业绩表现好,1Q18营收增速为24.6%,净利增速为21.1%。区域乳企(光明、三元等)近年份额持续收缩,1Q18营收增速为1.5%,净利增速为-10.4%。地区乳企(燕塘、科迪、天润等)由于体量小、增速快,1Q18营收增速为17.9%,净利增速为4.8%。 强者恒强,全国乳企领先优势稳固。全国性乳企具有规模优势,积极进行渠道下沉,市场份额稳步提升,盈利能力较强。此外,伊利和蒙牛皆进行长线投入,建设品牌和新品,理性竞争下费用率可能持平。乳制品行业马太效应明显,推荐渠道、产品、品牌优势稳固,可受益于低线城市人均乳制品消费量提升和消费升级的龙头伊利。

图表:1Q18 全国性乳企营收增速较快

图表:1Q18 全国性乳企净利增速较快

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。