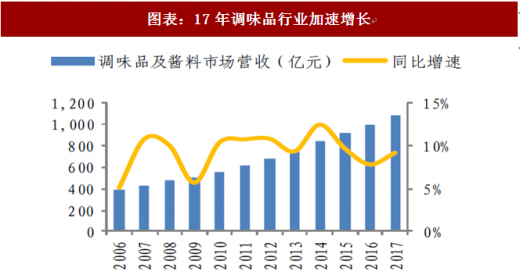

1Q18行业收入持续增长,净利润增速有所放缓。根据不同数据反馈,18年一季度调味品行业实现持续增长:(1)从上市公司层面来看,1Q18 上市公司(扣除莲花健康、星湖科技)营收同增15.4%、较17年同期提升1.3pct,归母净利润同增20.7%、较1Q17的30.7% 下降10.0pct。其中酱醋调味品上市公司1Q18营收同增14.6%、较17年同期降低2.9pct,主要是18年提价效应消除,归母净利润同增29.4%、较1Q17同增4.9%;(2)商超数据显示18年1-4月酱油零售额同增15.8%,较17年的11.0%提升4.8pct。根据国家统计局, 2017年调味品行业利润总额为330.5亿元、同增12.9%,利润增速高于营收,主要原因是受益于消费升级。根据调味品协会数据,17 年调味食品总产量达到 1247 万吨、同增 9.4%,收入820.3亿元、同增9.5%,增速较2016年有所回升,但由量增长转为结构性增长的趋势更加明显。

图表:17年调味品行业加速增长

图表:17年调味品行业利润提速

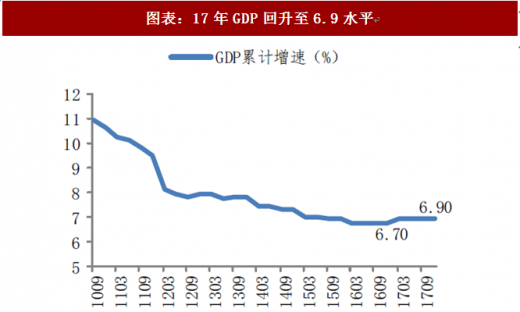

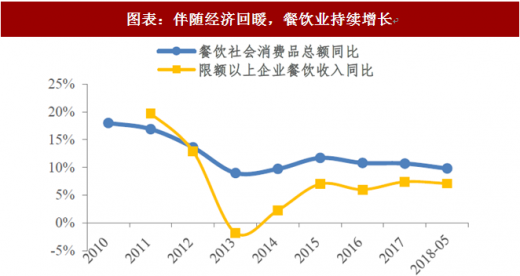

18年行业增速有所放缓,景气度持续上行。受春节时间错配影响,春节备货多集中在18 年初,调味品行业1Q18表现较好。2Q18调味品上市公司海天、中炬收入稳健增长,海天库存率20%左右、处于正常水平,中炬基数效应导致二季度加速增长至20%左右,上半年估计增速15%符合预期,涪陵榨菜也实现稳增长。展望全年,企业再次提价概率较低,估计整体营收增速较17年略有下行,营收增长与销量增长应保持同步。经济持续复苏,消费升级、三四线城市崛起推动大众品整体向好,调味品行业景气度持续向上。

参考观研天下发布《2018年中国调味品市场分析报告-行业运营态势与发展前景研究》

图表:17年GDP回升至6.9水平

图表:伴随经济回暖,餐饮业持续增长

调味品行业每年保持超过10%增速,竞争格局相对稳定,长期更易获得超额收益,是值得配置的细分领域。我们认为调味品产业趋势有三:1)品牌企业的市场份额逐步提升,2)量价齐升,且毛利率处于上升趋势,3)消费升级下的产品结构优化。具体阐述如下:

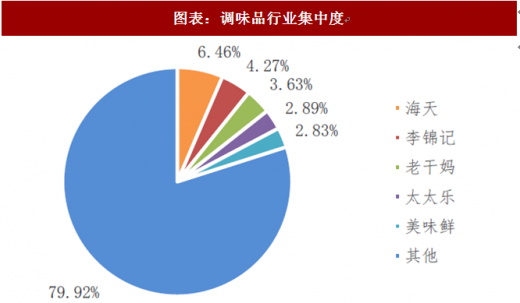

首先,第二梯队开始全国化布局,行业集中度提升有望加快。我国“南甜北咸、东酸西辣”的口味习惯,导致调味品的地域性明显,格局非常分散。2016年我国CR3市占率仅为14.8%、CR5仅为21.2%,唯一全国化的龙头企业海天占整体行业的份额仅为6.5%。人口迁徙、八大菜系使口味界限逐渐模糊,全国化布局下的海天、中炬、千禾具有品牌力、渠道力、产品力优势,市场份额提升是大概率事件,部分低端和小作坊产能将逐步被淘汰。其次,行业量价齐升,产品升级、规模效应等拉升毛利率水平。调味品更像快消品中的必需品,量增受益于餐饮发展、人口数量提升等因素,此外品类多元化也可产生新的需求,如复合调味料的兴起。提价促发因素通常是成本推动,背后逻辑是通胀加剧,以及对渠道利润进行再平衡。调味品企业具有价格传导能力,本质的原因是行业竞争格局良好,集中度低行业分散,以及海天一家超强格局,使得竞争策略并不以价格战为主。近两年品牌企业如海天、中炬、涪陵榨菜、千禾等近两年量价齐升趋势明显,且提价效应更为明显,叠加产品结构优化、规模效应,毛利率上升趋势明显,2014至2107年期间,海天毛利率由40.4%提升至45.7%,中炬美味鲜毛利率由34.8%提升至39.9%,涪陵榨菜毛利率提升5.8pct至48.2%,千禾提升10.8pct至43.3%。

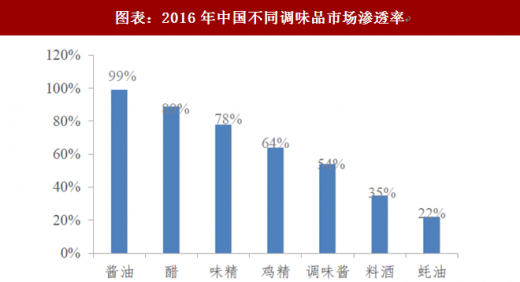

最后,消费升级路径趋于品牌化,高端产品占比提升。随着消费收入增加,需求趋于健康安全、口感的复合,近两年鲜酱油、零添加酱油、有机酱油占据小部分市场,售价较传统产品高 1.5-2 倍不等。另外,调味酱、蚝油、料酒的市场渗透率相对较低,需要消费者培育。

图表:调味品行业集中度

图表:2016年中国不同调味品市场渗透率

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。