酵母系列高速增长,毛利创新高。2017H1营业收入29.1亿元,同比增长22.4%,归母净利润4.21亿元,同比增长62.06%;其中酵母系列产品收入贡献超97%,同比增速近50%,拉动公司整体收入利润增长。上半年原材料糖蜜价格同比下降约20%,Q2毛利率达到37.17%,再创新高。目前国内糖蜜产量稳步提升,预计增产可持续到17/18榨季,而下游酒精需求仍旧低迷,预计全年原材料成本可在低位持续。

俄罗斯项目8月试生产,当地成本优势有望进一步提高毛利率。公司已公告对俄罗斯项目追加投资1.81亿元,调整后静态投资回收期和动态投资回收期分别为4.7年和7.7年,比较理想。项目计划7月底完成安装调试,8月1日进入试生产阶段,预计将释放2万吨酵母的年产能。

俄罗斯当地糖蜜成本远低于国内,国内糖蜜16/17新榨季采购价约为730元/吨,而俄罗斯糖蜜采购价约500元/吨,成本优势明显,且从俄罗斯出口国外市场尤其是独联体、中东非洲有一定的税费节约效应。俄罗斯项目销售毛利率和净利率测算分别达到44%和22%,正式投产后可助公司业务整体毛利率进一步提高。

YE市场空间巨大,产能护航开拓国际市场之路。酵母抽提物(YE)吨价高于传统酵母,是公司重点发展的产品之一。

作为优良的天然调味料,在健康消费需求中,YE是味精的优质替代品,在欧美、日韩等市场使用已经较为普遍,占鲜味剂市场份额的30%-40%,而我国目前占比仅有2%。我国YE市场还处于发展初期,加之下游调味品、休闲食品行业都有良好的发展趋势,YE潜在市场空间巨大。目前安琪酵母共有四条YE生产线,总产能4.6万吨,位居世界第一,埃及YE项目(1.2万吨)预计将于2019年投产,强大的产能足以为公司在国际市场开拓道路护航。

风险因素:海外投资风险、需求不达预期、食品安全问题。

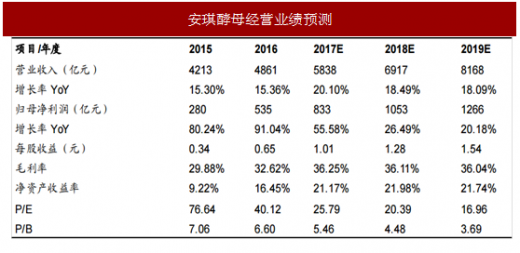

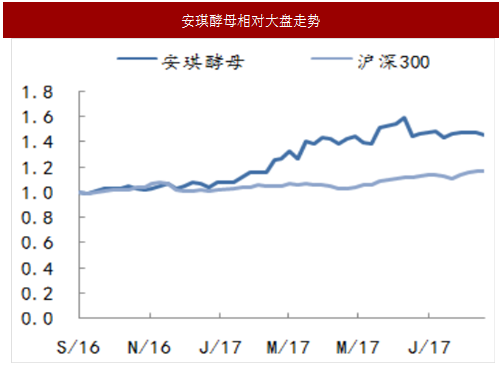

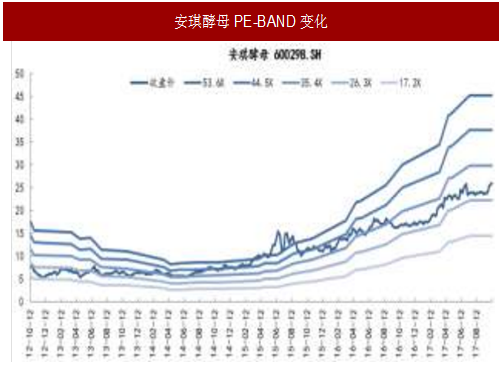

盈利预测、估值及投资评级:公司有强大的业绩基本面支撑,7月份受第二大股东减持影响股价下跌,目前股价存在向上修复空间。预测2017-19年EPS1.01/1.28/1.54元,给予合理估值32元,对应2018年25倍PE,维持“买入”评级。

参考中国报告网发布《2017-2022年中国绿色食品产业竞争现状及投资决策分析报告》

涪陵榨菜:提价促业绩改善,布局新产能获空间

提价促业绩环比改善,费用下降,效率提升。公司2017上半年实现营业收入7.9亿,同增31%,归母净利润1.7亿元,同比增长48.4%,业绩超市场预期。由于原材料青菜头价格上涨近30%,上半年毛利率同比下滑,但公司一季度对70%产品15%的提价效应在Q2充分释放,带来Q2季度盈利能力环比显著回升;在收入增长和规模效应的支撑下,公司费用投入提效,减少广告支出,期间费用率同减3pcts,整体业绩稳步上升。

产品来看,主力产品88g基数高,仍保持量价齐升态势,预计全年突破十亿,此外产品结构升级明确、成效显著,积极培育的脆口系列(榨菜和萝卜)和瓶装泡菜系列表现突出,同增高达60%以上,定位休闲的小包装脆口产品已在试产预计Q3推出有望贡献增量业绩,在产能有效支撑和渠道库存呈良性的情况下,预计脆口及泡菜H2增速仍将持续,未来凭借公司龙头品牌优势逐渐提升市场分额,有望打造成数亿级大单品。近期公司拟投入7.6亿元与东北地区建设5万吨萝卜产能,建成后将就近采购生产提升盈利,提供中长期产能保障。

双品牌互助共赢,多渠道打通发展空间。公司立足双品牌策略,通过差异化定位,形成品牌产品的精准营销,在维系乌江榨菜市场美誉度的同时,逐步打造惠通在瓶装泡菜行业的知名度。H1惠通超额完成业绩目标,受益于产品提产升级以及终端渠道共享,有望做大做强。从渠道看,主要分布在以农贸市场为主的流通渠道,占比约70%,商超占比约30%,公司积极拓展渠道资源,利用提价梳理渠道利润空间,提高线下经销商积极性,同时拓展线上及餐饮渠道,争取触及更多消费者,打开公司未来多品类多渠道下的成长空间。

风险因素:原材料成本上升、食品安全问题。

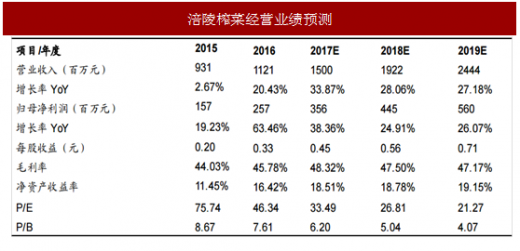

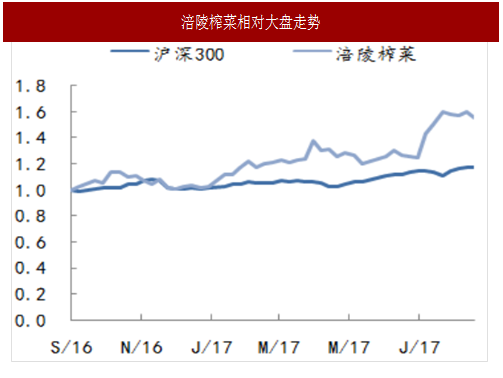

盈利预测、估值及投资评级:我们看好公司在调味品细分榨菜行业中的龙头优势持续,且公司积极升级产品结构、拓宽品类,在产能和渠道的优势下有望持续获得业绩提升空间,短期受部分高管、股东减持扰动,不影响长期发展逻辑。预测2017-19年EPS0.45/0.56/0.71元,对应PE33/27/21x,给予“买入”评级。

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。