机械设备

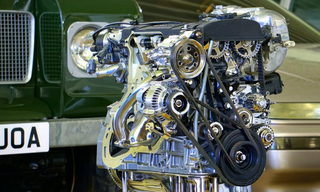

亚太地区成为全球燃气轮机最大市场 行业呈现明显的寡头垄断竞争格局

具体来看,在2023年全球燃气轮机市场份额占比最高为三菱重工(日本),占比为35.6%;其次为西门子能源(德国),占比为24.5%;第三为GE Vernova(美国),占比为16.2%。整体来看,行业呈现明显的寡头垄断竞争态势。

我国机械臂行业:江苏省相关企业注册量最多 市场国际企业与本土企业共同竞争

随着技术的发展,机械臂的精度和稳定性显著提高,加上制造业升级和自动化需求的推动,机械臂在汽车制造、电子制造、物流仓储等领域应用不断扩大,市场规模持续增长。数据显示,到2024年我国机械臂行业市场规模为193.4亿元,同比增长3.8%。

我国电梯行业:垂直电梯为市场主流 外资企业占据头部和腰部市场

从保有量来看,2019年到2023年我国电梯保有量持续增长,到2023年我国电梯保有量为1057万台,同比增长9.6%;到2024年我国电梯保有量约为1100万台,同比增长约为4.1%。

我国数控系统行业:CR5占比超过80% 本土企业主要占据低档数控系统市场

从市场集中度来看,2023年我国数控系统行业CR2、CR5市场集中度分别为54%、86%。整体来看,我国数控系统行业市场集中度较高。

我国风电零部件行业上市公司业绩两极分化 业务则呈多元化特点

企业区域分布来看,我国风电零部件行业上市公司在江苏、山东、辽宁、上海、广东等沿海省市分布较多。其中,江苏有天顺风能等多家企业,山东有天能重工等,沿海地区凭借海运优势,利于大型风电零部件运输,且海上风电资源丰富,吸引企业聚集。

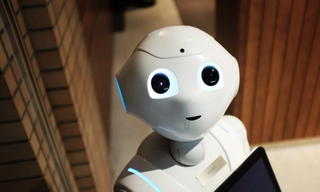

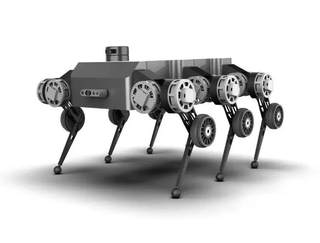

我国机器狗行业竞争现状:广东省相关注册企业量领先 主宇树科技市场份额占据首位

市场份额来看,2024年我国机器狗行业中,宇树科技、波士顿动力和云深处科技其市场份额占比分别为40.65%、12.67%和11.11%。其中,宇树科技以明显的优势占据首位。

我国消费级3D打印机行业:消费品为最大应用领域 铂力特、极光创新等处于第一梯队

从行业竞争格局来看,我国消费级3D打印机主要可分三个竞争梯队,其中位于行业第一梯队的企业为铂力特、极光创新、华曙高科等,这些企业具有较强研发能力,市场份额占比较高,品牌影响力较高;第二梯队的企业联泰科技、飞而康、智维科技等,这些企业在特定细分市场表现出色;位于行业第三的梯队的企业为其他中小企业。

我国轨道交通装备行业:铁路交通装备为主要产品 中国中车处市场第一梯队

轨道交通装备主要可分为铁路交通装备和城市轨道交通装备两大领域等,从占比来看,铁路交通装备占比最高,为46%;而城轨交通装备占比只有16%。

【产业链】我国特种机器人行业产业链图解及上中游相关企业竞争优势分析

我国特种机器人行业产业链上游为零部件,主要包括伺服电机、减速器、控制器、芯片、传感器、激光雷达等;中游为机器人本体制造与系统集成,主要包括军事应用机器人、极限作业机器人、应急救援机器人等类型;下游为应用领域,主要为救援与探险、航天航空、军事、工业、物流、医疗、电力等。

我国工业机器人行业:国产企业份额持续扩大 六轴机器人为市场最畅销品类

从市场份额来看,2024年前三季度,中国工业机器人市场中,国外企业仍占大多数。其中,发那科市场份额排名第一,占比达11.1%。其次分别为埃斯顿、汇川技术、摩卡、爱普生,市场份额分别为9.4%、9.1%、7.7%、5.7%。

我国无人机行业:相关注册及运营企业量持续增长 大疆创新、亿航智能处第一梯队

政策支持和技术发展,使得无人机在农业、物流、测绘等领域的应用不断扩大。从注册量来看,2019年到2023年我国无人机全行业注册量持续提升,到2023年我国无人机全行业注册量为126.7万架,同比增长32.25%。

我国精密行星减速器行业:机床为最大应用领域 日本新宝市场占比最高

从下游应用情况来看,我国精密行星减速器行业应用占比最高的机床,为25%;其次为新能源设备、工业机器人,占比均为20%;第三是服务机器人,占比为10%。

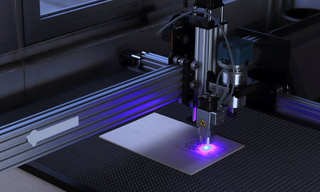

我国激光设备市场集中度较低 大族激光、华工科技处第一梯队

从行业竞争梯队来看,位于我国激光设备行业第一梯队的企业为大族激光、华工科技,营业收入在100亿元以上;位于行业第二梯队的企业为海目星、联赢激光、亚威股份、弘亚数控等,营业收入在10亿元到100亿元之间;位于行业第三梯队的企业为其他企业,营业收入小于10亿元。

我国拖拉机行业:中型拖拉机为市场主流产品 市场呈现双寡头竞争格局

拖拉机按大小可分为大型拖拉机、中型拖拉机、小型拖拉机,从产量占比来看,在2024年我国拖拉机销量占比最高为中型拖拉机,销量为23.65万台,占比为48.3%;其次为小型拖拉机,销量为14.1万台,占比为28.8%;第三是中型拖拉机,销量为11.18万台,占比为22.9%。

我国农机自动驾驶系统销售持续增长 行业集中度较高 CR3份额占比超50%

随着农业智慧化发展和国家政策的支持,我国农机自动驾驶系统技术不断发展,星期六不断增长,销量持续增长。数据显示,2019年到2023年我国农机自动驾驶系统销量从0.69万套增长到了10.14万套,连续五年销量增长。

我国农业机械行业:江苏省相关企业注册量远高于其他省市 中联重科处第一梯队

农业机械在现代农业生产中具有重要作用,可以能够显著提高生产效率、降低劳动力成本。从市场规模来看,2019年到2024年我国农业机械行业市场规模持续增长,到2024年我国农业机械行业市场规模达到了6100亿元,同比增长4.1%。

我国空分设备行业市场企业集中度较高 杭氧股份市场份额占比最大

空分设备具有高效节能、资源循环利用和减少污染排放等优点,主要生产氧气、氮气、氩气等气体,广泛应用于工业生产、科学研究、医疗等领域。从市场规模来看,2019年到2023年我国空分设备行业市场规模逐年增长,到2023年我国空分设备行业市场规模为415.5亿元,同比增长21.7%。

我国风电整机制造行业集中度较高 主要上市公司国内外市场均有布局

产业链来看,我国风电整机制造行业上游为零部件供应环节,包括叶片、塔筒、齿轮箱、轴承等;中游为风电整机制造环节,下游为风电场的建设与运营。

我国阀门行业:江苏、山东两省企业注册量较多 纽威股份、中核科技等处第一梯队

根据企查查数据显示,截至2025年2月26日我国阀门行业相关企业注册量达到了1877718家,其中企业注册量前五的省市分别为江苏省、山东省、浙江省、上海市、陕西省;企业注册量分别为207778家、207723家、131762家、114578家、91794家;

我国服务机器人行业企业竞争较为激烈 区域集中度则较高

市场排名来看,2024年10月,由中国科学院主管、科学出版社主办的商业期刊《互联网周刊》发布了“2024中国科技机器人企业TOP50”,从服务机器人企业来看,目前我国服务机器人领域重点企业包括科沃斯、石头科技、云鲸智能、新时达、天智航、亿嘉和等。