竞争情报

炭黑行业:中国产能稳居全球榜首 企业方面美国卡博特产能较多

全球炭黑产能排名来看,美国卡博特以229.2万吨的产能高居榜首,占全球份额12.2%。其次为印度的博拉炭黑,其产能达到212.5万吨,占全球产能的11.3%。

我国超导材料行业:低温超导材料市场主流产品 广东省相关企业注册量最多

从市场结构来看,根据临界温度的不同,超导材料可以分为低温超导材料和高温超导材料,其中低温超导材料为超导材料主要产品,占比达到了95.6%;而高温超导材料占比只有4.4%。

我国品牌乘用车销量保持高速增长 德系零售占比较大 比亚迪销量最多

从细分品牌来看,2024年上半年销量排名前十品牌依次为:比亚迪、大众、奇瑞、吉利、长安、丰田、长城、本田、特斯拉以及上汽。

我国半导体测试机行业市场集中度较高 爱德万市场份额占据半壁江山

半导体行业的快速发展带动了半导体测试机需求的增加,这也让我国半导体半导体测试机市场规模的增长。数据显示,到2022年我国半导体测试机行业市场规模约为113.6亿元,预计到2025年我国半导体测试机市场规模将达到129.9亿元

【产业链】我国光芯片行业产业链图解及上中游相关企业竞争优势分析

我国光芯片行业产业链上游包括原材料及设备,原材料包括磷化铟衬底材料、砷化镓衬底材料、工业气体、封装材料、金属靶材等,设备包括光刻机、刻蚀机、外延设备等;中游为光芯片,可分为激光器芯片及探测器芯片;下游应用于光通信、消费电子、汽车电子、工业制造、医疗等领域。

我国激光测距仪行业:参与企业主要可分为三类 久之洋、巨星科技等上市企业处第一梯队

从行业竞争格局来看,我国激光测距仪可分三个梯队,其中位于行业第一梯队企业为久之洋、巨星科技、莱赛激光、优利德等上市企业,这些企业经验丰富且产品类型较为完善;位于行业第二梯队的企业为迈测科技、镭神智能、蓝海光电、深达威、中图仪器等,这些具有较强的技术积累;位于行业第三梯队的企业为中小微企业及新进入企业。

我国UPS行业:产品向大功率发展 科华数据市场份额占比最高

从市场结构来看,我国UPS市场10KVA以上UPS占比达到80.4%,其中100KVA以上UPS占比达到50.7%。整体来看,我国UPS产品从小功率产品向大功率产品发展。

我国公共充电桩行业:交流占比高于直流 特来电、星星充电、云快充市场份额稳居前三

保有量来看,截至2025年3月,公共充电桩保有量390.0万台,环比增加6.7万台,同比增长34.1%。其中直流充电桩178.5万台、交流充电桩211.4万台,分别占比45.8%、54.2%。

我国无纺布产量在全球占比超50% 浙江省相关企业注册量远高于其他省市

具体从产量来看,自2020年之后我国无纺布产量基本为下降趋势,到2024年我国无纺布产量约为740万吨,同比下降4.3%。

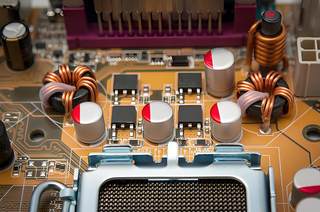

我国电源管理芯片行业:DC-DC转换器为最大细分市场 南芯科技、上海贝岭营收领跑

细分市场来看,根据不同的功能和应用场景,电源管理芯片可以被划分为多种类型。其中标准电源管理芯片市场占比最大,达14%;其次为DC-DC(含LDOs)在电源管理芯片共占比22%;定制电源管理芯片和BMIC均占比8%。

我国航空电子行业: 航空工业、中电科合计市场份额占比达30%

从市场结构来看,我国航空电子市场占比最高为光电系统,为15.77%;其次为飞行控制系统,占比为13.77%;第三为通信系统,占比为13.01%。

我国防水材料行业集中度低 企业CR4不足30% 其中东方雨虹占比相对最多

防水材料主要应用于建筑、水利、地铁、隧道、道路和桥梁等领域,随着城市化进程的加速和基础设施建设的不断推进,对防水材料需求也不断增加。从产量来看,2020年之后我国防水材料产量持续增长,到2024年我国防水材料产量约为65.25亿平方米,同比增长12.3%。

我国轨道交通装备行业:铁路交通装备为主要产品 中国中车处市场第一梯队

轨道交通装备主要可分为铁路交通装备和城市轨道交通装备两大领域等,从占比来看,铁路交通装备占比最高,为46%;而城轨交通装备占比只有16%。

【产业链】我国手术机器人行业产业链图解及上中游相关企业竞争优势分析

我国手术机器人行业产业链上游为软硬件供应,硬件包括传感器、伺服电机、控制器、减速器等,软件包括影像采集、导航定位系统、分析与存储系统等;中游为产品制造,按照临床应用领域可将手术机器人分为腹腔镜手术机器人、骨科手术机器人、经皮穿刺手术机器人、泛血管手术机器人、经自然腔道手术机器人和神经外科手术机器人等;下游为应用领域,用

我国电线电缆行业市场较为分散 企业竞争激烈 宝胜股份、亨通光电处第一梯队

从行业竞争梯队来看,位于我国电线电缆行业第一梯队的企业为宝胜股份、亨通光电,业绩在400亿元以上;位于行业第二梯队的企业为上上电缆、富通集团、江苏中天、上海起帆,业绩在100亿元到400亿元;位于行业第三梯队的企业为青岛汉缆、浙江万马、金龙羽等,业绩来100亿元以下。

我国耐火材料行业多数上市公司国内外业务兼顾 2024年北京利尔营收最多

我国耐火材料行业中游为各类耐火材料制造环节,代表企业主要有北京利尔、濮耐股份、瑞泰科技、鲁阳节能、中钢洛耐、东和新材、科创新材等。

我国海绵钛行业产量持续增长 市场集中度较高其新疆湘润市场份额占比最大

从产量来看,2019年到2023年我国海绵钛行业产量持续增长,到2023年我国海绵钛产量为21.8万吨,同比增长24.6%。

【产业链】我国智能电网行业产业链图解及上中游相关企业竞争优势分析

我国智能电网行业产业链上游为发电环节,包括可再生能源发电和不可再生能源发电两大类,可再生能源发电包括风电站、水电站、光伏发电站、氢能发电等,不可再生能源发电包括火电站、燃气电站、燃油发电站、核电站等;中游为智能输变配电,由变电到输电到变电到配电;下游为用电以及智能调度系统,包括智能调度系统、工业用电、商业用电、居民用电

我国智能传感器行业:汽车电子成为最大应用领域 市场企业竞争呈三梯队

从行业竞争格局来看,我国智能传感器主要可分为三个竞争梯队,其中位于行业第一梯队企业为传统传感器制造商,主要包括安培龙、必创科技、四方光电等;位于行业第二梯队的企业为华润微、矽睿科技等,这些企业由半导体制造商延伸到智能传盛册领城;位于行业第三梯队的企业以兆易创新等,这些企业主要通过收购等方式布局智能传感器领域。

我国汽车零部件行业市场集中度较低 企业竞争程度高且境外业务扩张加速

市场集中度来看,2024年中国汽车零部件产业的市场集中度CR3约为11%,CR5约为13%,CR10约为15%,国内汽车零部件行业企业市场集中度较低。